Макро-сентимент в графиках | ChartPack #144 (26.06.2024)

Разное

За последний год денежная масса М2 в США выросла на +0,6%, что стало самым большим ростом за год с октября 2022 года:

Макро

Индекс деловой активности в промышленном секторе ФРС Далласа вырос до -15,1 (консенсус -13, -19,4 ранее). В то время как компонент текущих условий остается слабым и находится на отрицательной территории с мая 2022 года, шестимесячный индекс общей деловой активности вырос до +12,9, самого высокого значения с февраля 2022 года:

Индекс деловой активности в промышленном секторе ФРС Ричмонда сократился до значения -10 (консенсус +2, 0 ранее):

Индекс национальной активности ФРС Чикаго вырос до +0,18 (консенсус -0,4, -0,26 ранее), что свидетельствует о повышении темпов экономического роста:

Рынок жилья

Индекс цен на жилье Case-Shiller вырос на +1,4% за месяц (+1,6% ранее), снизившись до +7,2% за год (консенсус +6,9%, +7,5% ранее):

Что делают другие?

На прошедшей неделе наблюдался значительный приток средств в фонды акций, среди которых наибольшая доля притока пришлась на акции крупной капитализации:

Чистое позиционирование по нефти Brent на прошлой неделе почти удвоилась, увеличившись более чем на 68 000 лотов до 140 000. Это самый высокий показатель с конца мая:

На прошлой неделе в ETF на золото наблюдался скромный чистый приток в размере +$212 млн (~2 тонны). Чистый отток с начала года превышает 7 млрд долларов США, в результате чего активы под управлением ETF составляют $233 млрд:

За последние 2 недели отток средств из криптовалют составил -$1,2 млрд, что является самым высоким показателем за 2 недели с момента утверждения ETF. Настроения в отношении биткоина упали до крайне пессимистичного уровня. За последние 10 лет, что, возможно, нелогично, это, как правило, не было хорошим сигналом к покупке:

Институциональные инвесторы

Крупные трейдеры и хедж-фонды снова занимают чистую короткую позицию по фьючерсам на S&P 500:

Чистый отток средств хедж-фондов из акций США составил в среднем -$218 млн за последние 12 месяцев и -$428 млн за последние 3 месяца:

Индексы

Ниже представлены лучшие и худшие факторы после первого снижения ставок:

S&P сильно вырос по отношению к среднему значению региональных производственных индексов ФРС. Фактически, разрыв был больше только в 5% случаев, начиная с 1980 года. Исторически это не лучшим образом сказывается на доходности S&P более чем на три месяца вперед:

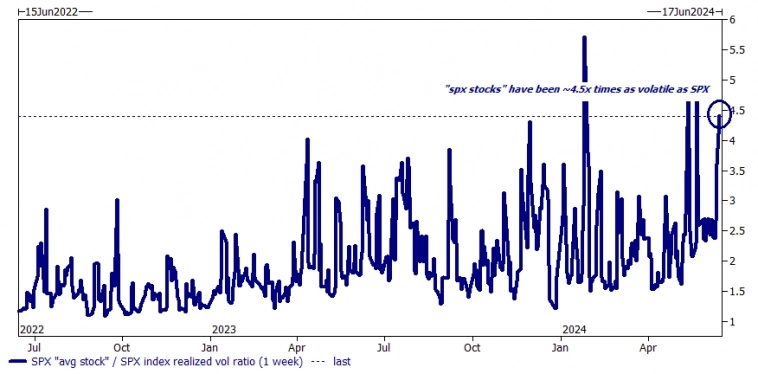

Средняя акция в S&P 500 была почти в 4,5 раза более волатильной, чем сам индекс (один из самых высоких показателей за последние 3 года):

Основные циклические секторы — сырьевой, промышленный, секторы товаров длительного пользования и финансов — не принимали участия в этом «бычьем рынке».

Самые традиционные «бенефициары бычьих рынков» — акции с высокой бетой — как ни странно, также не показали хороших результатов в текущем «бычьем» рынке:

С этого момента сезонность (на 3 месяца вперед) для полупроводников начинает стремительно ухудшаться. Наихудшая сезонная доходность группы на 3 месяца вперед начинается в конце июля, а наилучшая на 3 месяца вперед — в начале октября:

EPS

Доходы развивающихся рынков не достигали новых максимумов с 2010 года. На нижней панели показано отклонение относительно США. Эти отклонения объясняют значительную часть относительной доходности (фиолетовые столбики):

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.ly/qY_-D

Дмитрий27 июня 2024, 07:07У меня вопрос — какой вывод можно сделать из вашей статьи? Ну вот поток данных и чего? Никто не может сам собрать такие данные, это из закрытых источников?0

Дмитрий27 июня 2024, 07:07У меня вопрос — какой вывод можно сделать из вашей статьи? Ну вот поток данных и чего? Никто не может сам собрать такие данные, это из закрытых источников?0