Макро-сентимент в графиках | ChartPack #142 (21.06.2024)

Разное

Классическое распределение активов 60/40 (60% акций и 40% облигаций) только что достигло исторического максимума:

Макро

Индекс деловой активности в производственном секторе Филадельфии упал до 5-месячного минимума со значением 1,3 (консенсус 5, 4,5 ранее). Показатели новых заказов и занятости улучшились, но продолжают замедляться. Фирмы также сообщили об общем росте цен в июне:

Национальный индекс финансовых условий ФРС Чикаго продолжает сигнализировать об ослаблении финансовых условий:

Индекс экономических сюрпризов США от Bloomberg достиг минимума с начала 2019 года:

Рынок жилья

Индекс настроений домостроителей NAHB упал с 45 до 43 в июне (самый низкий показатель с декабря):

Объемы ввода жилья и разрешений на строительство упали до минимальных значений с июля и июня 2020 года, соответственно:

Рынок труда

Первоначальные заявки на пособие по безработице снизились до 238 тыс. (консенсус 235 тыс., 243 тыс. ранее), но остаются на самом высоком уровне почти за год, в то время как число продолжающихся заявок выросло до максимума с января:

Что делают другие?

По мнению аналитиков Deutsche Bank, хотя аппетит к риску сейчас повышен, он всё ещё находится в пределах своего исторического диапазона и пока не достиг экстремальных значений:

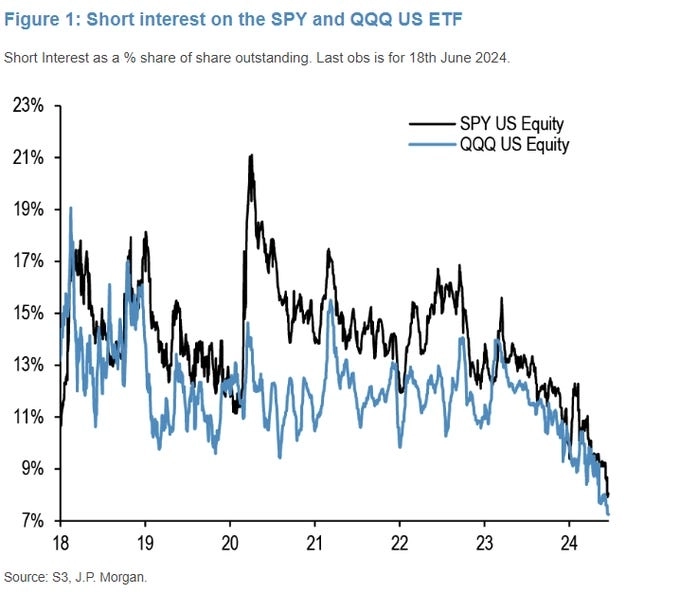

Доля коротких позиций от общего объёма акций в обращении по SPY и QQQ находится на самых низких уровнях, по крайней мере, с 2018 года:

Иностранные инвесторы в китайские акции продавали акции в течение восьми торговых сессий подряд, продав в общей сложности на 30 млрд юаней ($4,1 млрд). Это наибольший отток средств с октября:

Китай, главный потребитель меди, продаёт медь на мировые рынки рекордными темпами:

Институциональные инвесторы

В абсолютном выражении управляющие активами инвесторы имеют наибольший перевес в акции в целом, акции Еврозоны, акции США секторов здравоохранения и технологий. Наиболее низкий вес у инвесторов наблюдается в REIT, акциях США сектора коммунальных услуг, облигациях и акциях Великобритании:

Long-only взаимные фонды и хедж-фонды в совокупности покупали акции сектора технологий, одновременно продавая практически все остальное:

Ритейл

В то время как «бычьи» настроения ритейл инвесторов за прошедшую неделю практически не изменились, «медвежьи» настроения упали до минимума с начала апреля, судя по опросу AAII:

Индексы

Впереди ещё полгода, но пока что равновзвешенный S&P 500 отстает от взвешенного по капитализации S&P 500 на 10,7%. Двух лет подряд с двузначным % отставания еще не было с 1990 года.

За последний год индекс S&P 500, взвешенный по рыночной капитализации, превзошел равновзвешенную версию индекса на большую величину, чем даже во время пандемического кризиса 2020 года:

За последние 30 дней только 17% акций S&P 500 превзошли индекс, что является самым низким показателем за последние 10 лет:

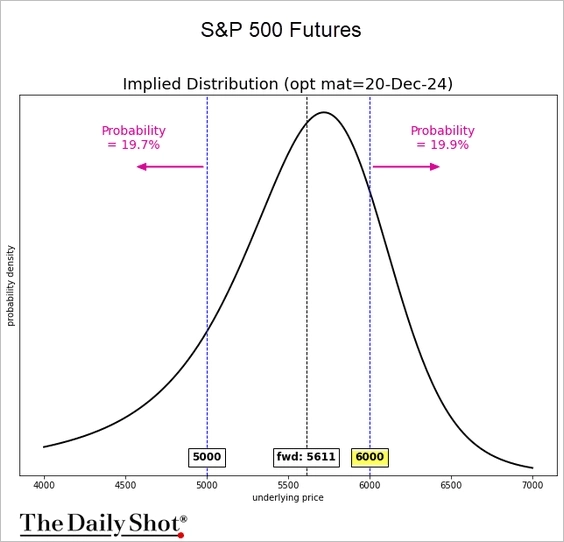

Рынок опционов оценивает вероятность того, что S&P 500 превысит 6000 к концу года, примерно в 20%. С такой же вероятностью индекс упадет ниже 5000:

Интересная статистика: с 1980 года индекс S&P 500 ни разу не достигал максимума в июне:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.ly/qY_-D

(Сalming)21 июня 2024, 16:30Все бывает в первый раз, вроде перебил даже максимум в июне0

(Сalming)21 июня 2024, 16:30Все бывает в первый раз, вроде перебил даже максимум в июне0