НДПИ: риск в акциях

НДПИ и инвестор

На сколько справедлив налог и как инвестору на это реагировать.

1️⃣ Налог на добычу полезных ископаемых (НДПИ)

Объект налогообложения: полезные ископаемые, добытые из недр на территории РФ. И к этому относятся: уголь, нефть, газ, товарные руды черных, цветных и редких металлов, природные алмазы, золото, серебро и ттп.

То есть все что добывается из земли матушки. У каждого сырья могут быть свои ставки, методика расчета и различные коэффициенты. Период уплаты налога 1 месяц.

Виды ставок:

Адвалорные ставки (в процентах) – применяются в отношении налоговой базы, определяемой как стоимость добытого полезного ископаемого.

Специфические ставки (в рублях за тонну) – применяются в отношении налоговой базы, определяемой как количество добытого полезного ископаемого.

2️⃣ В новых изменениях налогообложения по НДПИ есть комментарий МИНФИНА:

«Проведенный Минфином за 2021-2023 гг. анализ выявил ряд отраслей, в основном сырьевых, где достигнутые уровни операционной рентабельности бизнеса существенно превышают средние по экономике 10-12% (в два и более раза). При этом уровень рентной налоговой нагрузки ниже минимально приемлемых 5-6% от выручки. Это явные признаки того, что в отрасли имеется экономическая рента, которую нужно разделить с государством.»

Изменения коснулись Фосагро, Акрона, сталевиков.

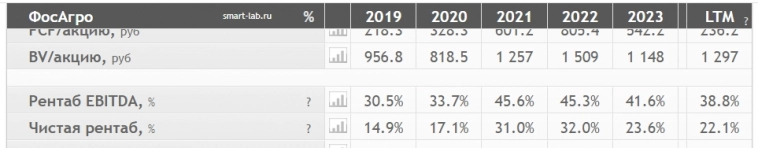

Почему именно их? Несмотря на существенное падение показателей по доходам и прибыли в 2023 году по сравнению с 2022 или 2021 годами, данные компании остаются высокорентабельными:

Фосагро: рентабельность EBITDA 41%, чистая рентабельность 23%

Акрон: рентабельность EBITDA 38%, чистая рентабельность 20%

Северсталь: рентабельность EBITDA 36%, чистая рентабельность 26%

С точки зрения инвестора это потрясающие доходы в сложное время. Однако с точки зрения, государства и справедливости — увеличение НДПИ в периоды дефицита бюджета выглядит логичным. Получается, что часть предприятий владеет недрами и получает сверхдоходы. Принципиально нового в бизнесе ничего не происходит, как в отличии, например, в технологическом секторе. Часть оборудований изношено и требует инвестиций, но вместо этого собственники распределяют все на дивиденды (пример ГМК Норникель, те же Северсталь платили долгое время дивиденды в кредит). Хочу отметить, что практика НДПИ есть во всем мире.

Пример с Северсталью.

В стабильное время видимо до этого никому дела не было, а сейчас лоббирование интересов во имя бюджета снижается.

3️⃣ В четверг на Инвест часе (каждый четверг веду прямые эфиры) я сделала предположение, что владеть сырьевыми компаниями может быть рискованно и надо смотреть на показатели рентабельности бизнеса и чем выше, тем опаснее в краткосроке из-за роста нагрузки по налогам. Такой парадокс.

Тем более Силуанов заявил:

«ЕЩЕ ЕСТЬ НАД ЧЕМ РАБОТАТЬ ПО НАЛОГООБЛОЖЕНИЮ РЕНТНЫХ ОТРАСЛЕЙ РФ — СИЛУАНОВ — ПРАЙМ»

У кого высокая рентабельность:

золотодобытчики — Полюс (71% / 32%), ЮГК (46%)

цветная металлургия — Норникель (50%/18%)

уголь — Распадская (32%/18,6%)

Мне нравится смотреть на смартлабе:

https://smart-lab.ru/q/shares_fundamental2/?sector_id%5B%5D=1§or_id%5B%5D=3§or_id%5B%5D=21§or_id%5B%5D=22§or_id%5B%5D=23§or_id%5B%5D=18§or_id%5B%5D=17&capitalization_gt=50000000000

Из нефтегазового сектора высокорентабелен только Новатэк, однако он сейчас под ударом + много инвестирует.

В итоге сегодня выходит новость о повышении НДПИ на, просто как в воду глядела:

- рост рентного коэффициента на добычу калийных солей до 8,8%, апатитовых и фосфоритовых руд с 7 до 15,5%

- НДПИ на желруду поднимают с 4,8% до 6,7%

- НДПИ на алмазы повышают незначительно (видимо отрасль под ударом ипотом Гохрану же выкупать алмазы) — с 8 до 8,4%

- НДПИ на золото 10% от превышения мировой цены над уровнем 1900 $ (сейчас цена 2352 $)

Нельзя сказать, что это катастрофически для компаний. Потому что они имеют значительный ров безопасности по рентабельности (см выше). Однако это влияет на целевые оценки справедливой стоимости и снижает их. И растет риск, что при росте дефицита бюджета НДПИ будет снова повышен.

Сейчас сырьевые компании не являются у меня фаворитами. Идеи по сталевикам закрыты, склоняюсь к коррекции и боковику. Фосагро, Акрон — в 2023-2024 также не являлись фаворитами из-за падения цен сырье.

Кто не совсем понял, посмотрите вебинар:

t.me/invest_privet/3100 (в посте есть тайм коды)

Максим03 июня 2024, 17:32У сырьевиков в отличие от любого другого бизнеса есть защита от банкротства — если им будет плохо то им снизят НДПИ, а остальных просто обанкротят.0

Максим03 июня 2024, 17:32У сырьевиков в отличие от любого другого бизнеса есть защита от банкротства — если им будет плохо то им снизят НДПИ, а остальных просто обанкротят.0 Никита Носов03 июня 2024, 17:43Блин сколько аналитики приходится делать лишь бы продать подписки в премиум клуб, где обещают иксануться.+1

Никита Носов03 июня 2024, 17:43Блин сколько аналитики приходится делать лишь бы продать подписки в премиум клуб, где обещают иксануться.+1