ФосАгро отчиталась за I кв. 2024г. — экспортные пошлины продолжают проедать FCF, как итог дивиденды заплатят в долг. Повышение НДПИ — выход.

🌾 ФосАгро отчиталась за I кв. 2024 г. по МСФО, в данном отчёте наглядно можно увидеть, как экспортные пошлины (ввели после взлёта цен на удобрения, но вот беда, цены скорректировались) негативно влияют на компанию:

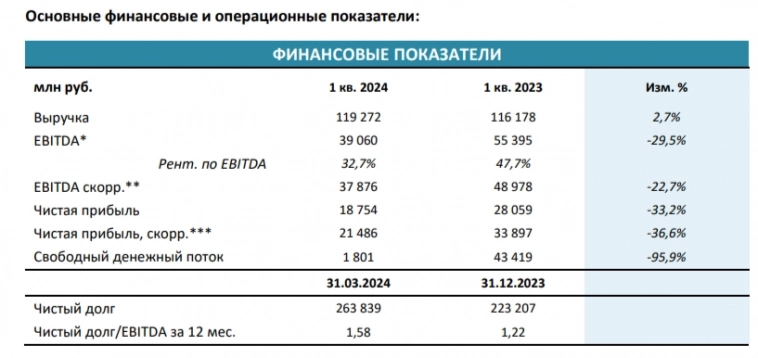

🔵 Выручка — 119,3₽ млрд (+2,7% г/г) немного подросла, отражая стабилизацию цен на продукцию и роста объёма продукции. А вот операционная существенно снизилась — 29,8₽ млрд (-37,3% г/г) из-за подскочившей себестоимости реализации — 73,1₽ млрд (-29,1% г/г), куда входит экспортная пошлина (также стоит отметить подскочившую зарплату).

🔵 Снижение чистой прибыли не должно у вас вызывать удивление — 18,7₽ млрд (-33,2% г/г). Надо отметить, что убыток по курсовым разницам сократился в 3, на это влияют долги, номинированные в валюте. Но ахово растёт обслуживания долга — 3₽ млрд (+87,5% г/г), как вы понимаете чистый долг продолжил свой рост и составил 263,8₽ млрд (+18,2% г/г), всему виной CAPEX и дивиденды. Соотношение чистый долг/EBITDA — 1,58х.

🔵 Экспортная пошлина составила 8,5₽ млрд (в IV кв. — 8,3₽ млрд). Напомню, что пошлины действуют до конца 2024 г., за год они могут составить 34₽ млрд, то есть акционеры лишатся данной суммы, которая могла пойти на дивиденды.

🔵FCF составил 1,8₽ млрд (-95,9% г/г), отмечу, что в IV кв. 2023 г. он был отрицательным. Как итог, СД ФосАгро рекомендовал фин. дивиденды за 2023 г. в размере 294₽ на акцию (заплатили в долг, ибо 2 прошлые выплаты составили 71,8₽ млрд, а FCF за 2023 г. 70,2₽ млрд) и 15₽ по итогам I кв. 2024 г. (заплатили 100% FCF).

🔵 Изучая див. политику компании:«если коэффициент чистый долг/EBITDA, рассчитанный по МСФО, будет выше 1,5х, компания направит на дивиденды менее 50% от FCF». В будущем дивиденды могут ещё больше сократиться.

📍 Если взглянуть на FCF (экспортная пошлина срежет половину), долговую нагрузку (по див. политике могут платить меньше), CAPEX (в I кв. увеличился на 50%), то получаем совсем смешной дивиденд (ниже 4% за год). Конечно, я не забыл про предложение Минфина по повышению НДПИ (на фосфорные удобрения в 2 раза, также хотят ввести акциз на газ для производства аммиака), плюс в том, что повышение начнёт действовать с начала 2025 г. и оно отменяет экспортные пошлины. Данное повышение отнимет ~3₽ млрд в квартал (расчёт на основе прошлых отчётностей, примерный), тогда как экспортная пошлина съедает 8,5₽ млрд в квартал. Улавливаете выгоду? Поэтому акции скорее всего станут интересны только в 2025 г.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Можно набирать по тихой