Уже больше 20 лет исследовательский институт S&P Dow Jones Indices рассчитывает

Возникновение и развитие проекта

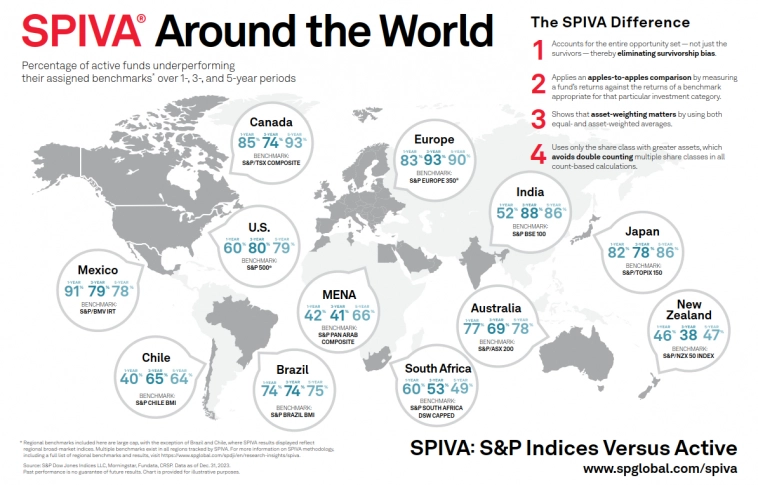

История любопытного проекта началась в 2002 году, когда группа исследователей решила постоянно составлять оценочные отчеты под названием «S&P Indices Versus Active» (отсюда сокращенная аббревиатура SPIVA). Их задача заключалась в том, чтобы дважды в год сравнивать показатели активно управляемых фондов с соответствующими эталонами.

Первый отчет был ориентирован исключительно на США и включал только 12 категорий сравнения (включая акции крупной, средней и малой капитализации, акции стоимости и роста). В дальнейшем год за годом замеры охватывали все больше категорий (свыше ста) и географических регионов, в том числе EC, Латинскую Америку и Ближний Восток.

Управляющие активными фондами сталкиваются с разными проблемами и возможностями на финансовых рынках. Глобальный спектр региональных отчетов позволяет увидеть территории, где индексирование работает лучше всего, а где активное инвестирование имеет относительно неплохие шансы на успех (как правило, это рынки развивающихся стран).

На результаты влияют не только квалификация управляющих, но и местные условия инвестирования, налоговые нюансы, размеры комиссий фондов, их ассортимент и разнообразие.

Объективность и методология отчетов

Насколько можно быть уверенным, что методология SPIVA является прозрачной и непредвзятой, ведь ее расчетами занимаются, по сути, «поставщики индексов» линейки S&P? На это сами исследователи отвечают, что придерживаются следующих фундаментальных принципов при работе с данными:

- Результаты по фондам рассчитываются не тогда, когда удобно институту, а строго по календарю (30 июня и 31 декабря каждого года). В прошлом были, и вероятно еще будут годы, когда более половины фондов в той или иной стране мира опережали свои бенчмарки. Случалось такое и на развитых финансовых рынках, например, в США

- Расчеты основаны на общедоступных данных, методология полностью раскрыта. Не раз независимые третьи стороны перепроверяли результаты SPIVA и не могли выдвинуть существенных возражений. Вы также можете написать в институт по адресу index_services@spglobal.com, если хотите уточнить какие-то моменты.

- В течение исследуемого периода многие фонды могут быть ликвидированы или объединены с другими, поменять инвестиционную стратегию. Исследователи SPIVA учитывают эти факторы при расчете данных.

- В различных исследованиях, которые делает не S&P Dow Jones Indices, часто можно увидеть, что среднюю доходность по группе фондов рассчитывают с использованием только равных весов, в результате чего доходность фонда размером 10 миллиардов долларов влияет на среднюю величину так же, как и доходность фонда размером всего в 10 миллионов. Чтобы преодолеть это обстоятельство, SPIVA рассчитывает средневзвешенные показатели (средневзвешенную доходность, где доходность каждого фонда взвешивается по размеру чистых активов).

- Доходность фондов часто сравнивается с популярными бенчмарками, такими как S&P 500, независимо от размера или стилевой классификации. Методика расчетов SPIVA избегает этих подводных камней, измеряя доходность фонда по сравнению с доходностью эталона, подходящего для данной инвестиционной категории.

Итак, проект SPIVA продолжает давние традиции академических и практических исследований в сфере активных и пассивных инвестиций. Исследователи постарались добиться того, чтобы полученные данные были максимально объективными и корректно интерпретировались.

Предположим, что инвестиционный советник или финансовый консультант рекомендует вам сформировать инвестиционный портфель на основе индексных фондов. Насколько разумным будет такой выбор?

Ответом в том числе будет выборка данных SPIVA на горизонте от одного до десяти лет.

Таблица – Сравнительные показатели SPIVA (процент фондов, уступающих по доходности индексам) на 31.12.2023 г.

Страна/группа |

Индекс |

1 год |

3 года |

5 лет |

10 лет |

США |

S&P 500 |

59,68 |

79,78 |

78,68 |

87,42 |

Канада |

S&P/TSX Composite |

85,33 |

73,61 |

92,96 |

96,63 |

Мексика |

S&P/BMV IRT |

90,70 |

79,07 |

77,78 |

87,80 |

Бразилия |

S&P Brazil BMI |

74,34 |

73,70 |

74,88 |

91,65 |

Чили |

S&P Chile BMI |

40,00 |

65,12 |

64,44 |

93,18 |

ЕС |

S&P Europe 350 |

83,02 |

93,38 |

90,20 |

92,31 |

Ближний Восток |

S&P Pan Arab |

41,67 |

40,74 |

65,52 |

91,18 |

ЮАР |

S&P South Africa |

59,90 |

52,66 |

49,00 |

70,59 |

Индия |

S&P BSE 100 |

51,61 |

87,50 |

85,71 |

62,10 |

Япония |

S&P/TOPIX 150 |

82,26 |

77,68 |

86,27 |

85,34 |

Австралия |

S&P/ASX 200 |

76,53 |

69,30 |

77,55 |

83,33 |

Анализ данных в таблице приводит нас к следующим выводам:

- за минувшие десять лет ни в одной из стран (или территорий, если речь идет об ЕС и Ближнем Востоке), попавших в выборку, активные фонды не смогли опередить индексы (от 62 до 96% из них уступили бенчмаркам)

- за прошедшие пять лет только активно управляемые фонды Южной Африки смогли с небольшим преимуществом (51% против 49%) обогнать индекс, в то время как в большинстве других стран проиграли эталонам от 64 до 93%

- за последние три года большинство активных фондов также отстали от бенчмарков, за исключением Ближнего Востока, где около 60% показали доходность выше индекса. Сравнительно неплохих результатов управляющие добились также в ЮАР. Однако в других странах / группах отставание от эталона составило от 65 до 93%

Данные на однолетнем интервале скорее напоминают «случайное блуждание». Активные фонды хорошо показали себя в Чили (60% обыграли индекс), на Ближнем Востоке (около 60%), но разгромно уступили бенчмарку в Мексике, Канаде, Японии и ЕС. Такой разброс похож на выпадение тех или иных фишек в казино и, по сути, указывает на случайность успешных результатов.

Главный вывод заключается в том, что управляющие активных фондов, успешные на короткой дистанции, как правило не выдерживают инвестиционный марафон длиной в 5-10 лет. Значит, клиент, доверив деньги таким фондам, неизбежно столкнется с неопределенностью – доходность может быть как выше, так и ниже рынка. Но, согласно статистическим данным S&P Dow Jones Indices, шансы будут не в пользу активно управляемых фондов.

В развитых странах, где рынок более эффективен, индекс на длинном интервале опередить практически невозможно. В ряде развивающихся стран, которые попали в выборку SPIVA, управляющие могут извлекать пользу от «неэффективности» рынка, но большая часть из них все равно будут уступать бенчмаркам спустя 5 и 10 лет.

К сожалению, показатели выше среднего в прошлом не гарантируют показателей выше среднего в будущем. Если вы видите в рекламных проспектах активных фондов декламации о том, что они приносят доходность выше рыночной уже довольно долго, с каждым новым годом шансы на то, что управляющие проиграют, увы, возрастают.

Другое исследование, о котором мы писали, доказывает, что «успешность» активно управляемых фондов обратно пропорциональна их комиссиям. Вполне вероятно, что даже те активные управляющие, которые показывают какие-то неплохие результаты, инвестируют в один из факторов и, по сути, являются индексными.

Следовательно, розничным инвесторам по идее нет смысла платить лишние комиссии активным фондам. Это чаще всего приводит к снижению дохода. Инвестор и так принимает на себя достаточно рисков (рыночный, инфраструктурный, геополитический), чтобы добавлять еще и риск активного управления.

В рамках стратегии распределения активов ему лучше создать инвестиционный портфель, преимущественно состоящий из индексных фондов, и рассчитывать на среднерыночную доходность. Именно такая стратегия действий наиболее разумна, исходя из данных SPIVA.

Подводя промежуточные итогиШумные дебаты о преимуществах и недостатках активного и пассивного инвестирования будут продолжаться еще долго, если не всегда. Но исследовательская работа SPIVA, конечно, из года в год помогает нам следить за промежуточными итогами этого соперничества.

Источник: Spglobal.com, Evidenceinvestor.com