13 февраля 2013, 10:21

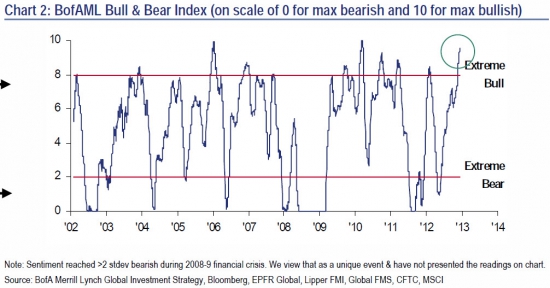

Индикатор настроения указывает на "потолок" американского рынка

Отсюда: http://www.zerohedge.com/news/2013-02-12/sentiment-more-bullish-99-all-prior-readings

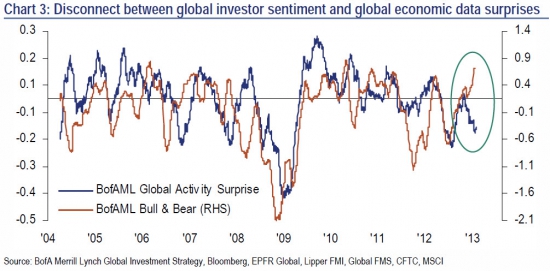

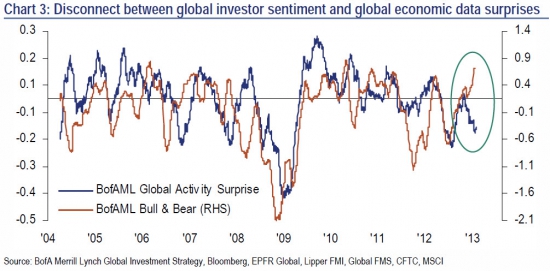

Ситуация подтверждается дивергенцией между экономической статистикой и фактической динамикой сентимента:

(Ну то есть налицо признаки запузыривания рынка)

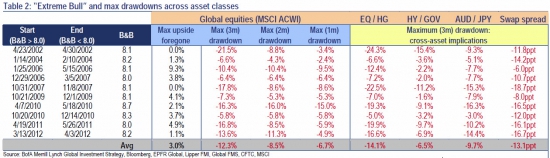

Вот что обычно происходило в таких случаях в течение последних 10 лет:

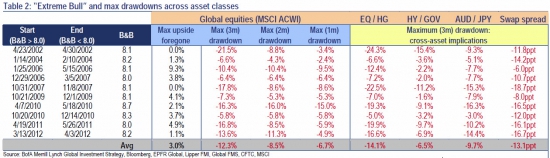

На а вот здесь статистика всех случаев:

Мое мнение:

- Сейчас индекс бычьего сентимента выше чем в 99% времени с 2002

- обычно после достижения значения 8, следовала коррекция хай-лоу 12% в теч 3 мес на глобальном рынке акций

Ситуация подтверждается дивергенцией между экономической статистикой и фактической динамикой сентимента:

(Ну то есть налицо признаки запузыривания рынка)

Вот что обычно происходило в таких случаях в течение последних 10 лет:

На а вот здесь статистика всех случаев:

Мое мнение:

- пузырь может продолжить развиваться, поэтому указанная дата не означает что продавать надо сегодня или завтра

- боясь коррекции на заруб рынках, инвесторы вряд ли будут покупать активно EM. Вот когда DM встанет в диапазон, тогда ликвиднось может потечь на EM. Хотя экономикой это не поддерживается.

20 Комментариев

PotavinAlex13 февраля 2013, 10:40спасибо за инфу, Тимофей! плюсик!+6

PotavinAlex13 февраля 2013, 10:40спасибо за инфу, Тимофей! плюсик!+6 Максим Балматов13 февраля 2013, 10:46Глядя на эти графики, можно увидеть, что из зоны «extreme bull» были лишь незначительные коррекции, а отвесно падение в разгар кризиса 2008 началось только лишь в середине диапазона. Это подтверждает то, что его никто не ждал и не был к нему готов. Видимо и сейчас будет лишь незначительная коррекция чтоб снять перекупленность по всем индикаторам, и лишь потом когда все расслабятся, пролетим вниз не хило…+4

Максим Балматов13 февраля 2013, 10:46Глядя на эти графики, можно увидеть, что из зоны «extreme bull» были лишь незначительные коррекции, а отвесно падение в разгар кризиса 2008 началось только лишь в середине диапазона. Это подтверждает то, что его никто не ждал и не был к нему готов. Видимо и сейчас будет лишь незначительная коррекция чтоб снять перекупленность по всем индикаторам, и лишь потом когда все расслабятся, пролетим вниз не хило…+4 Алекс13 февраля 2013, 10:49мы развернулись уже+1

Алекс13 февраля 2013, 10:49мы развернулись уже+1 Borrris13 февраля 2013, 10:53Потолок потолком. История историей. Но не нужно забывать о текущих реалиях и об их серьезном отличии от истории, с которой сравнивается текущая ситуация. Море денег, низкие ставки, отсутствие емких инструментов с интересной доходностью (по причине активного регулирования рынков монетарными властями США и Японии в первую очередь, но не только), восстановление американской экономики, несмотря на все усилия республиканцев, вменяемое руководство ЕЦБ. С другой стороны пузыри в акциях не в интересах этих самых властей. Думаю нынешний ползучий рост сохранится до 2014 года точно… Не без коррекций конечно, но для серьезной игры вниз нет актуальных оснований. В Европе с экономикой все плохо, но серьезного социального взрыва скорее всего удастся избежать. Кроме Европы остальные экономики находятся во вполне приличном состоянии. Если только КНДР поможет медведЯм )))) Да и в целом считаю нецелесообразным сравнение предкризисных реалий (до 2008 года) с посткризисными (2009+). Между ними существует качественное различие. Это как лошадь с автомобилем сравнивать )))+5

Borrris13 февраля 2013, 10:53Потолок потолком. История историей. Но не нужно забывать о текущих реалиях и об их серьезном отличии от истории, с которой сравнивается текущая ситуация. Море денег, низкие ставки, отсутствие емких инструментов с интересной доходностью (по причине активного регулирования рынков монетарными властями США и Японии в первую очередь, но не только), восстановление американской экономики, несмотря на все усилия республиканцев, вменяемое руководство ЕЦБ. С другой стороны пузыри в акциях не в интересах этих самых властей. Думаю нынешний ползучий рост сохранится до 2014 года точно… Не без коррекций конечно, но для серьезной игры вниз нет актуальных оснований. В Европе с экономикой все плохо, но серьезного социального взрыва скорее всего удастся избежать. Кроме Европы остальные экономики находятся во вполне приличном состоянии. Если только КНДР поможет медведЯм )))) Да и в целом считаю нецелесообразным сравнение предкризисных реалий (до 2008 года) с посткризисными (2009+). Между ними существует качественное различие. Это как лошадь с автомобилем сравнивать )))+5

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с 20.01.2026г. по 19.02.2026г. ⚠️ Напоминаем, что в...

19.02.2026

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026