Сургутнефтегаз выплатит 17% дивидендов! Будет ли компания так же щедра в будущем?

Сургутнефтегаз стабильно занимает лидирующие позиции в нефтегазовом секторе нашей страны:

У меня в портфеле есть привилегированные акции Сургутнефтегаза, но небольшая доля:

Сургутнефтегаз интересен в первую очередь своей дивидендной доходностью — за 2023г компания выплатит 17%, это одни из самых высоких дивидендов в текущем сезоне! Но будет ли Сургут делать такие щедрые выплаты в будущем? Давайте разберем этого эмитента, оценим его привлекательность и перспективу.

Сургутнефтегаз

В начале стоит уточнить, что у этого эмитента 2 типа акций-обычные и привилегированные. Наиболее привлекательными, как по котировкам, так и по дивидендам, являются именно «префы» и когда говорят об акциях Сургутнефтегаза, то имеют ввиду привилегированные акции.

Исторически акции Сургутнефтегаза не показывали сильного роста. Сейчас они выглядят не однозначно, с одной стороны, за последний год обгоняют рынок:

- с начала года +30% (рынок +12%)

- за год +130% (рынок +30%)

Но с другой, в котировках пока не прослеживается четкий долгосрочный восходящий тренд.

На скрине сравнение динамики акций Сургутнефтегаза, Лукойла и Татнефти.

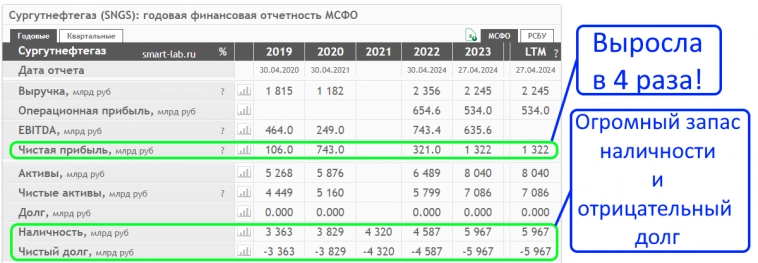

Финансовый отчет

Чистая прибыль Сургута за 2023г выросла в 4 раза, на счету большой запас наличности при отрицательном чистом долге. Всё это хорошо, но бросается в глаза снижение выручки и операционной прибыли. Почему же тогда чистая прибыль выросла?

Все дело в переоценки знаменитой «кубышки» Сургутнефтегаза, которая хранится в валюте. Прибыль от валютных депозитов компании превышает прибыль от основной деятельности — добычи и переработки нефти\газа.

На данный момент у Сургутнефтегаза на счетах почти 6 трлн р. при капитализации самой компании в 1,7 трлн р. Т.е. у Сургутнефтегаза столько денег, что он может 3 раза купить сам себя или 1 раз весь Лукойл!

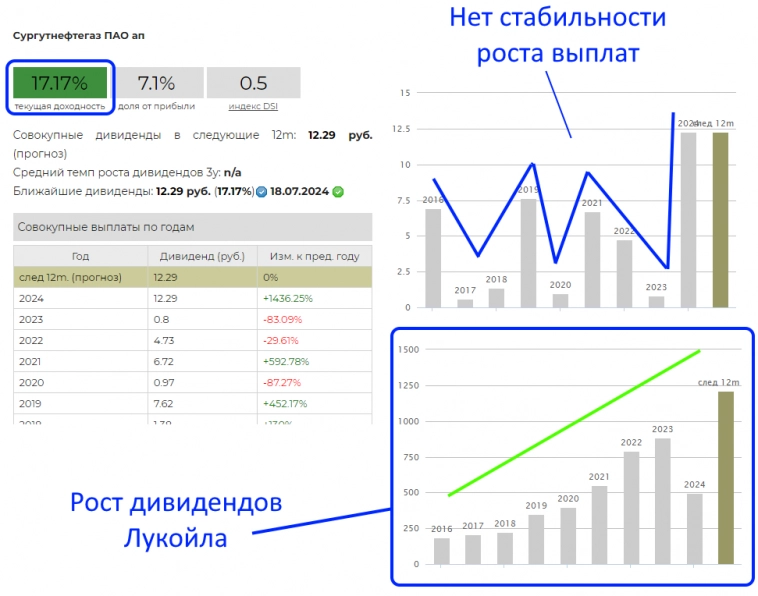

Дивиденды

Акции Сургутнефтегаза можно отнести к «дивидендным аристократам» по стабильности выплат, но не по стабильности роста выплат. Компания платит дивиденды более 23х лет без отмен, но часто бывают периоды, когда выплаты сильно уменьшаются (можно даже считать это как отмену выплат):

На скрине сравнение стабильности роста выплат Сургута и Лукойла.

15 мая совет директоров Сургутнефтегаза уже рекомендовал дивиденды в размере 17% годовых (дата выплаты 18 июля).

Будет ли Сургут платить такие высокие дивиденды в будущем?

Сургутнефтегаз довольно закрытая компания и сейчас нет точной информации в каких конкретно валютах или финансовых инструментах хранится «кубышка» в 6 трлн р.

Возможно, часть средств было размещено на рублевых депозитах под высокий процент. Если это так, то процентные доходы Сургутнефтегаза будут расти дальше и вносить свой вклад в чистую прибыль, из которой платятся дивиденды.

Следовательно, за 2024г снова можно будет ожидать щедрых выплат, особенно, если цены на нефть останутся на высоких уровнях.

Заключение

Если брать весь нефтегазовый сектор, то для меня Лукойл или Татнефть выглядят более понятными эмитентами. Они показывают более стабильный долгосрочный рост котировок акций и имеют среднегодовую дивидендную доходность не хуже, чем у Сургутнефтегаза.

Но и Сургут я продолжу держать в портфеле, возможно, периодически докупая. У компании нет какого то негативного фона, а любое увеличение прозрачности компании, ослабление рубля, увеличения цен на нефть или улучшение корпоративного управления может вызвать рост акций.

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Что касается Сургута. Все бы ничего, но мне не очень нравится, что дивиденды у него высокие только в годы ослабления рубля. Это не часто происходит чтоб не говорили, как правило раз лет в 5..6 в среднем. В остальные же годы дивиденды будут пониже и акций стоимость тоже расти не будет. На выплату из рублевой кубышки я бы не рассчитывал, вероятность выше, что у них все в валюте, а там % низкий. Да и если бы в рублях ставки долго, годами не будут держать высокими, сейчас бы уже экономика затормозила сильно бы и снижать пришлось бы уже сейчас. Это если бы не бюджетные траты.