Тинькофф отчёт. В ожидании Росбанка..

Что касается оценки Росбанка, то совет директоров ТКС Холдинг предполагает диапазон мультипликатора по капиталу в диапазоне 0.9-1.1. (плюс минус в рамках ожидаемого мной диапазона 0.8-1.0). То есть балансовая стоимость на одну акцию вырастет минимум на 30%. Но это ещё не финальная оценка.

Что касается дополнительной эмиссии, то запланированный объем составляет 130 млн штук по цене 3423,62 рублей за акцию. Он включает резерв для осуществления преимущественного права выкупа, который оценивается примерно в 60 млн акций. Невостребованные в рамках преимущественного права акции будут погашены.

В целом нужно понять и принять, что многие моменты в этой сделке будут на совести участников и повлиять на них мы не можем. Оценка не вау, но в целом можно выразиться так:

Результаты за I квартал

В I квартале ТКС Холдинг продолжил наращивание лояльной базы клиентов. По прогнозам менеджмента к концу этого года число активных клиентов увеличится на 20%.

Доходность кредитного портфеля достигла уже 27,3%. Общий объем кредитного портфеля Группы вырос на 54% до 1 251 млрд руб. Если вычесть резервы под кредитные убытки, рост на 60% в сравнении с прошлым годом.

Из-за увеличения клиентской базы и роста процентных ставок в три раза выросли процентные расходы. Ключевая ставка сильно выросла за год, что вылилось в рост стоимости фондирования до 8,2% с 3,8%! Чистый процентный доход всё равно вырос на 56%.

Чистые комиссионные доходы, которые пока не могут обновить максимумы начала 2022 года увеличились на 12%.

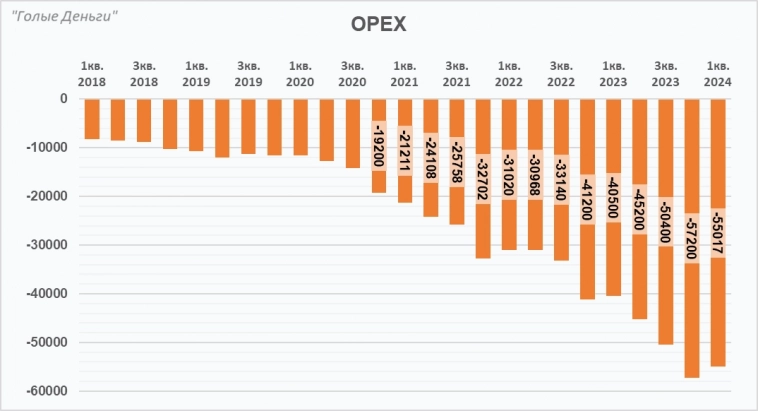

Общие операционные расходы увеличились на 36% к предыдущему году до 55 млрд руб., тут всегда хуже, чем у наших классических банков. Много вытягивают расходы на инвестиции в IT-платформу и персонал.

Вслед за увеличением кредитного портфеля, выросли отчисления в резервы, стоимость риска увеличилась до 7,6% по сравнению с 7,0% в I квартале 2023 года. Менеджмент ожидает, что к концу года стоимость риска будет меньше 7%. Посмотрим.

Капитал стабильно прирастает. С нормативами по достаточности капитала проблем нет, на уровне до кризисных лет.

Доля неработающих кредитов снизилась до 9,2%.

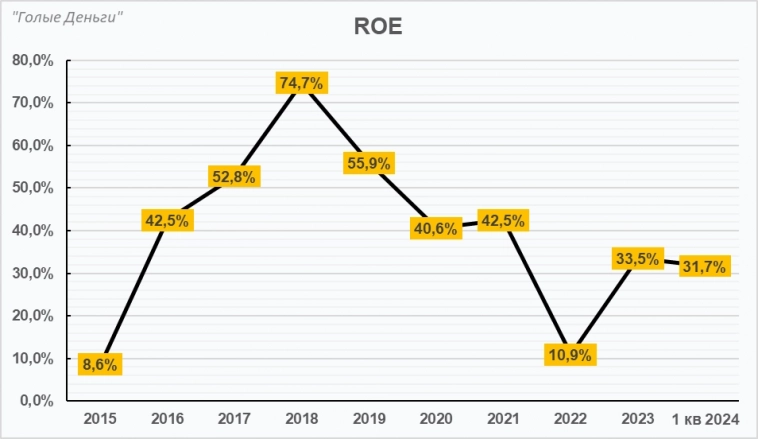

Рентабельность капитала остаётся очень крутой – 31,7%! Но больше всего интересует, какая будет рентабельность после интеграции в группу «медленного» Росбанка. Менеджмент продолжает уверенно таргетировать ROE не меньше 30%. Посмотрим.

Что я делаю. Напомню, что покупал бумаги Тинькофф перед заморозкой торгов и на их открытии. Затем, по-моему, буквально через два дня, продал на новости о гигантской доп. эмиссии и отсутствия разъяснений от компании. Сейчас информации больше. Оценка вряд ли будет по нижней границе диапазона, который прогнозируют аналитики Тинькофф, но в 1 капитал – это окей. Главное, чтобы без сюрпризов. Сам бизнес продолжает развиваться привычными «тиньковскими» темпами роста, прекрасная рентабельность, рост кредитных портфелей. Внимательно посмотрим, как на рентабельность повлияет присоединение Росбанка, менеджмент, как мы видим настроен позитивно. Я сегодня купил в портфель, пока на 5%. Дальше жду сделки.

Разборы, мысли, антихрупкость — ЗДЕСЬ