Софтлайн (SOFL). Отчет за 1Q 2024г. Акция роста. Перспективы.

Приветствую на канале, посвященном инвестициям! 16.05.24 компания Softline (SOFL) опубликовала данные за первый квартал 2024 г. Этот обзор посвящён разбору компании и последних финансовых результатов.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ПАО «Софтлайн» — один из лидеров ИТ-рынка с более чем 30-летним опытом, широким региональным присутствием в более чем 25 представительствах по всей России и доступом к квалифицированным кадрам, имеющий в штате свыше 8,7 тыс сотрудников, более половины из которых — инженеры и разработчики.

Основной вид деятельности – это продажа и внедрение стороннего ПО и оборудования. Т.е. компания помогает обеспечить цифровую трансформацию бизнеса своих заказчиков, связывая около 100 000 конечных клиентов из различных отраслей экономики с более чем 5 000 лучших в своем классе ИТ-производителей.

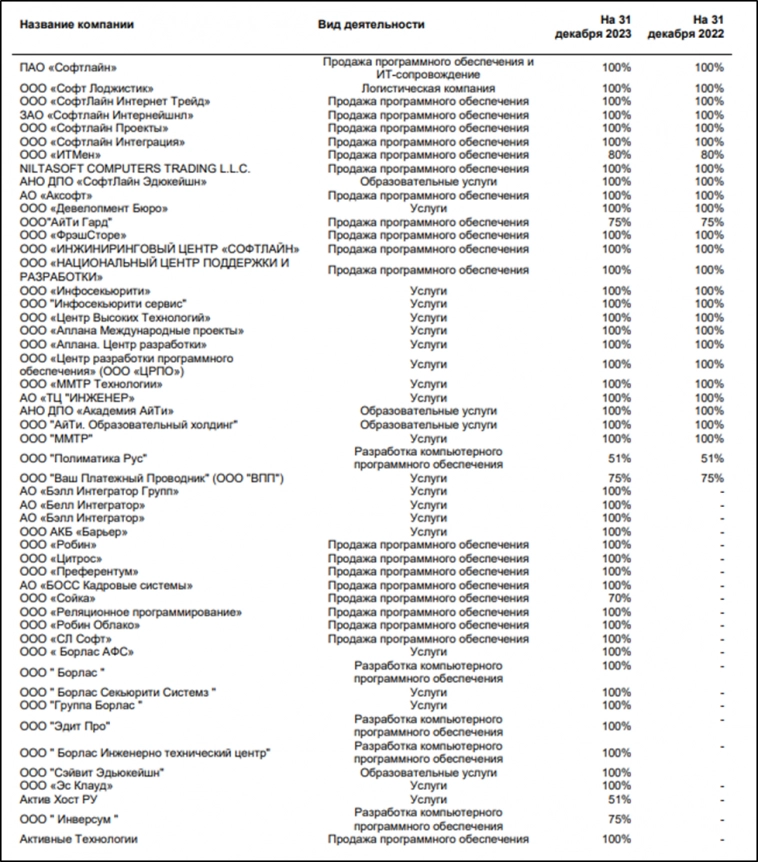

Последнее время компания также активно продвигает собственные продукты, которые у неё появляются путём покупки разработчиков ПО. Некоторые M&A сделки 2023 года: Бэлл-интегратор, Борлас, СЛ Софт, Актив, Барьер и другие. А в феврале 2024 года Группа объявила о приобретении доли в ИТ-направлении бизнеса группы компаний R.Partner.

На данный момент у компании более 50 дочерних организаций.

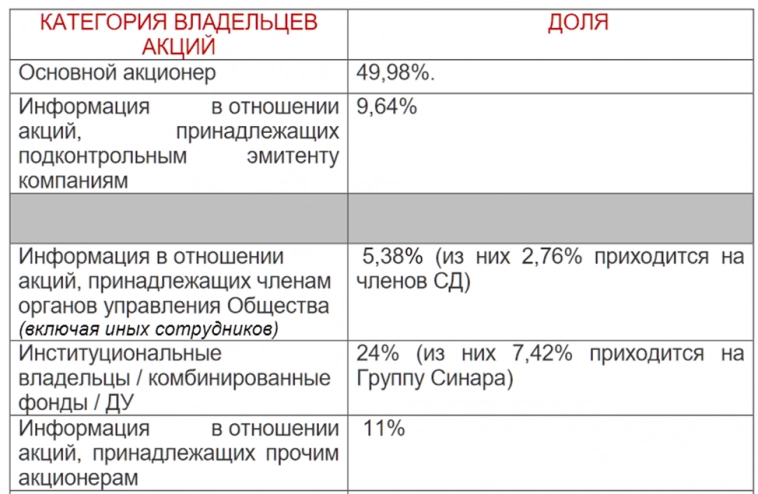

Основной акционер – компания ООО Аталайя (49,98% акций). 7,42% акций приходится на Группу Синара. К слову, 3,8% из них перешли Банку Синара в 2024 году, а полученные средства (около 2 млрд) Софтлайн отправит на дальнейшие M&A сделки.

Текущая цена акций.

В октябре 2022 года международная компания Softline Holding завершила разделение бизнеса на международную и российскую части. Международная часть бизнеса в дальнейшем стала называться Noventiq, российская — «Софтлайн».

С 26.09.2023 на Московской бирже стартовали торги акциями Российского ПАО Софтлайн (ранее торговались расписки Noventiq). На данный момент котировки находятся ниже цены размещения. Но с декабря 2023г идёт восходящий тренд. За это время акции выросли примерно на 40%.

Операционные результаты.

- Оборот в 1Q 24 21,5 млрд (+52% г/г). Правда, результат на 81% ниже кв/кв, но это объясняется выраженной сезонностью бизнеса (основные продажи приходятся на второе полугодие). Рост оборота показывает, что Софтлайн перестроил продажи после ухода многих иностранных вендоров на российские IT компании.

- Также важно, что 29% оборота пришлось на продажи собственных решений, хотя год назад было 15%.

- Стоит отметить резкий рост количества сотрудников 8,75 тыс (+72% г/г). Из них 57% — это инженеры и разработчики (+2,7х г/г). Это следствие от сделок по приобретению компаний.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Т.к. компания раскрыла очень усеченные данные за 1Q 2024, то для полного понимания картины для начала посмотрим на результаты по итогам 2023 года:

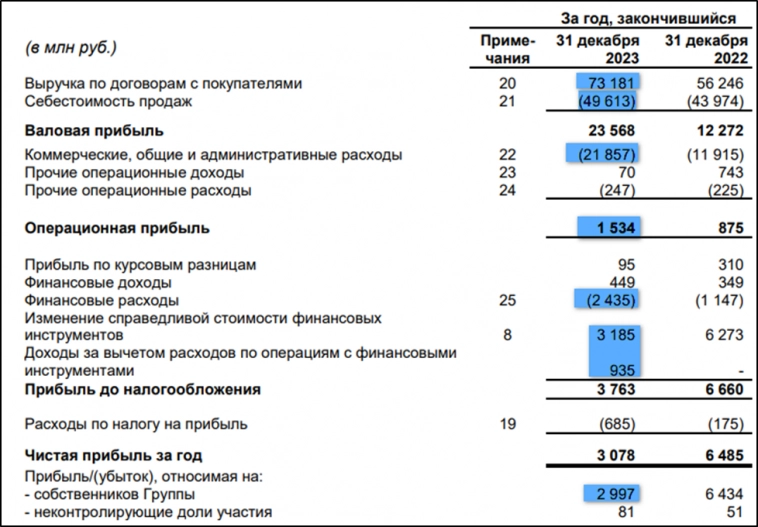

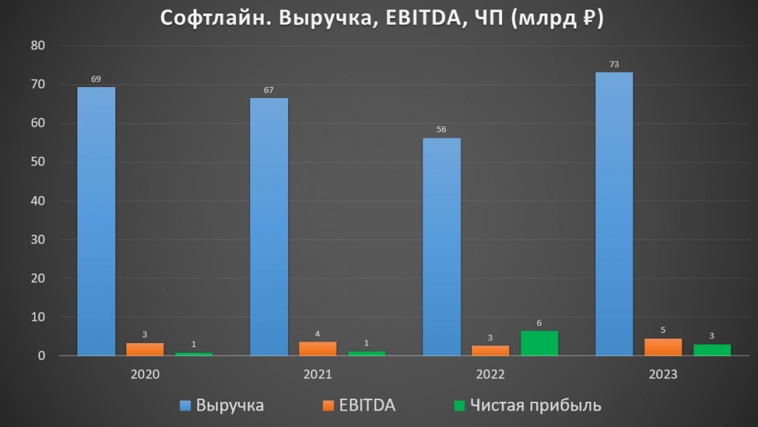

- Выручка 73 млрд (+30% г/г);

- Себестоимость 49,6 млрд (+12% г/г);

- Коммерческие, общие, административные расходы 21,8 млрд (+83% г/г). Основная причина – рост числа сотрудников и расходов на их зарплаты.

- Операционная прибыль 1,5 млрд (+75% г/г);

- Финансовые расходы 2,4 млрд (+2х г/г). Это следствие роста долга.

- Изменение справедливой стоимости фин. инструментов и доходы от их продажи 4 млрд;

- Чистая прибыль 3 млрд (+2х г/г);

Как видим, чистая прибыль упала в 2 раза. И вообще она положительная только благодаря бумажной переоценки финансовых инструментов. Это результат инвестиций в ценные бумаги (в основном еврооблигации Республики Беларусь), которые удалось купить на минимумах в момент геополитического кризиса. Аналогичная ситуация была в 2022г. Т.е. вся прибыль последних двух лет – это результат удачной разовой спекуляции на ценных бумагах. Без этого были бы убытки. В 2024 году должна произойти их полная продажа/погашение, ориентировочно, за 8-9 млрд.

Несмотря на довольно высокую выручку; EBITDA и ЧП на порядки ниже. Это из-за того, что компания основную выручку генерировала от перепродажи стороннего ПО и оборудования. Рентабельность по EBITDA была на уровне 6%.

На квартальной диаграмме видна сезонность бизнеса, — четвёртые кварталы наиболее успешные, т.к. на них приходятся основные продажи. Правда, в 4Q 23, это не помогло, и был зафиксирован убыток. Также отметим, что в 1Q 2024 EBITDA выросла в 10 раз г/г. Плюс, компания заявляет, что рентабельность валовой прибыли 36% (+2x г/г). Это уже результат от увеличения продаж собственной продукции.

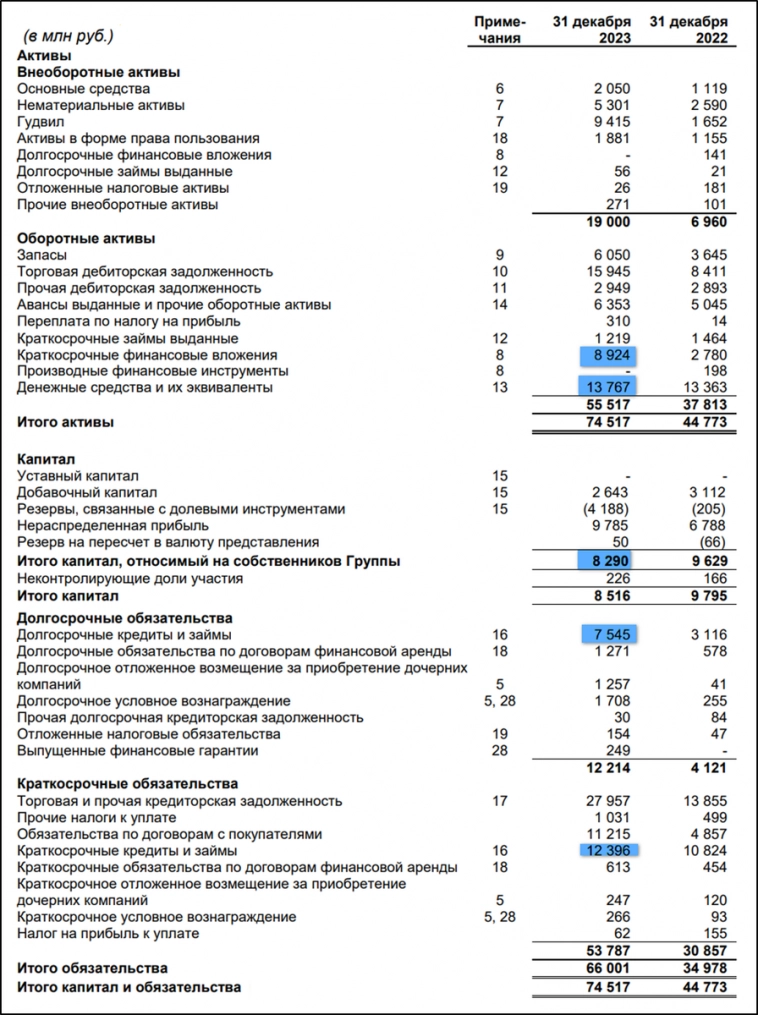

Баланс.

- Чистые активы 8,3 млрд (-14% г/г). Т.е. на такую сумму активы превышают обязательства.

- Денежные средства 13,7 млрд (+3% г/г).

- Суммарные кредиты и займы 20 млрд (+42% г/г). Из них 4% в долларах, 96% в рублях.

Таким образом, чистый долг на 31.12.23 6,2 млрд (+10х г/г). А по последней информации, чистый долг на 31.03.24 составил 20,8 млрд (включая аренду). Но если его скорректировать на стоимость ценных бумаг, которые должны быть погашены в этом году, то ND скорр = 13,5 млрд. Таким образом, ND скорр / EBITDA = 2,2. Долг выше среднего. Кредитный рейтинг на уровне ruBBB+ от рейтингового агентства «Эксперт РА», прогноз стабильный.

В 2023 процентные расходы составили 2 млрд, очевидно, что в 2024 году эта цифра должна вырасти раза 2-3, что надавит на ЧП.

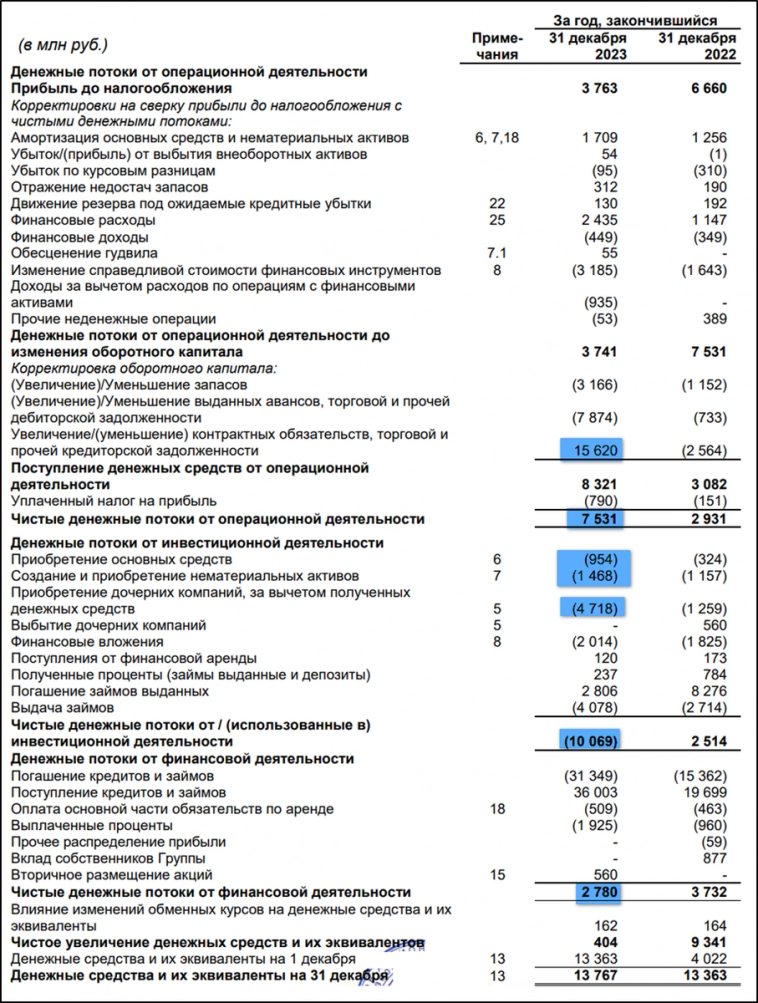

Денежные потоки.

- операционная деятельность 7,5 млрд (+2,5х г/г). Именно столько денег поступило в компанию за год. Существенный рост связан с ростом кредиторской задолженности на 15,6 млрд, т.е. компания придерживает выплаты контрагентам.

- инвестиционная деятельность -10 млрд. Из них на капитальные затраты ушло 2,4 млрд (+64% г/г). 4,7 млрд ушло на приобретение ДО. Ещё 4 млрд – это выдача займов.

- финансовая деятельность 2,7 млрд (-26% г/г). Положительное значение из-за роста долговой нагрузки.

Из диаграммы видно, что операционный поток за 2023 год рекордный, но это временный эффект от роста кредиторской задолженности.

Благодаря этому, свободный денежный поток, также рекордный 3 млрд

Дивиденды.

В июне 2023 года Совет директоров Софтлайн утвердил дивидендную политику. Компания будет стремиться выплачивать не менее 25% от ЧП по МСФО. При этом по итогам 2024 должны направить минимум 1 млрд рублей. В этом случае доходность к текущей цене акции будет минимум 1,6%.

Перспективы.

У Софтлайн есть стратегия развития, согласно которой ожидается рост бизнеса в 5 раз за 5 лет.

Основные драйверы роста:

- Усиление «машины продаж», увеличение проектов внедрения российских решений.

- Рост производство своих IT продуктов за счет M&A сделок.

- Международная экспансия. Кстати, в апреле компания объявила о выходе на рынок Республики Казахстан.

Из-за сезонности, 2-3 кварталы, как правило, не самые лучшие. Но прогноз на весь 2024 год позитивный:

- Оборот 110 млрд (+20% г/г);

- Валовая прибыль 30 млрд (+27% г/г);

- EBITDA более 6 млрд (+33% г/г).

Ещё, среднесрочно, Софтлайн может провести IPO своих ДО, что может привести к позитивной переоценке акций. Т.е. Софтлайн покупает компании в среднем с ЕV/EBITDA < 5, подключает к своей «машине продаж», получает синергетический эффект, рост выручки ДО и возможность провести IPO с премией к покупке.

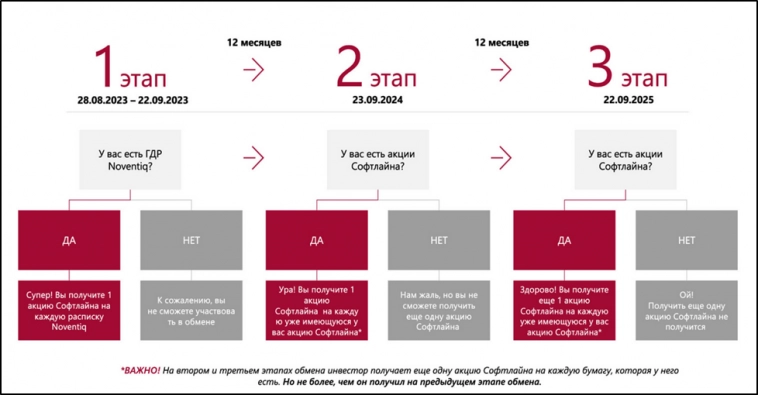

Также отметим, что для бывших владельцев ГДР Noventiq была организована процедура обмена на акции Софтлайн, которая предусматривает возможность получения двух дополнительных акций на каждую ГДР 23.09.24 и 22.09.25. При этом есть условие, что бывшие инвесторы Noventiq получат дополнительную акцию Софтлайн на каждую бумагу, которая у него есть в портфеле. Т.е. те, кто продал акции Софтлайн ранее, вероятно будут покупать их обратно. Что даст кратковременный импульс спроса на акции до 23.09.24.

Риски.

- Высокая ключевая ставка. У Софтлайн уже немаленькая долговая нагрузка. И текущие процентные расходы значительно больше операционной прибыли. Правда, 99% заимствований на 31.12.23 были по фиксированной процентной ставке. И большая часть долга была до 2025-2026г.

- Рыночный риск. Колебание стоимости финансовых инструментов (еврооблигаций Республики Беларусь) влияет на ЧП.

- Конкуренция.

- Доп эмиссия. Возможно, для будущих M&A сделок понадобятся доп эмиссии.

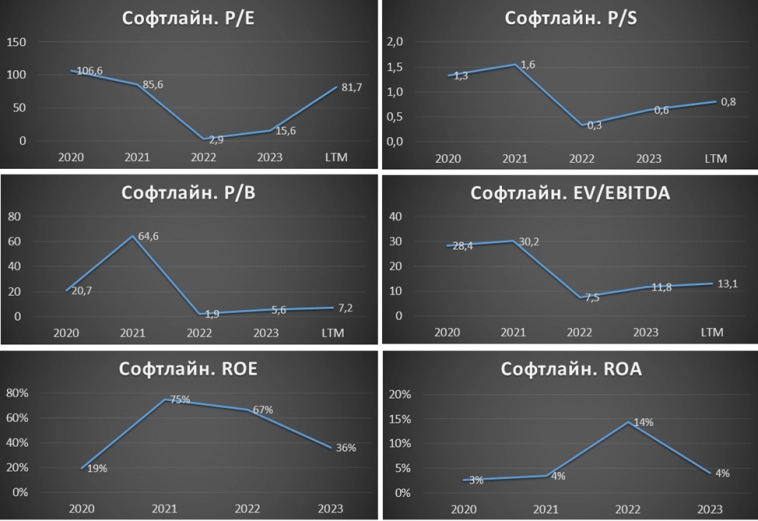

Мультипликаторы.

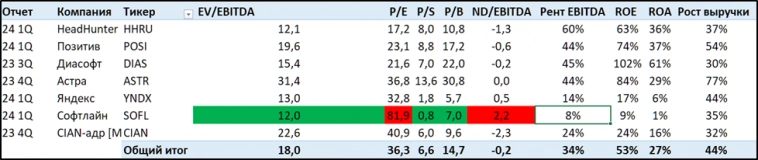

Софтлайн – компания роста, поэтому по мультипликаторам оценена недёшево:

- Текущая цена акции = 183₽; Капитализация = 59 млрд ₽;

- EV/EBITDA = 13; fwd EV/EBITDA 2024 = 10;

- P/E = 81; P/S =0,8; P/B = 7,2;

- Рентабельность по EBITDA = 8%; ROE = 36%; ROA = 4%.

Если не считать мультипликатор P/E, то Софтлайн оценен дешевле других представителей IT сектора (из таблицы убраны ВК и Озон, т.к. у них аномальные мультипликаторы).

Выводы.

Софтлайн – растущая IT компания с 30-летним опытом.

Операционные результаты 1Q 24 позитивные. На треть выросли продажи собственных решений.

Финансовые результаты 1Q 24 также позитивные. Но ЧП 2022-2023 объясняется спекуляциями с еврооблигациями, без них был бы убыток.

Долговая нагрузка выше средней.

Денежные потоки 2023 рекордные за счет роста кредиторской задолженности.

Дивидендная политика предусматривает 25% от ЧП. За 2024 год минимальная доходность ≈1,6%.

Стратегия предусматривает рост бизнеса в 5 раз за 5 лет, т.е. примерно по 38% в год.

Риски: высокая ставка, рыночный риск, конкуренция, доп эмиссии.

Мультипликаторы высокие. Но с другой стороны, выглядят не так дорого для IT сектора. Если верить, что рост будет по 38% ежегодно, то комплексная справедливая цена 240₽.

Мои сделки.

Не знаю, удастся ли расти 5 лет по 38% в год, но полагаю, что как минимум, ближайшие пару лет рост должен быть неплохим. Результаты 1Q 24 в целом подтверждают высокий темп. В общем купил на небольшую долю от портфеля акций. В случае коррекции, возможно, докуплю. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

Драчёв Артём24 мая 2024, 08:17SOFL и правда оч крут0

Драчёв Артём24 мая 2024, 08:17SOFL и правда оч крут0 Эдуард Вилиев05 июня 2024, 18:49Не совсем так, выручка от оказания ИТ-услуг в этом году будет 30-40млрд. и будет дальше сильно расти(могу рассказать из-за чего), выручка от своего бизнес софта будет в этом году 5 млрд. и будет дальше расти. Получается выручка от своего софта чуть меньше чем у Диасофта + ИТ-услуги с высокой рентабельностью + продажа чужого софта, сколько такая компания должна стоить?0

Эдуард Вилиев05 июня 2024, 18:49Не совсем так, выручка от оказания ИТ-услуг в этом году будет 30-40млрд. и будет дальше сильно расти(могу рассказать из-за чего), выручка от своего бизнес софта будет в этом году 5 млрд. и будет дальше расти. Получается выручка от своего софта чуть меньше чем у Диасофта + ИТ-услуги с высокой рентабельностью + продажа чужого софта, сколько такая компания должна стоить?0