Как получить дивиденды Сбера бесплатно и без гэпа с помощью CLT опционов

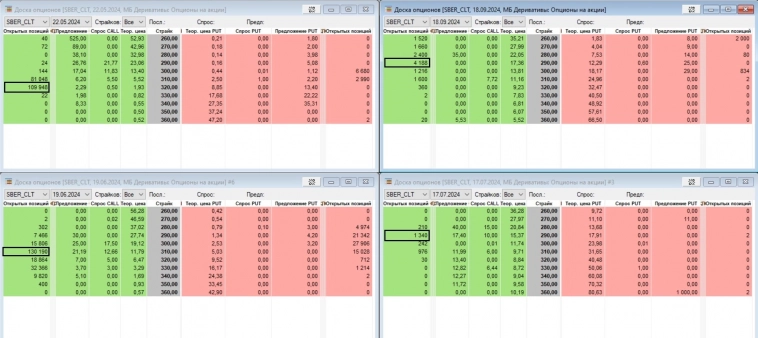

Если обратить внимание на ОИ опционов на акции (CLT) Сбера, можно увидеть спад ОИ коллов с 320-310 страйков до 290 страйка. Цифры ОИ:22.05 — 320р(190948), 19.06 — 310р (130190) 17.07 — 290р (1340), 18.09 — 290р (4188).

И тут хочется вспомнить, что по акциям Сбера 11.07.24г будет дата закрытия реестра списка лиц на дивиденды 33р (на ао и преф). Размах диапазона как раз 320-290, что равно 30р. Совпадение ли?

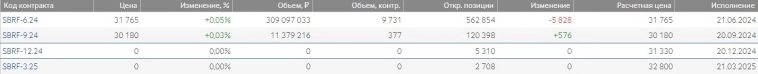

Если посмотрим на фьючерсы, то июньский фьючерс = 31765р, а сентябрьский, включающий дату реестра — уже в бэквордации до 30180р. Но тут можно учесть и % ставку, и время на возможное восстановление после гэпа.

1/5. Описание идеи

Но если дивидендная бэквордация во фьючерсе — это явление стандартное, а классические опционы у нас все же на фючерсы, то CLT опционы имеют базовый актив акции. И тут может быть интересная возможность – в акции гэп будет, но вопрос, с какой отметки он начнется! Впереди низковолатильный период – лето, и уровни 310-320р представляются вполне реальными, т.е. гэп может быть 280-290. О том, насколько быстро он выкупится, говорить не стоит, хотя есть предположения, что весьма оперативно.

2/5. Цены и варианты отработки идеи

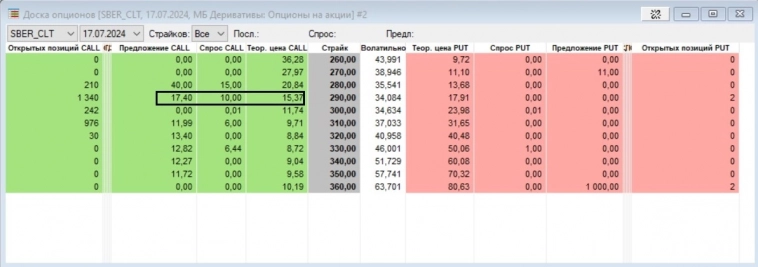

ОИ на 290 страйке открыт, значит кто-то его покупал. Но кто-то и продавал опционы, которые находятся УЖЕ В ДЕНЬГАХ. К слову опционы CLT европейского типа, исполнять их можно только в экспирацию, а до экспирации – нельзя, можно только закрыть позицию. Если же действительно образуется дивидендный гэп, то опцион подходит к деньгам (либо выходит из денег) – дешевеет, что выгодно продавцам опционов. Если теоретическая цена 290 колла (в деньгах) на 17.07 составляет 15,37р, то если гэп 11.07 будет плюс минус до этих значений, то его стоимость будет 1,5-2р с учетом временного распада (возможно дешевле). А это 15-2 = 13р прибыли продавца. Ориентировочно половина дивиденда.

Может возникнуть другой логичный вопрос: «А зачем эти заморочки с продажей, не проще ли купить путы на 300-290 страйки?» Но 300 пут стоит 23р, 290 — 17р. При потенциале движения, равном гэпу, получится, что 300 пут будет иметь 10р внутренней и пару рублей временной стоимости. А 290 пут только постучится в деньги, а экспирация уже 17.07, т.е. временной стоимости будет крайне мало. А текущий 310 пут уже стоит 31р, внутреннюю стоимость мы получим, но и уплатим эквивалентную временную, что по факту получается не очень выгодно.

3/5. ГО идеи

Но в продаже есть еще важный аспект – ГО позиции. Если для опционов на фьючерсы уже привычно, что максимальное ГО опциона = ГО фьючерса, то в опционах на акции иначе. Да и сами опционы на акции не маржируемые, а с уплатной премии, т.е. ГО за них резервируется, а стоимость опциона передается полностью между покупателем/продавцом в 19:00 в первый же день.

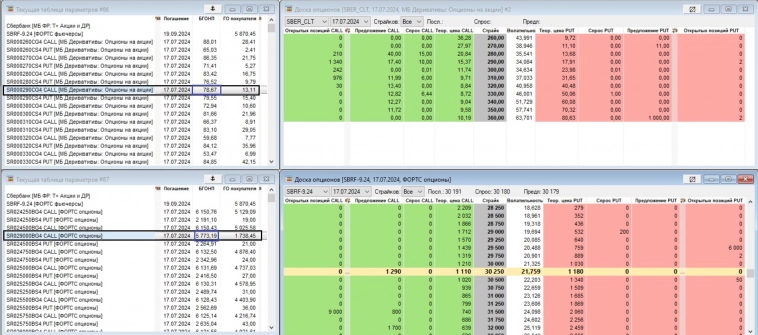

Отметим, что ГО для продажи 290 колла 17.07 равно 78,67р, а стоимость опциона15,37р (он на 10 акций), т.е. его стоимость 153,7р. Маржинальность сделки весьма высокая. К слову сказать, в опционах на фьючерсы аналогичный 29000 страйк 17.07 стоит 1712р при ГО 5773р, т.е. маржинальность по ГО 33%, что меньше, чем в CLT опционах. Да и в опционах на фьючерсы дивиденды отработать не получится, только в CLT опционах, и то «пока еще можно».

4/5. Фиксация идеи

Экспирация CLT опционов 17.07, а 10.07 реестр (с учетом Т+1), то есть Сбер еще может успеть и отскочить, что нежелательно. Поэтому сразу после гэпа в акции CLT можно будет закрывать (откупать шорт) до экспирации. С точки зрения биржевой комиссии 1 опцион стоит 0,04р.

Лимитные заявки бесплатные, так как CLT опционы – инструмент срочного рынка.А в АЛОР Брокер на Стандарт тарифе срочного рынка брокерская комиссия = биржевой комиссии, т.е. если на лимитках биржевая комиссия равна 0, то и брокерская тоже равна 0!

Открыть брокерский счет

5/5. Риск идеи

Риск идеи заключается в росте акций Сбера. Если акции начнут расти, то 290 колы будут все сильнее входить «в деньги», т.е. дорожать. Если этот сценарий начнет реализовываться, можно будет купить колл на соответствующем страйке (например 330), который сократит профит продажи, но и снизит риск. Именно снизит, а не заберёт полностью, так как опционы на деньгах дешевле опционов в деньгах.

В любом случае, хеджевых моделей достаточно много. Выйти из позиции будет сложнее, так как опционы «в деньгах» сложно назвать ликвидными. Но для того, чтобы не только закрыть, но и открыть позицию, нужно постараться: стоять лимитками, забивать очереди в опционных стаканах после клиринга и т.д. При желании набрать позицию вполне реально, но не за один клик мышкой.

Вывод

В рынке постоянно возникают новые возможности, их нужно уметь подмечать, просчитывать и реализовывать. Опционы на акции относительно новые инструменты, поэтому в них еще есть ряд несовершенств, которыми можно воспользоваться. А изучить все нюансы работы с опционами и начать зарабатывать на биржевых торгах вам всегда помогут эксперты АЛОР Брокер при открытии брокерского счета в нашей компании.

Не является инвестиционной рекомендацией.

Подготовлено Вадимом Федосенко

Открыть счет

Только в тексте нет конкретной идеи. Продавать путы или покупать колы?

[buy/sell] [тикер] [дата экспирации] [страйк][ put / call]. И размышления с выводами.

А по итогу много воды и непонятно что вообще покупать/продвать.

Сколько % годовых прибыли от сделки? Каков % риска от суммы вложенных средств?