19 мая 2024, 15:25

Ярмарка эмитентов для частных инвесторов. Отчет с посещения мероприятия.

Всем доброго дня!

Решил поделиться впечатлением от посещения форума для частных инвесторов, организованного 18 мая Ассоциацией владельцев облигаций(АВО).

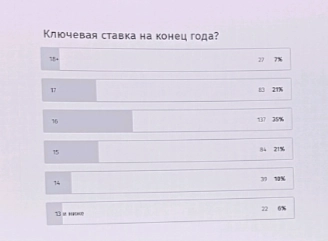

В последнее время на фоне боковика образовавшегося на рынке акций основного индекса Мосбиржи и высокой ключевой ставки ЦБ фокус инвесторов стал смещаться в сторону долгового рынка, представленного как классическими инструментами в виде ОФЗ и облигации, так и таким достаточно новом продуктом как ЦФА (Цифровые финансовые активы). Во время форума был проведен опрос участников по поводу прогноза ставки ЦБ на конец года. Судя по скрину с ответами ниже - ожидания участников достаточно пессимистичны.

Далее подробнее остановлюсь на каждом из актуальных инструментов долгового рынка на текущий момент.

ОФЗ.

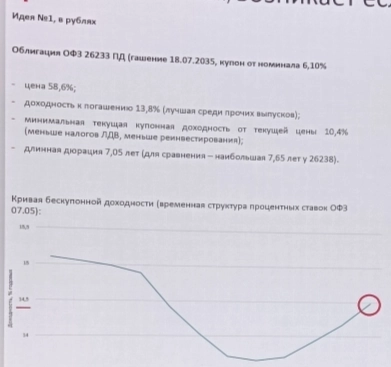

В презентациях спикеров чувствовалось некоторое разочарование в идеях покупки ОФЗ. Это уже не первое разочарование в этом инструменте за последние полгода. Многие помнят чем закончилась преждевременная идея захода в ОФЗ в декабре 2023 — жирными минусами в портфеле. Один из спикеров высказал достаточно осторожную идею дождаться доходности к погашению в 14,5 % в длинных ОФЗ и только от этих уровней начинать покупать лесенкой данные бумаги. Пока остается надежда, что уровень доходности в 15 % не будет преодолен и турецкий сценарий в нашей стране не повторится. Причем одна из идей при покупке ОФЗ это выбор бумаг с низким купоном и большой премией к номиналу с целью минимизировать налоговые потери на купонных выплатах и заработать за счет долгосрочного владения. Одна из таких идей ниже:

Флоатеры.

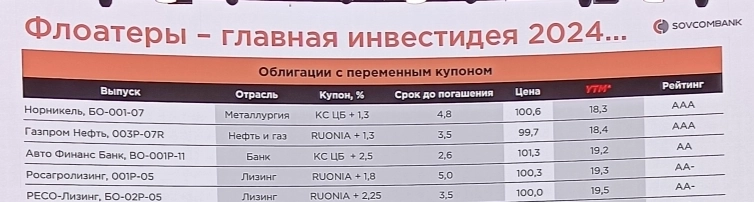

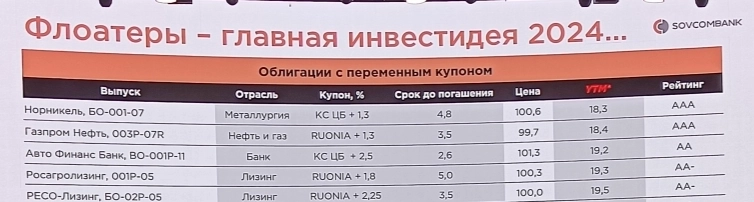

У большинства спикеров идея покупок флоатеров в том и или ином виде занимала одно из центральных мест. Если еще пару месяцев назад эта идея казалась не актуальной, так как многие аналитики уже весной ожидали от ЦБ начала смягчения ДКП, то сейчас эта идея проявила себя с новой силой. Одна из причин - это недавние перестановки в правительстве, особенно в силовом блоке, и отсутствие перспектив скорого окончания СВО. В качестве примера идей на рынке флоатеров приложил скрин из презентации от аналитика Совкомбанка. Из нее видно, что данный инструмент на текущий момент дает очень хорошую доходность при относительно небольших рисках, так как в выборке представлены крупные компании с достаточно высоким рейтингом. На рынке облигаций в первую очередь важна финансовая устойчивость компании и уровень долга. Рост выручки тут не является приоритетным показателем. Здесь важно, чтобы компании могли пережить период высоких ставок и не уйти в дефолты. Надежнее пересидеть этот период в компаниях с высоким рейтингом, ну а флоатеры в портфеле снизят риски возможного повышения ключевой ставки (да, такой вариант сейчас уже никто не исключает).

От себя отмечу, что скоро состоится размещения одного из таких флоатеров от компании АФК системы с ориентиром ставки в виде RUONIA + 2,6 %. Что дает доходность в виде 18,6 %. Напомню, у компании рейтинг АА-. И такие ставки раньше были только у самых рискованных ВДО.

ЦФА

Любопытный инструмент на рынке долга. Его правильно будет сравнивать с облигациями. Отмечу плюсы и минусы данного инструмента.

Плюсы:

- Легко купить, для этого не нужно иметь брокерского счета. Достаточно иметь приложение и счет в банке организаторе выпуска.

- Высокая фиксированная ставка купона, которая выше процентов по банковским вкладам.

- Короткий срок до момент погашения. Обычно от нескольких месяцев до года.

- Ежемесячные выплаты (По крайне мере по тем выпускам, которые я смотрел)

- Риски эмитентов. Нужно тщательно выбирать компанию, которой вы собираетесь дат в долг. Желательно смотреть последний бух.отчет по РСБУ.

- Слабый вторичный рынок из-за отсутствия маркет мейкеров. Т.е. в случае проблем у эмитента быстро продать ЦФА вряд ли получиться.

- Налоги удерживаются сразу после погашения ЦФА. Не действуют льготы и вычеты, которые предусмотрены на бирже для владельцев облигаций.

- Высокая комиссия за участие в размещение. В среднем около 0.3 %. Что в разы больше чем совокупные комиссии брокера и биржи.

Сегмент ВДО (Высокодоходных облигаций). Компании сектора роста.

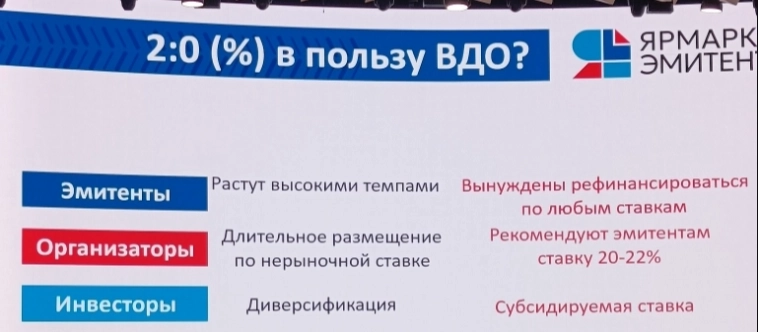

Такого ажиотажа и внимания вокруг небольших компаний из сектора роста было сложно представить на данном мероприятии. В малом зале люди сидели в проходах, чтобы послушать спикеров. Не в последнюю очередь на это повлияло отлично организованные стенды компаний, на которых можно было ознакомиться с эмитентами и их проспектами, а также непосредственно продегустировать продукцию (речь идет о компаниях относящихся к пищевой промышленности). Плюс некоторые спикеры, они же владельцы или топ менеджеры, говорили о развитии своих компаний так вдохновенно, искренне веря в успех, что хотелось дальше продолжать их слушать и слушать :). Слайд ниже одного из спикеров достаточно четко выделил основные преимущества инвестирования в сектор ВДО.

От себя отмечу, что не все эмитенты из сектора ДВО показывают высокие темпы роста и не все могут пользоваться льготой по субсидированию ставки. Например представители агросектора после взрывного 2022 года показывает достаточно слабый рост, а кое-кто даже снижение показателей.

Стенды каких эмитентов мне удалось посетить и получить информацию так сказать из первых уст:

- SPRINT (С-ПРИНТ). Компания из Челябинска специализируется на услугах по аутсорсингу печати. Недавно успешно разместила дебютный выпуск облигаций по ставке 20% годовых. Рейтинг B+ прогноз стабильный.

- КИФА. Это B2B-платформа цифровой торговли для осуществления сделок между поставщиками и покупателями из России и Китая. Платформа обеспечивает полное сопровождение трансграничных сделок от поиска поставщика, выкупа товара, логистики, таможенного оформления, сертификации и маркировки до комплекса послепродажного обслуживания. У компании есть один выпуск облигаций со ставкой 14,5 % и доходностью к погашению около 19,5%. В ближайших планах новый выпуск не предусмотрен. Долговая нагрузка минимальная. У компании действующий рейтинг BBB-.

- КЭС. Завод КриалЭнергоСтрой. Компания является производителем промышленного энергетического оборудования. Перечень изготавливаемой и поставляемой продукции включает в себя энергокомплексы для автономного и резервного электроснабжения, промышленные системы охлаждения, компрессорные и азотные станции, промышленные блок-контейнеры типа «Север». Компания давно вышла на рынок заимствований и имеет четыре действующих выпусков облигаций. Ее рейтинг пережил бурные горки, но на текущем момент компания сумела стабилизовать ситуацию и показывает рост. Текущий рейтинг BB- со стабильным прогнозом. Доходность к погашению последних выпусков выше 20%.

- СПМК. Сергиево-посадский мясокомбинат. Крупный региональный производитель колбас, сосисок, и мясных полуфабрикатов. Работает под брендом «БЕЛАРУСКIЯ РЭЦЭПТЫ» и выпускает продукцию под частными марками. У стенда компании было очень людно, так как все хотели продегустировать продукцию компании. У компании в прошлом году был понижен рейтинг до B-. Причина понижения рейтинга связана с ростом долговой и процентной нагрузки компании. Из отчета за 2023 видно, что выручка не расчет, но при этом удалось нарастить чистую прибыль в 1,6 раза. У компании два действующих выпуска облигаций. Доходность к погашению у второго выпуска приближается к 24%.

- ООО «НИКА» - оптовая компания на рынке орехов и сухофруктов. Основным направлением является производство и оптовая продажа орехов, сухофруктов и цукатов. С одной стороны ничем не примечательная компания. Если бы не одно но. В компании происходит заметная трансформация бизнес модели. Происходит заметное снижение доли выручки по пока еще основному виду деятельности в сторону абсолютно другого направления - аэрозольной продукции (газовые баллоны, карманные пьезо-зажигалки, освежители воздуха). Такая резкая смена направления бизнеса встречается достаточно редко и, видимо, связана с уходом западных брендов из нашей страны, а освободившиеся ниши требуют быстрого заполнения, пока это не сделали конкуренты. И судя по последним отчетам у компании пока это не плохо получается. Рейтинг у компании очень низкий В (НРА, прогноз «Стабильный») и доходности к погашению трех действующих выпусков облигаций (от 20 до 21"%) на этом фоне не выглядят интересными. Но сама компания сумела привлечь свое внимание среди участников форума.

На последок обязан отметить, что все описанные выше идеи не являются инвестиционными рекомендациями. Покупая те или иные бумаги нужно думать своей головой и осознавать риски инвестирования. Особенно это касается сектора ВДО.

Спасибо за внимание!

3 Комментария

Кобкина Лада20 мая 2024, 09:05Спасибо большое0

Кобкина Лада20 мая 2024, 09:05Спасибо большое0 Андрей Рощупкин20 мая 2024, 22:52Благодарю за ценную информацию.0

Андрей Рощупкин20 мая 2024, 22:52Благодарю за ценную информацию.0

Читайте на SMART-LAB:

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер будет предоставлять займы водителям, подключенным к...

13.02.2026

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в наш кластер «СФ Тех»). В экскурсии приняли участие...

12.02.2026