11 июля 2011, 23:19

Комментарий к рынку: до цели 5000, виксы снова "взлетают", опционы роллируют....

На основании российского СОТ были сделаны выводы и предположения:

1. тенденция предыдущей недели (до 1.07) продолжилась и на этой.

большая часть компаний продавала фьючерсные контракты: их количество стало превалировать над покупками. В то же самое время физлица в отличие от компаний, наоборот, увеличивают свои длинные позиции: число коротких контрактов стало меньше количества длинных.

2. также обращяет внимание продажа нефти — видимо это основный риск краткосрочно.

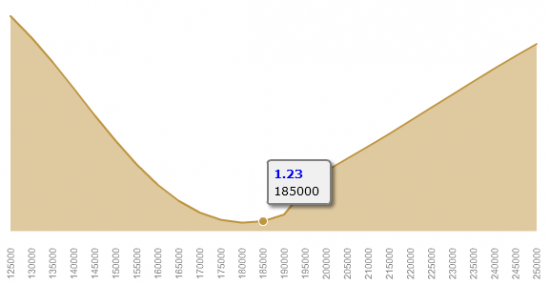

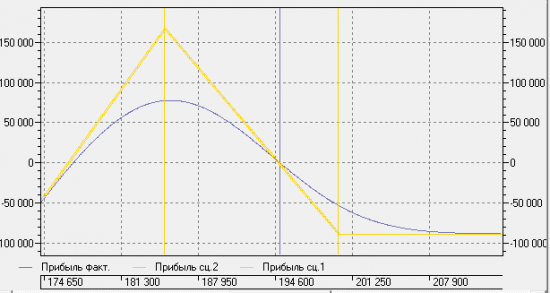

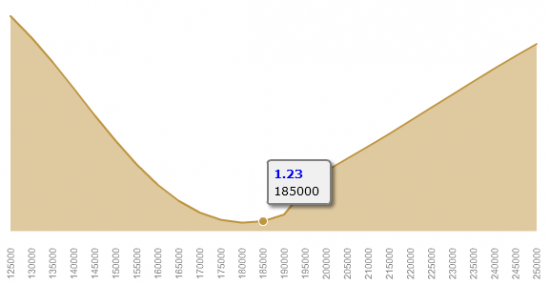

3. экспирация 15.07.2011 может быть на уровне 185000 (максимум по выплатам), что -5000 к текщей ТМВ (190 000).

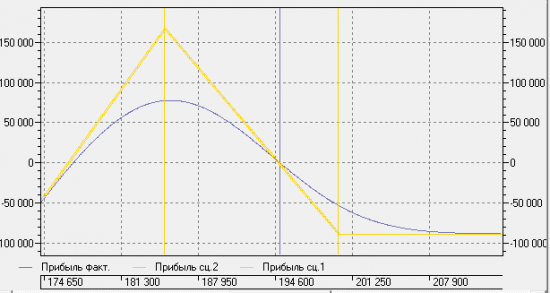

эта возможный профиль новых открытых позиций юр.лиц (текущие и момент эксперации 15.07.2011

что сегодня в-общем и наблюдаем. ОИ -50000 на закрытии лонгов.

Возможно у них (юриков) был инсайд (про Италию...), а может просто знают что и как делать...

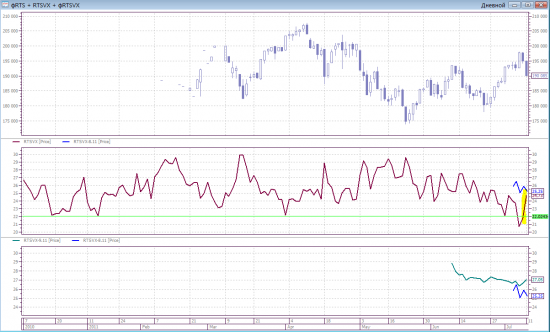

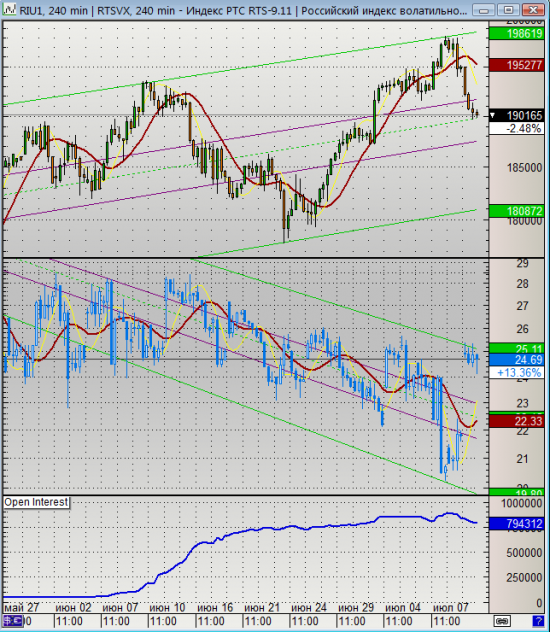

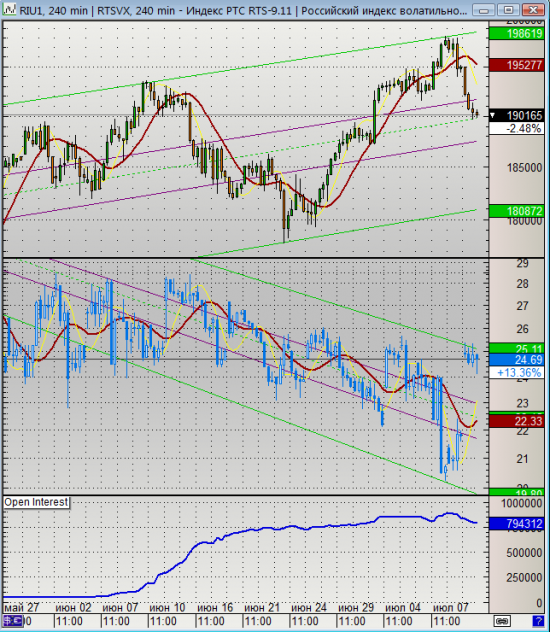

RTSVX как предпологалось здесь вырос +13%

за счёт:

1. недельной цикличности

2. общего снижения фРТС

3. Изменение улыбки волатильности по опционам RTS-9.11 (ближних)

4. перехода в расчётах на следующюю серию опционов (август).

американский викс также ещё выше «взлетел» +18,5

таким образом, напряженность (уровень страха) на рынка существенно подрасти.

а тем времененем воспользовавшись ситуацией ряд участников решили роллиловать свои опционные позиции.

это им может даст

1. более высокую прибыль за счёт большей стоимости ближних опционов (прежде всего, коллов)

2. симметрично-нейтральную конструкцию (дельте)

3. главное, наибольшую прибыль на эксперации

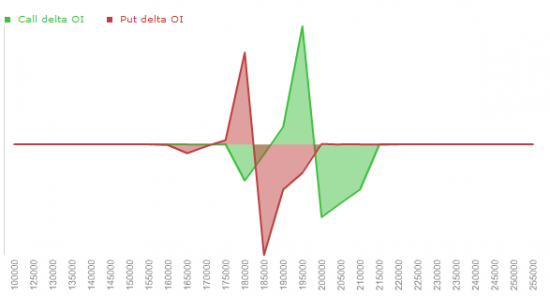

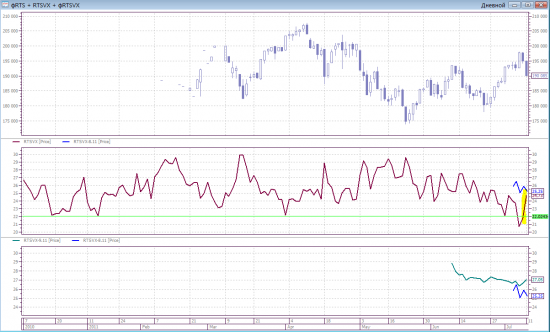

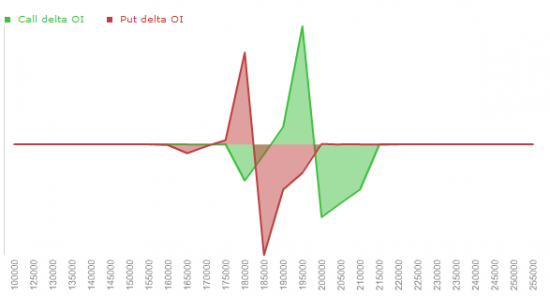

Изменение открытого интереса по опционам RTS-9.11 (15-07-11)

а вот общая картинка

фРТС на распутье в середине канала.

викс у верхней границе и наверно снизится.

ОИ снизется и далее при приближении экпирации.

лонги могут закрывать и далее перед эксперации, что может понизить фРТС.

конечно сезон отчётности может скорректировать...

1. тенденция предыдущей недели (до 1.07) продолжилась и на этой.

большая часть компаний продавала фьючерсные контракты: их количество стало превалировать над покупками. В то же самое время физлица в отличие от компаний, наоборот, увеличивают свои длинные позиции: число коротких контрактов стало меньше количества длинных.

2. также обращяет внимание продажа нефти — видимо это основный риск краткосрочно.

3. экспирация 15.07.2011 может быть на уровне 185000 (максимум по выплатам), что -5000 к текщей ТМВ (190 000).

эта возможный профиль новых открытых позиций юр.лиц (текущие и момент эксперации 15.07.2011

что сегодня в-общем и наблюдаем. ОИ -50000 на закрытии лонгов.

Возможно у них (юриков) был инсайд (про Италию...), а может просто знают что и как делать...

RTSVX как предпологалось здесь вырос +13%

за счёт:

1. недельной цикличности

2. общего снижения фРТС

3. Изменение улыбки волатильности по опционам RTS-9.11 (ближних)

4. перехода в расчётах на следующюю серию опционов (август).

американский викс также ещё выше «взлетел» +18,5

таким образом, напряженность (уровень страха) на рынка существенно подрасти.

а тем времененем воспользовавшись ситуацией ряд участников решили роллиловать свои опционные позиции.

это им может даст

1. более высокую прибыль за счёт большей стоимости ближних опционов (прежде всего, коллов)

2. симметрично-нейтральную конструкцию (дельте)

3. главное, наибольшую прибыль на эксперации

Изменение открытого интереса по опционам RTS-9.11 (15-07-11)

а вот общая картинка

фРТС на распутье в середине канала.

викс у верхней границе и наверно снизится.

ОИ снизется и далее при приближении экпирации.

лонги могут закрывать и далее перед эксперации, что может понизить фРТС.

конечно сезон отчётности может скорректировать...

Читайте на SMART-LAB:

AUD/USD: Флэт как пружина — покупатели защищают плацдарм для мартовского рывка

Австралийский доллар застрял в торговом коридоре. Нижняя граница в районе 0.6900–0.6940 сейчас выступает в роли фундамента, который покупатели пробуют на прочность. Несмотря на геополитическое...

22:21

Ресейл Инвест — в Топ-5 инвестиционных платформ по итогам января 2026 года

🏆 Инвестиционная платформа Ресейл Инвест вошла в пятёрку крупнейших краудлендинговых платформ по доле объёма выдач за январь 2026 года. Данный результат показателен на фоне того, что...

10:00

«Ренессанс страхование» запускает программу франшизных офисов

«Ренессанс страхование» объявила о запуске программы по открытию франшизных офисов. Партнеры компании смогут открывать точки продаж под брендом страховщика в двух форматах. Первый вариант...

15:32

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

19:45

Какой еще максимум?