14 мая 2024, 08:12

Equifax слишком высоко ценится ради собственного блага

Equifax входит в «большую тройку» мировых агентств по предоставлению отчетов о потребительских кредитах и является компанией, без которой современная экономика не может обойтись. Каждой выдаче кредита предшествует (или, по крайней мере, должна быть) всесторонняя проверка кредитоспособности заемщика. Equifax, Experian и TransUnion делают эту проверку возможной, собирая и агрегируя информацию о сотнях миллионов людей.

Количество кредитов увеличивается по мере роста экономики, поэтому неудивительно, что спрос на проверки кредитоспособности также увеличивается. Equifax является прямым бенефициаром таких тенденций. Бум ликвидности, вызванный фискальными и монетарными стимулами во время пандемии, привел к резкому росту спроса на кредиты на жилье и автомобили, что привело к росту финансовых показателей компании.

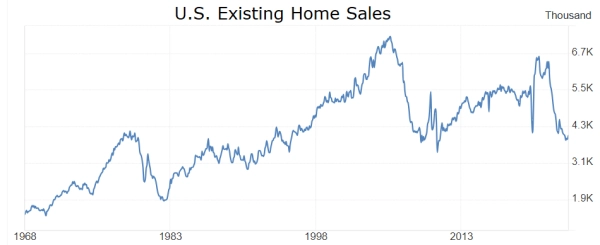

Но ситуация меняется на противоположную, когда экономика начинает охлаждаться, а спрос на кредиты снижается. Именно об этом предупреждает Equifax в своем последнем отчете о прибылях и убытках. Компания ожидает снижения количества запросов на ипотеку во втором квартале на 11%, поскольку более высокие процентные ставки препятствуют покупке новых домов. Не говоря уже о том, что, хотя цены на жилье остаются близкими к своим рекордам, количество продаж существующего жилья упало до уровней, наблюдавшихся в период финансового кризиса в 2010 году.

Другими словами, рынок жилья США, похоже, находится в шатком положении. Может ли Equifax быть уязвимым? Просто взглянув на форвардный P/E, равный 30, ответ будет однозначным: да. График ниже дает инвесторам еще одну причину опасаться акций.

Месячный график акций демонстрирует хрестоматийную пятиволновую импульсную модель, достигшую исторического максимума в 300 долларов за акцию в конце 2021 года. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция. В октябре 2022 года Equifax упал более чем на 50% до $146. Восстановление 2023 года не смогло достичь нового рекорда и больше похоже на коррекционную трехволновую структуру.

Мы обозначили импульсивную часть цикла как I-II-III-IV-V. Если подсчет верен, волны A и B следующего восстановления уже имеются. Это означает, что мы можем ожидать дальнейшего ослабления волны C обратно к поддержке волны IV, в районе 100 долларов за акцию. По сравнению с текущей ценой в ~ 226 долларов это будет снижение еще на 50%.

Данные по ВВП за первый квартал в четверг значительно не оправдали оценок экономистов, в то время как инфляция фактически вновь ускорилась. Пока слишком рано говорить об этом, но это могут быть ранние признаки стагфляционной тенденции. Генеральный директор JP Morgan Джейми Даймон недавно заявил, что это будет худший сценарий, поскольку ФРС придется одновременно бороться с инфляцией и поддерживать слабую экономику.

Учитывая высокую оценку, не потребуется большого кризиса, чтобы потянуть Equifax вниз. Регулярного экономического спада будет достаточно, чтобы вывести его дорогостоящие акции на более разумный уровень. Один из них, похоже уже на горизонте.

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке далее нажать на оранжевую кнопку Create Account и заполнить форму.

0 Комментариев

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на нашей конференции по облигациям.

Кого удалось...

17:22

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в тройку крупнейших дистрибьюторов семян, средств...

09:15