Облигации ФПК Гарант-Инвест на размещении

Наконец-то стартовал период новых размещений, потому что последние три недели у нас была тишина и покой. Сегодня предлагаю рассмотреть новый выпуск облигации старожила фондового рынка и почетного эмитента облигаций компанию Гарант-Инвест, потому что новый выпуск обещает высокую доходность, хотя размер долга компании не стоит убирать с весов.

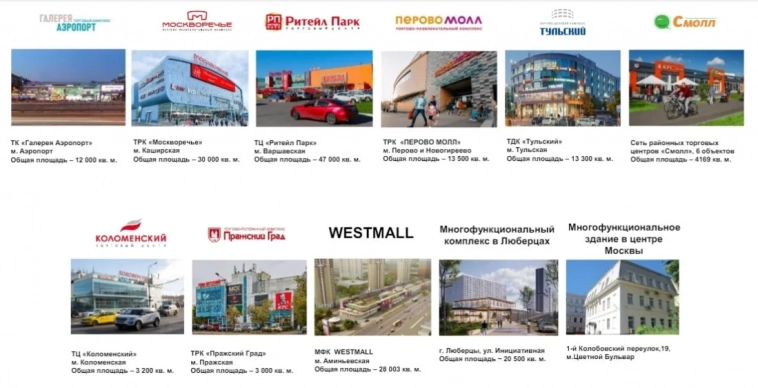

Гарант-Инвест — группа компаний, специализирующихся на инвестициях и девелопменте коммерческой недвижимости в Москве и Московской области. На рынке функционируют уже 30 лет, из которых 21 год приходится на девелопмент и управление недвижимостью. На данный момент стоимость портфеля недвижимости компании оценивается в 33 млрд. рублей. За последние 10 лет портфель недвижимости вырос более, чем в 3 раза.

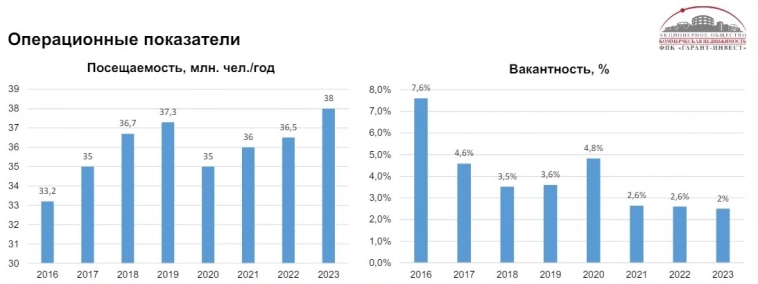

Компании принадлежат 18 объектов, в том числе 13 действующих торговых центов с общей посещаемостью в 38 миллионов человек в год. По оценке компании доля свободных площадей на конец 2022 года составляла 2%.

👀Что там по новому размещению облигаций?

📌Дата размещения — 22.05.2024г.

📌Дата погашения — 15.10.2026г.

📌Объем эмиссии — 4 000 000 000 рублей.

💰Ориентир по ставке купона — 17,5-17,6% годовых, что к погашению может дать доходность до 19-19,1%. Если Банк России в этом году не поднимет ключевую ставку, то доходность выглядит вполне достойной.

📌Выплата купонов — ежемесячно, начиная с 28.05.2024г., то есть почти сразу после размещения, так как длительность первого купонного периода составляет 6 дней.

📌По данному выпуску не предусмотрена ни амортизация, ни оферта.

📌Цель размещения — рефинансирование банковских кредитов.

📌Выпуск облигаций ФПК Гарант-Инвест-002Р-09 доступен неквалифицированным инвесторам после прохождения тестирования.

❗В настоящее время в обращении находятся 4 выпуска облигаций на общую сумму 10,5 млрд. рублей.

❗Рейтинговое агентство НКР в мае 2024 года подтвердило рейтинг компании на уроне BBB ru со стабильным прогнозом, то есть рейтинг отражает средний уровень кредитоспособности, финансовой надёжности и финансовой устойчивости.

📊Что по финансовой части?

Из отчетности по МСФО за 2023 год следует, что:

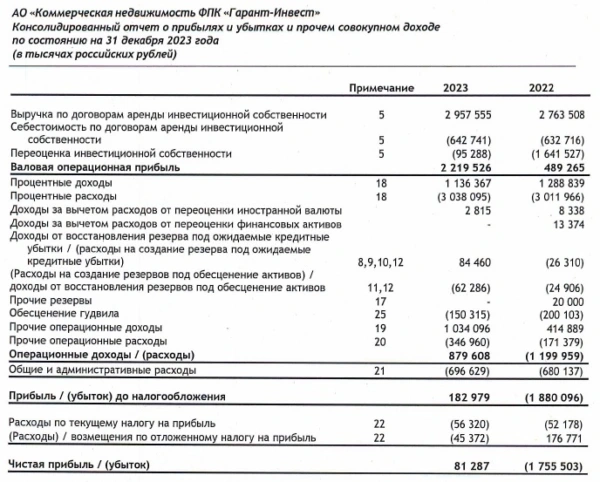

🧮Выручка компании за 2023 год составила 2 958 млн. рублей, показав годовой рост на 7%. Динамика выручки существенно не меняется последние 7 лет, кроме ковидного 2020 года, в котором все торговые центры испытывали сложности в течение нескольких месяцев.

🧮Чистая прибыль составила 81 млн. рублей, против убытка годом ранее в размере 1 756 млн. рублей. Убыток в 2022 году был сформирован за счет переоценки инвестиционной стоимости.

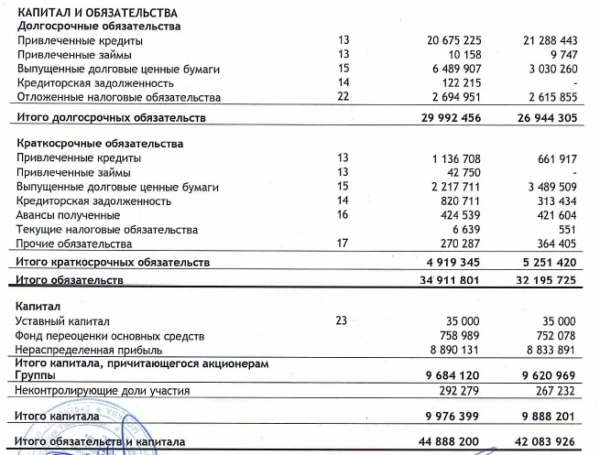

🧮В пассивах компании значительный удельный вес занимают кредиты (порядка 77% валюты баланса), причем долговая нагрузка компании продолжает расти и за 2023 год она увеличилась на 8% до 34 912 млн. рублей. Высокий размер заемных средств обуславливается спецификой строительного бизнеса.

🧮EBITDA оценивается в 3 480 млн. рублей и этот показатель вырос за год на 15% с 3 027 млн. рублей.

🧮Чистый долг составляет 30 011 млн. рублей, а значит, что чистый долг/EBITDA =8,6х, то есть долговая нагрузка у компании слишком высокая. Напомню, что новый выпуск облигаций будет направлен на рефинансирование долговых обязательств перед банками. Обычно за рефинансированием обращаются в случае невозможности погасить действующие обязательства в полном объеме в указанные сроки.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.