03 мая 2024, 13:13

ДВМП. Шиппер или логистическая компания?

Добрый день, уважаемый читатель!

Пока ТГ-каналы продолжают дампить ДВМП попробуем заняться действительно важным делом — разобраться в вопросе: ДВМП шиппер или логистическая компания? Влияют ли ставки фрахта на данную компанию?

За спором об этом наблюдаю сейчас в Интернете, попробую для Вас, дорогие читатели, дать свое мнение.

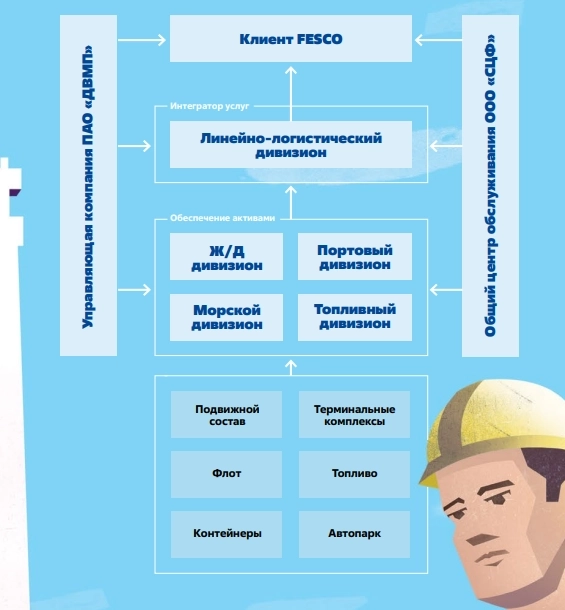

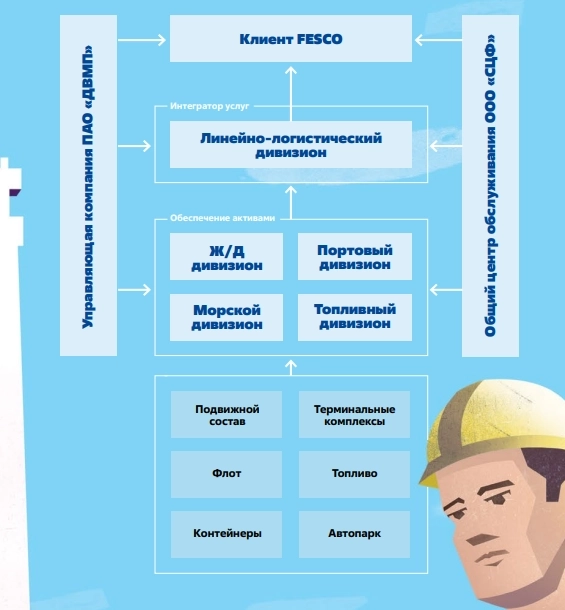

Для начала нужно понимать как работает ДВМП. Структура компании следующая:

Если кратко, основное взаимодействие с клиентом обеспечивается на уровне Линейно-логистического дивизиона. Он в свою очередь либо использует свои контейнеры и платформы (которые входят в состав дивизиона), а также фрахтует суда морского дивизиона, либо берет платформы и суда на стороне.

По активам распределение следующее, млрд:

Линейно-логистический дивизион (78 млрд)

Портовый дивизион (31,6 млрд)

Железнодорожный дивизион (42,3 млрд)

Морской дивизион (47,5 млрд)

Бункеровочный дивизион (около 0)

Таким образом морской дивизион, он же флот составляет около 24% от активов. Если принимать то, что в отчетности флот ежегодно переоценивается, а другие активы принимаются по балансовой стоимости, то фактическая доля морского дивизиона еще меньше — по моим оценкам около 16%.

Таким образом ДВМП — точно не шиппер, как MAERSK. НО так было не всегда — до 2016 ДВМП управляла ледокольным флотом, еще в 2010-х годах у компании было больше 50 судов. Но не было контейнерного бизнеса. Сейчас компания другая, ее можно сравнивать только с компанией 2019 г и моложе. Как первое резюме — ДВМП шиппер только на 16-20%, мультипликаторы не должны приниматься в соответствии с мультипликаторами шипперов (как того же Совкомфлота).

К таким же выводам мы приходим, если разобьем компанию по денежным потокам. По итогам 2023 (выручка/EBITDA, млрд):

Линейно-логистический дивизион (146,6/22)

Портовый дивизион (35/21)

Железнодорожный дивизион (8,9/4,5)

Морской дивизион (14,9/9)

Бункеровочный дивизион (2,9/0,2)

Теперь разберемся со вторым вопросом — зависят ли результаты ДВМП от ставок фрахта, особенно мировых? если зависят то как?

Ставки фрахта напрямую влияют на морской дивизион. Но как уже сказано выше, это малая часть от общих результатов. Влияют ли как-то ставки на линейно-логистический дивизион? Да, ранее влияли.

Как обстоит дело сейчас (СОС):

Маршрут FOB Шанхай — Владивосток — FOT Москва — 4100 $/TEU

Маршрут FOB Шанхай — Санкт-Петербург — FOT Москва — 3929 $/TEU

Спрэд — 171 $ — на графике таких значений нет. Для 40 фт контейнера вообще отрицательный спрэд. Доставка ж/д выглядит очень дешево.

При этом ж/д это совсем другой сервис:

Китай-СПб — доставка 37 дней

Владивосток — Москва 12 дней

Любой дополнительный день доставки — это замороженные деньги, при ключевой ставке то 15%. А представьте этот 40 фт контейнер будет заполнен телефонами даже ценою в 100$. 1 день доставки такого контейнера будет составлять около 1000 $, ж/д позволяет сократить этот срок практически вдвое.

Поэтому я прихожу к выводу, что зависимость от ставок на результаты ДВМП есть, но она далеко не прямая. Тарифы по ж/д устанавливаются исходя из затраты + маржа. По мере раскатки направлений у ДВМП ж/д маржа будет расти (сейчас постепенно загружаются активы). Также стоит отметить, что ж/д ДВМП не только в Китай ходит. Это большая разветвленная сеть по стране, где уж точно никаких привязок к ставкам фрахта нет.

Второе резюме — результаты остального бизнеса косвенно зависят от ставок фрахта, но это влияние минимизировано за счет диверсификации направлений компании.

В заключении хочется донести одну важную мысль — компания очень сильно изменилась за последние 5 лет, когда вам в следующий раз будут впаривать, что у ДВМП все плохо т.к. ставки на фрахт падают, то вы не забудьте у них спросить — а на ж/д то что происходит?

P.S.

Вопрос на засыпку для тех, кто считает, что сейчас ставки высоки — при текущих мировых ставках компания MAERSK показывает 3 убыточных квартала подряд по EBITDA, будут ли дальше падать мировые ставки на фрахт?))

Пока ТГ-каналы продолжают дампить ДВМП попробуем заняться действительно важным делом — разобраться в вопросе: ДВМП шиппер или логистическая компания? Влияют ли ставки фрахта на данную компанию?

За спором об этом наблюдаю сейчас в Интернете, попробую для Вас, дорогие читатели, дать свое мнение.

Для начала нужно понимать как работает ДВМП. Структура компании следующая:

Если кратко, основное взаимодействие с клиентом обеспечивается на уровне Линейно-логистического дивизиона. Он в свою очередь либо использует свои контейнеры и платформы (которые входят в состав дивизиона), а также фрахтует суда морского дивизиона, либо берет платформы и суда на стороне.

По активам распределение следующее, млрд:

Линейно-логистический дивизион (78 млрд)

Портовый дивизион (31,6 млрд)

Железнодорожный дивизион (42,3 млрд)

Морской дивизион (47,5 млрд)

Бункеровочный дивизион (около 0)

Таким образом морской дивизион, он же флот составляет около 24% от активов. Если принимать то, что в отчетности флот ежегодно переоценивается, а другие активы принимаются по балансовой стоимости, то фактическая доля морского дивизиона еще меньше — по моим оценкам около 16%.

Таким образом ДВМП — точно не шиппер, как MAERSK. НО так было не всегда — до 2016 ДВМП управляла ледокольным флотом, еще в 2010-х годах у компании было больше 50 судов. Но не было контейнерного бизнеса. Сейчас компания другая, ее можно сравнивать только с компанией 2019 г и моложе. Как первое резюме — ДВМП шиппер только на 16-20%, мультипликаторы не должны приниматься в соответствии с мультипликаторами шипперов (как того же Совкомфлота).

К таким же выводам мы приходим, если разобьем компанию по денежным потокам. По итогам 2023 (выручка/EBITDA, млрд):

Линейно-логистический дивизион (146,6/22)

Портовый дивизион (35/21)

Железнодорожный дивизион (8,9/4,5)

Морской дивизион (14,9/9)

Бункеровочный дивизион (2,9/0,2)

Теперь разберемся со вторым вопросом — зависят ли результаты ДВМП от ставок фрахта, особенно мировых? если зависят то как?

Ставки фрахта напрямую влияют на морской дивизион. Но как уже сказано выше, это малая часть от общих результатов. Влияют ли как-то ставки на линейно-логистический дивизион? Да, ранее влияли.

Как обстоит дело сейчас (СОС):

Маршрут FOB Шанхай — Владивосток — FOT Москва — 4100 $/TEU

Маршрут FOB Шанхай — Санкт-Петербург — FOT Москва — 3929 $/TEU

Спрэд — 171 $ — на графике таких значений нет. Для 40 фт контейнера вообще отрицательный спрэд. Доставка ж/д выглядит очень дешево.

При этом ж/д это совсем другой сервис:

Китай-СПб — доставка 37 дней

Владивосток — Москва 12 дней

Любой дополнительный день доставки — это замороженные деньги, при ключевой ставке то 15%. А представьте этот 40 фт контейнер будет заполнен телефонами даже ценою в 100$. 1 день доставки такого контейнера будет составлять около 1000 $, ж/д позволяет сократить этот срок практически вдвое.

Поэтому я прихожу к выводу, что зависимость от ставок на результаты ДВМП есть, но она далеко не прямая. Тарифы по ж/д устанавливаются исходя из затраты + маржа. По мере раскатки направлений у ДВМП ж/д маржа будет расти (сейчас постепенно загружаются активы). Также стоит отметить, что ж/д ДВМП не только в Китай ходит. Это большая разветвленная сеть по стране, где уж точно никаких привязок к ставкам фрахта нет.

Второе резюме — результаты остального бизнеса косвенно зависят от ставок фрахта, но это влияние минимизировано за счет диверсификации направлений компании.

В заключении хочется донести одну важную мысль — компания очень сильно изменилась за последние 5 лет, когда вам в следующий раз будут впаривать, что у ДВМП все плохо т.к. ставки на фрахт падают, то вы не забудьте у них спросить — а на ж/д то что происходит?

P.S.

Вопрос на засыпку для тех, кто считает, что сейчас ставки высоки — при текущих мировых ставках компания MAERSK показывает 3 убыточных квартала подряд по EBITDA, будут ли дальше падать мировые ставки на фрахт?))

11 Комментариев

V.04 мая 2024, 01:281. Если считать по ebitda, то 3/4 бизнеса это порты+линии 2. ЖД это 42млрд активов. Если для ориентира взять бизнес Глобалтранса (130млрд активов генерируют 52млрд ebitda), то имеющиеся активы в теории могут генерировать примерно (и очень грубо) 16,8млрд ebitda, против тукущих 4,5млрд. тоесть железка после раскатки может увеличить ебитда на 10-12млрд или примерно на 20%.+1

V.04 мая 2024, 01:281. Если считать по ebitda, то 3/4 бизнеса это порты+линии 2. ЖД это 42млрд активов. Если для ориентира взять бизнес Глобалтранса (130млрд активов генерируют 52млрд ebitda), то имеющиеся активы в теории могут генерировать примерно (и очень грубо) 16,8млрд ebitda, против тукущих 4,5млрд. тоесть железка после раскатки может увеличить ебитда на 10-12млрд или примерно на 20%.+1 Valartspace04 мая 2024, 11:13Khjv, почему Феско разделяют активы линейно логичестического и жд дивизионов- в чем отличие? Разве Жд дивизион это не платформы и контейнеры?0

Valartspace04 мая 2024, 11:13Khjv, почему Феско разделяют активы линейно логичестического и жд дивизионов- в чем отличие? Разве Жд дивизион это не платформы и контейнеры?0 Valartspace04 мая 2024, 18:25Т.е стоимость платформ отражается отражается в активах линейно логистического диапазона а стоиомость контейнеров в активах жд дивизиона?0

Valartspace04 мая 2024, 18:25Т.е стоимость платформ отражается отражается в активах линейно логистического диапазона а стоиомость контейнеров в активах жд дивизиона?0 Valartspace04 мая 2024, 18:56да, точно перепутал местами. но при отнесении платформ и контейнеров к разым дивизионам я не пойму как они разделают ебиду которую генерят жд и линейно-логистический дивизионы (т.е по сути сколько генерит платформа а сколько контейнер) если «контейнер едет на платформе»?0

Valartspace04 мая 2024, 18:56да, точно перепутал местами. но при отнесении платформ и контейнеров к разым дивизионам я не пойму как они разделают ебиду которую генерят жд и линейно-логистический дивизионы (т.е по сути сколько генерит платформа а сколько контейнер) если «контейнер едет на платформе»?0

Читайте на SMART-LAB:

NZD/CAD: Рождение тренда или ложный маневр "киви"

Кросс-курс NZD/CAD в настоящий момент тестирует пробитую нисходящую линию тренда (построенный по точкам 1 и 2), а также значимый уровень поддержки 0.8134. Примечательно, что торговый день...

24.02.2026

Новые рублевые размещения корпоративных облигаций: интересного будет немного

Общая динамика рублевых корпоративных облигаций на прошлой неделе в целом была положительная (сохраняется тренд на снижение доходностей после недавнего понижения ключевой ставки ЦБ РФ до 15,5%)....

24.02.2026