26 апреля 2024, 16:19

Баффет vs Сорос. Психология противостояния трейдеров и инвесторов.

Очередной подкаст от «Fond&Flow»

🟫#8. За чашкой чая...

🟤 Два мира Две философии Один рынок.

Уоррен Баффет и Джордж Сорос — два легендарных имени в мире финансов.

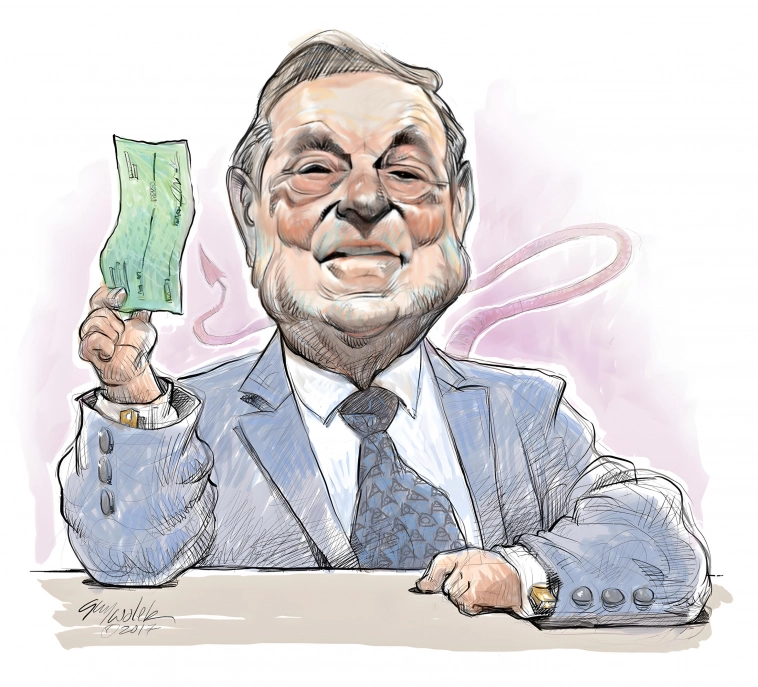

Баффет — «Оракул Омахи», человек покоривший мировые индексы, самый уважаемый и известный инвестор мира.Сорос — «Человек обрушивший банк Англии», квинтэссенция агрессивного трейдинга. Джордж Сорос рискует? Риск и есть Сорос.

Противостояние между трейдерами и инвесторами, между краткосрочными спекулянтами и долгосрочными игроками, лежит в самом сердце финансовых рынков.

«Трейдеры наслаждаются маленькими победами, инвесторы — большим, но достаточно редко».

🟤 Психология и Стратегия

Уоррен Баффет избегает чрезмерного риска, предпочитая надежные, стабильные компании с сильными фундаментальными показателями. Баффет это шахматист. Его каждый ход тщательно продуман и направлен на достижение долгосрочной цели.

«Инвесторы должны помнить, что портфель — это как взгляд в зеркало: вам никогда не нравится то, что вы видите, но это все, что есть»

Джордж Сорос, истинный трейдер, готовый вгрызаться в каждую сделку зубами.Свой философией в 92-ом уничтожил экономику Британии поставив все против британского фунта.Агрессивный и дерзкий подход, Сорос напоминает скорее игрока в покер, готового пойти ва-банк в надежде на благосклонность фортуны

«Когда я ошибаюсь, я меняю свое мнение. Что может быть проще?»

🟤 Прибыльность стратегий

Обе стратегии оказались чрезвычайно успешными.

Несмотря на все различия, и Уоррен Баффет, и Джордж Сорос добились поистине колоссальных успехов. Состояние Баффета оценивается примерно в $84 млрд, а среднегодовая доходность его компании Berkshire Hathaway на протяжении десятилетий составляет около 20%, значительно опережая рынок. Он доказал эффективность своей стратегии «бережливого инвестора» на практике.

Сорос же с его агрессивной философией трейдинга также не остался внакладе. Его хедж-фонд Quantum Fund принес среднюю доходность 32% годовых в период с 1973 по 2011 год! А его состояние сегодня оценивается примерно в $25 млрд. Безусловно, подобные результаты делают Сороса одним из величайших мастеров спекулятивной игры на рынках.

🟤 Философия

За финансовыми стратегиями Баффета и Сороса стоят совершенно разные жизненные философии.

Баффет — приверженец простоты, бережливости и рационального подхода. Деньги для него — это лишь инструмент, цель которого в обеспечении свободы и независимости. Его философия основана на поиске простых и ясных решений, избегании ненужных рисков и сохранении капитала.

Сорос же, напротив, является ярким сторонником более мистического взгляда на мир. Его теория рефлексивности — попытка понять механизмы, определяющие ход истории и функционирование общества. Для него финансы — лишь одна из сфер реализации этой концепции.

🟤 Осторожность против Риска. Финал.

Баффет и Сорос как нельзя лучше олицетворяют различия между инвесторами и трейдерами. Первый ищет долгосрочную стабильность и устойчивый рост. Второй — погоню за адреналином на волатильных рынках.

На первый взгляд, эти две философии диаметрально противоположны и несовместимы. Однако возможно ли достичь наивысших высот, совместив два этих подхода в одном? Объединив осторожность инвестора и безрассудство спекулянта, анализ и интуицию, риск и осмотрительность?

Вероятно, именно такой синтез двух качеств и является залогом величайшего успеха. Хладнокровие Баффета для выжидания идеального момента входа. И дерзость Сороса для решительного броска, когда этот момент настал. Совмещая эти две противоположности, можно достичь подлинного совершенства.

В этом вечном противоборстве нет победителей. Но очевидно одно — слияние обеих стратегий в единую может стать ключом к поистине грандиозным достижениям в инвестиционной сфере.

«Инвестор иногда должен вести себя как спекулянт, а спекулянт — иногда как инвестор» — Бенджамин Грэм.

$MOEXЕсли понравилось, поставь — ♥️

Ещё больше статей и анализа компаний можете прочитать в моем телеграмм канале.

t.me/+7nEaRXY91DM1NmEy

0 Комментариев

Читайте на SMART-LAB:

Обновили программу челленджа!

Сегодня стартует наш обновлённый челлендж, в рамках которого мы проведем PRO-эфиры с профессионалами Ириной Шармановой и Владом Умуровым! Это мощная прокачка ваших слабых сторон в торговле!...

16.01.2026

Число инвесторов RENI достигло 107 тысяч человек по итогам 2025 года

Получили свежий отчет Московской Биржи. Количество наших инвесторов в течение 2025 года выросло на 45 тысяч человек до 107 тысяч, +73% с декабря 24 года. Средний размер владения в течение года...

16.01.2026

Народный портфель. Норникель снова заменил Роснефть

Московская биржа опубликовала данные о «Народном портфеле» на конец 2025 г. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор....

16.01.2026

Обзор данных Росстата по выработке электроэнергии в РФ в ноябре 2025г. и по потреблению энергии в декабре 2025г.

Росстат представил данные по выработке электроэнергии в РФ в ноябре 2025г.: 👉выработка электроэнергии в РФ — 104,59 млрд кВт*ч. ( -2,69% г/г)

— в т.ч. выработка ТЭС станциями — 68,43...

15.01.2026