22 апреля 2024, 11:08

Вот что произошло в последний раз, когда инвестиционные менеджеры были настолько бычьими (перевод с elliottwave com)

Индекс экспирации Национальной ассоциации управляющих активными инвестициями подбирается к максимуму 2021 года...Будьте внимательны, когда почти все управляющие позиционируют себя на одной стороне рыночного тренда — и делают это с использованием кредитного плеча. Вот что делают многие управляющие активными инвестициями со своими портфелями — и почему это должно интересовать каждого инвестора.

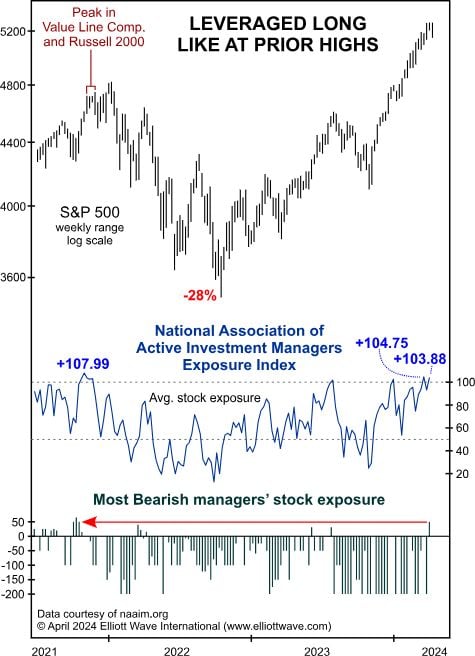

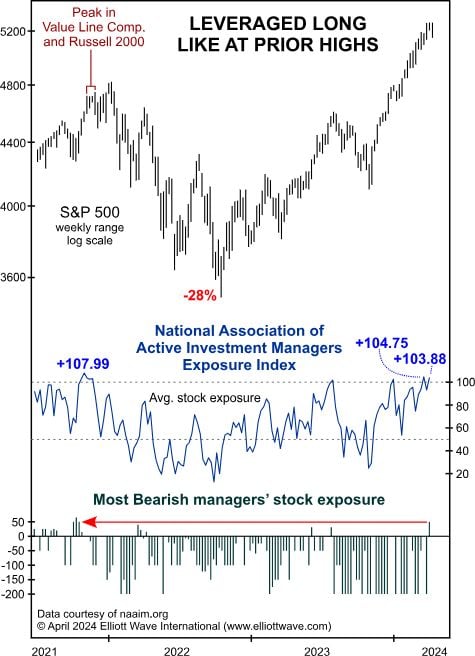

Сразу предупреждаем, что анализ, представленный в этом видео, взят из нового выпуска EWI Global Market Perspective за апрель 2024 года. В США довольно много рыночных экспертов убеждены, что фондовому рынку еще есть куда расти. Даже некоторые «медведи» капитулировали перед «бычьими» настроениями, о чем свидетельствует этот заголовок Bloomberg от 4 марта: «Даже [Uber-Bear] настроен оптимистично...». В то же время многие управляющие деньгами настроены настолько по-бычьи, что они «все в деле» — и даже больше. Говоря «больше», я имею в виду использование ими кредитного плеча. Помните, когда вы будете рассматривать этот график и комментарии к нему из нашего апрельского обзора Global Market Perspective, что показатели выше 100 означают, что средний менеджер использует длинное кредитный плечо в ожидании роста цен на акции:

Сразу предупреждаем, что анализ, представленный в этом видео, взят из нового выпуска EWI Global Market Perspective за апрель 2024 года. В США довольно много рыночных экспертов убеждены, что фондовому рынку еще есть куда расти. Даже некоторые «медведи» капитулировали перед «бычьими» настроениями, о чем свидетельствует этот заголовок Bloomberg от 4 марта: «Даже [Uber-Bear] настроен оптимистично...». В то же время многие управляющие деньгами настроены настолько по-бычьи, что они «все в деле» — и даже больше. Говоря «больше», я имею в виду использование ими кредитного плеча. Помните, когда вы будете рассматривать этот график и комментарии к нему из нашего апрельского обзора Global Market Perspective, что показатели выше 100 означают, что средний менеджер использует длинное кредитный плечо в ожидании роста цен на акции:  За недели с 13 до 27 марта индекс экспирации Национальной ассоциации управляющих активными инвестициями поднялся до 104,75 и 103,88 соответственно, что является самыми экстремальными показателями с ноября 2021 года. В это время Russell 2000, Value Line Composite и Dow Transports зафиксировали свои исторические максимумы. NASDAQ Composite достиг максимума через две с половиной недели и начал падение на 38 % до октября 2022 года. На нижнем графике показано еще одно примечательное событие: явная капитуляция со стороны наиболее медвежьих управляющих фондами. На неделе 27 марта экспозиция «самых медвежьих менеджеров» изменилась с полностью отрицательной -200 на сильно положительную +50.

За недели с 13 до 27 марта индекс экспирации Национальной ассоциации управляющих активными инвестициями поднялся до 104,75 и 103,88 соответственно, что является самыми экстремальными показателями с ноября 2021 года. В это время Russell 2000, Value Line Composite и Dow Transports зафиксировали свои исторические максимумы. NASDAQ Composite достиг максимума через две с половиной недели и начал падение на 38 % до октября 2022 года. На нижнем графике показано еще одно примечательное событие: явная капитуляция со стороны наиболее медвежьих управляющих фондами. На неделе 27 марта экспозиция «самых медвежьих менеджеров» изменилась с полностью отрицательной -200 на сильно положительную +50.

Подтекст очевиден: когда почти все заняли одинаковую инвестиционную позицию, присоединиться почти некому. Вы, вероятно, заметили, что у акций был довольно тяжелый месяц, что, скорее всего, не является совпадением. Волновой анализ Эллиотта, который мы приводим в новом, апрельском выпуске Global Market Perspective, даст вам еще более полную картину — и не только для американских рынков, но и для более чем 50 рынков по всему миру. Действительно, вы можете увидеть полностью размеченные графики и полный анализ в рамках мероприятия EWI «Состояние глобальных рынков», которое проходит сейчас до 3 мая. Вы получаете полный доступ к последнему выпуску Global Market Perspective и множеству практических ресурсов по волнам Эллиотта.

перевод отсюда

Global Market Perspective за апрель 2024 года и 4 ресурса для инвесторов, которые помогут вам быстрее применять волны Эллиотта к вашим инвестициям (бесплатно для членов клуба EWI)

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Сразу предупреждаем, что анализ, представленный в этом видео, взят из нового выпуска EWI Global Market Perspective за апрель 2024 года. В США довольно много рыночных экспертов убеждены, что фондовому рынку еще есть куда расти. Даже некоторые «медведи» капитулировали перед «бычьими» настроениями, о чем свидетельствует этот заголовок Bloomberg от 4 марта: «Даже [Uber-Bear] настроен оптимистично...». В то же время многие управляющие деньгами настроены настолько по-бычьи, что они «все в деле» — и даже больше. Говоря «больше», я имею в виду использование ими кредитного плеча. Помните, когда вы будете рассматривать этот график и комментарии к нему из нашего апрельского обзора Global Market Perspective, что показатели выше 100 означают, что средний менеджер использует длинное кредитный плечо в ожидании роста цен на акции:

Сразу предупреждаем, что анализ, представленный в этом видео, взят из нового выпуска EWI Global Market Perspective за апрель 2024 года. В США довольно много рыночных экспертов убеждены, что фондовому рынку еще есть куда расти. Даже некоторые «медведи» капитулировали перед «бычьими» настроениями, о чем свидетельствует этот заголовок Bloomberg от 4 марта: «Даже [Uber-Bear] настроен оптимистично...». В то же время многие управляющие деньгами настроены настолько по-бычьи, что они «все в деле» — и даже больше. Говоря «больше», я имею в виду использование ими кредитного плеча. Помните, когда вы будете рассматривать этот график и комментарии к нему из нашего апрельского обзора Global Market Perspective, что показатели выше 100 означают, что средний менеджер использует длинное кредитный плечо в ожидании роста цен на акции:  За недели с 13 до 27 марта индекс экспирации Национальной ассоциации управляющих активными инвестициями поднялся до 104,75 и 103,88 соответственно, что является самыми экстремальными показателями с ноября 2021 года. В это время Russell 2000, Value Line Composite и Dow Transports зафиксировали свои исторические максимумы. NASDAQ Composite достиг максимума через две с половиной недели и начал падение на 38 % до октября 2022 года. На нижнем графике показано еще одно примечательное событие: явная капитуляция со стороны наиболее медвежьих управляющих фондами. На неделе 27 марта экспозиция «самых медвежьих менеджеров» изменилась с полностью отрицательной -200 на сильно положительную +50.

За недели с 13 до 27 марта индекс экспирации Национальной ассоциации управляющих активными инвестициями поднялся до 104,75 и 103,88 соответственно, что является самыми экстремальными показателями с ноября 2021 года. В это время Russell 2000, Value Line Composite и Dow Transports зафиксировали свои исторические максимумы. NASDAQ Composite достиг максимума через две с половиной недели и начал падение на 38 % до октября 2022 года. На нижнем графике показано еще одно примечательное событие: явная капитуляция со стороны наиболее медвежьих управляющих фондами. На неделе 27 марта экспозиция «самых медвежьих менеджеров» изменилась с полностью отрицательной -200 на сильно положительную +50.Подтекст очевиден: когда почти все заняли одинаковую инвестиционную позицию, присоединиться почти некому. Вы, вероятно, заметили, что у акций был довольно тяжелый месяц, что, скорее всего, не является совпадением. Волновой анализ Эллиотта, который мы приводим в новом, апрельском выпуске Global Market Perspective, даст вам еще более полную картину — и не только для американских рынков, но и для более чем 50 рынков по всему миру. Действительно, вы можете увидеть полностью размеченные графики и полный анализ в рамках мероприятия EWI «Состояние глобальных рынков», которое проходит сейчас до 3 мая. Вы получаете полный доступ к последнему выпуску Global Market Perspective и множеству практических ресурсов по волнам Эллиотта.

перевод отсюда

Global Market Perspective за апрель 2024 года и 4 ресурса для инвесторов, которые помогут вам быстрее применять волны Эллиотта к вашим инвестициям (бесплатно для членов клуба EWI)

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

0 Комментариев