Займер выходит на IPO!

Крупнейшая микрофинансовая организация Займер объявилапервые параметры первичного размещения акций на Московской бирже.

В рамках сделки действующий акционер предложит свои акции на сумму около 3 млрд рублей.

Пока итоговых параметров нет, но в СМИ публиковали оценку в 35-40 млрд рублей. То есть при таком объеме размещения основной акционер сохранит за собой преобладающую долю в компании.

У действующих акционеров будет локап на 180 дней с момента старта торгов. Листинг и начало торгов ожидаются в апреле.

По итогам предварительного диалога с институциональными инвесторами Компания уже получила предварительные заявки от них на 70% от ожидаемого объема IPO.

Перейдем к обзору компании и ее результатам!

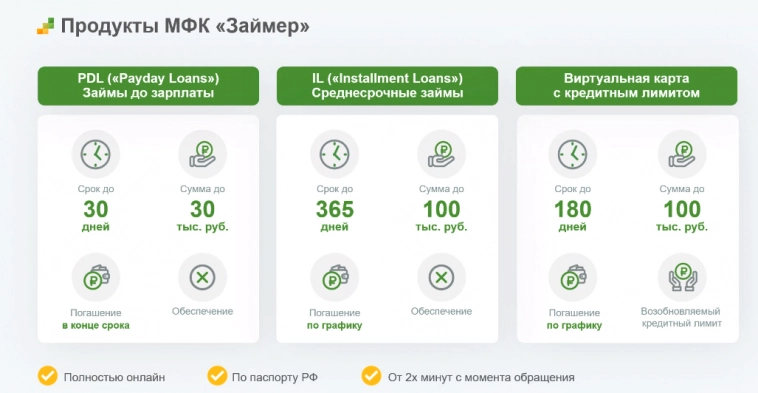

Займер — это МФО, которая занимается займами формата PDL (до зарплаты) и IL (среднесрочные займы). Также компания запустила новый продукт — виртуальный аналог кредитной карты.

Главным образом Займер специализиируется на PDL — в этой области компания является крупнейшим игроком. Выдача среднесрочных займов растет повышенными темпами: в 2023 году таких займов было выдано почти в 2 раза больше (почти 10,5 млрд рублей).

Рынок МФО — высокорегулируемый рынок. Центральный банк следит за всеми нормативами постоянно. Объем рынка рос последние 10 лет в среднем на 25% в год. И по прогнозам Б1 (бывший Ernst & Young) к 2027 году удвоится относительно уровня 2023 года.

В 2023 году Займер сделал фокус на снижение риска и рост выдач повторным клиентам. Их доля выросла до 93%. Повторный клиент для компании менее рискованный и уже проверен, что позволяет экономить на резервах.

Несмотря на стабильный уровень выдач займов, чистые процентные доходы после начисления резервов выросли на 17%

Чистая прибыль также подросла, а уровень рентабельности капитала (ROE) остается на высоком уровне (52%).

Капитал Займера на конец 2023 года составил 11,9 млрд рублей. Для сравнения: ROE Сбера в 2023 году — 25%, а сам Сбер стоит чуть больше одного капитала. Недавно Европлан продали на IPO за 2,5 капитала, а его ROE составляло 38%. Поэтому в случае Займера оценка в несколько капиталов при такой огромной рентабельности — это нормально.

Сделка 100% кэш-аут, что при таких результатах абсолютно логично.

При этом такой рентабельности хватает и на соблюдение требований ЦБ. Нормативы достаточности соблюдаются с кратным превышением требований Банка России. В том числе поэтому нет необходимости увеличивать объем предложения акций в рамках IPO.

При такой рентабельности компании чистой прибыли Займеру может хватать на все нужды. Покупка акций Займера — это стратегия комбинации роста и дивидендов.

Компания планирует платить дивиденды не менее 50% от чистой прибыли на ежеквартальной основе. Это то, что нужно российским миноритариям.На мой взгляд, на рынке сейчас дефицит таких компаний.

При этом остальную часть рентабельности капитала есть куда инвестировать. Компания планирует развитие виртуальных кредитных карт, запуск POS-займов, создание собственного коллекторского агентства.

Стратегия развития обозначена следующим образом:

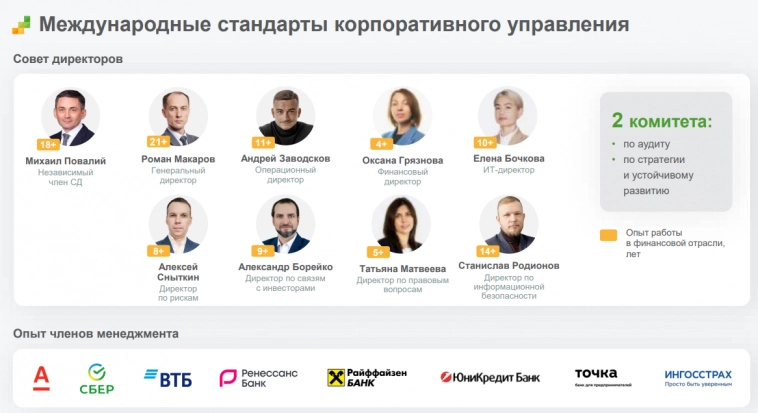

Также стоит отметить, что команда Займера имеет огромный опыт в финансовой отрасли. Многие из ключевых сотрудников в отрасли более 10 лет.

Что в итоге?

Займер — лидер на растущем рынке МФО.

На 70% от планируемого объема уже есть спрос со стороны институционалов. Поэтому ожидаю, что спрос физ. лиц будет огромный.

Фокус компании последнего года — выдача клиентам повторных займов. Повторный клиент для компании имеет существенно меньше риска. Это позитивно для экономии на резервах.

Компания планирует сохранять лидирующие позиции, наращивая портфель. Больше портфель — больше процентных доходов — больше прибыль. То что нужно акционерам.

Рентабельность капитала выше 50%. Такой уровень позволяет платить минимум 50% от чистой прибыли и еще 25% останется для роста. При этом нормативы достаточности в этом сценарии не изменяются. А по ним у Займера кратный запас прочности к требованиям Центрального банка.

У Займера опытная команда. Это люди, которые давно работают на финансовом рынке. В том числе из-за этого с оптимизмом смотрю на инициативы компании по новым продуктам.

тыщу?.. две?