ВТБ отчитался за январь-февраль 2024г. — прибыль снижается относительно прошлых месяцев, ужесточение ДКП влияет на заработки банка

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за январь-февраль 2024 г. Банковский сектор находится под давлением, прибыль снижается из-за высокой ставки (ипотека на вторичку значительно просела), ужесточения макропруденциальных лимитов/надбавок (кредиты становится брать сложнее из-за ставки, много отказов из-за надбавок), стабилизация ₽ (заработок на курсовых разницах снижен) и мер по льготной ипотеке (она становится адресной, летом, возможно, останется только семейная). ВТБ же заработал чистой прибыли за январь-февраль — 61,3₽ млрд, это на 33,2% ниже, чем в прошлом году, как по мне, довольно чувствительное снижение, но читаемое в связи с мерами, которые предпринял регулятор. За прошлый год банк заработал рекордную прибыль — 432,2₽ млрд, в этом году ВТБ подумывает побить данный рекорд и прогнозирует чистую прибыль по МСФО в 2024 г. на уровне 435₽ млрд. Только в данную прибыль заложили два разовых эффекта — ~100₽ млрд прибыли от работы с заблокированными активами и признание 60₽ млрд отложенного налогового актива благодаря изменению стратегии консолидации Открытия. То есть основной заработок будет ниже 300₽ млрд (уровень сегодняшнего ЧП банка). Теперь давайте перейдём к основным показателям банка:

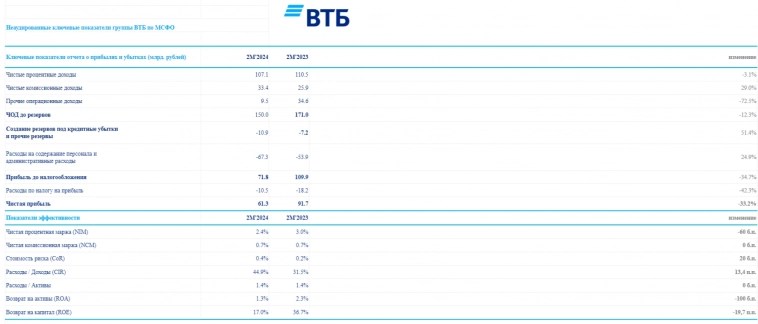

✔️ Чистые процентные доходы: 107,1₽ млрд (-3,1% г/г)

✔️ Чистый комиссионный доход: 33,4₽ млрд (+29% г/г)

✔️ Чистая прибыль: 61,3₽ млрд (-33,2% г/г)

Что ещё интересного можно отметить из отчёта?

💬 Объём кредитного портфеля вырос на 4,2% до 21,9₽ трлн. Собственный капитал банка увеличился на 2,6% до 2,2₽ трлн, темпы прироста уже не ошеломительные, как, например, годом ранее.

💬 Прочие операционные доходы — 9,5₽ млрд (-72,5% г/г), это как раз влияние переоценки валюты.

💬 Создание резервов под кредитные убытки и прочие резервы — 10,9₽ млрд (+51,4% г/г), из-за высокой ключевой ставки приходится больше отчислять. Расходы на содержание персонала и административные расходы — 67,3₽ млрд (+24,9% г/г), надо понимать, что теперь сюда суммируются административные расходы и расходы на персонал присоединённого банка РНКБ.

💬 ROE составило — 17% по сравнению с 36,7% за аналогичный период прошлого года. В прошлом году таких цифр удалось добиться благодаря весомой прибыли и проведению двух эмиссий капитала в течение года.

📌 С учётом провального 2022 г. (банк пересмотрел убыток по итогам 2022 г. по МСФО с 612,6₽ млрд до 667,5₽ млрд, значит, в резервы понадобиться ещё больше денег) миноритарии данного эмитента не увидят чистую прибыль в виде дивидендов (прибыль за 2021 и 2023 гг. пойдёт на восстановление капитала), помимо этого ВТБ для выполнения нормативов достаточности капитала с учётом надбавок на ближайшие 5 лет потребуется до 1₽ трлн (с учётом ставки и прогнозов, 2024-2025 гг. точно будут хуже 2023 г. по чистой прибыли, отсюда возникает вывод, что акционеры могут не дождаться дивидендных выплат ещё 3 года). Высокая ключевая ставка с нами надолго (аналитики уже прогнозируют снижение во II полугодии 2024 г.), а трансформация льготной ипотеки только начала своё влияние (результат уже имеется), значит чистая прибыль заметно просядет, хватит ли банку 3 лет ещё большой вопрос, но держать в уме разного рода многоходовочки стоит (вроде продаж заблокированных активов или эффекта от присоединения Открытия, тогда выплаты могут быть раньше). Но я всё-таки пессимистично отношусь к заявлению про то, что по итогам 2025 года ВТБ может выплатить до 80₽ млрд дивидендов, слишком лёгкий сценарий для миноритариев.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Дэдпул28 марта 2024, 11:02Так что? Сбер покупать? Втб не покупать?0

Дэдпул28 марта 2024, 11:02Так что? Сбер покупать? Втб не покупать?0