| Число акций ао | 6 620 млн |

| Номинал ао | 50 руб |

| Тикер ао |

|

| Капит-я | 1 067,2 млрд |

| Опер.доход | 1 122,3 млрд |

| Прибыль | 535,7 млрд |

| Дивиденд ао | 25,58 |

| P/E | 2,0 |

| P/B | 0,4 |

| ЧПМ | 1,3% |

| Див.доход ао | 31,0% |

| ВТБ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ВТБ акции

82.44₽ -1.25%

-

там сбер уронили здорова, втб за ним повторит гадёныши, я в лонг запрыгнул, если что доберу на 5620, на случай что опустят малость, но в душе ракета!!!

ShtrenD, ВТБ последнее время намного лучше сбера стал. Если сбера вверх отскочит, тут по идее сильнее должны.

Alex666, ДА МНЕ кукл шепчет что втб лидером будет скоро, сбер обманывает народ и он как национальный банк не будет, ну посмотрим, я пока лонгую и в сбере и здесь

там сбер уронили здорова, втб за ним повторит гадёныши, я в лонг запрыгнул, если что доберу на 5620, на случай что опустят малость, но в душе ракета!!!

ShtrenD, ВТБ последнее время намного лучше сбера стал. Если сбера вверх отскочит, тут по идее сильнее должны.

втб еще верхние цели не отыграл. тянуть будут на 6 копеек

там сбер уронили здорова, втб за ним повторит гадёныши, я в лонг запрыгнул, если что доберу на 5620, на случай что опустят малость, но в душе ракета!!!

ShtrenD, ВТБ последнее время намного лучше сбера стал, при падающем сбере ВТБ не падает. А если сбер вверх отскочит, тут по идее сильнее должны.

такое впечатление, как будто специально держит кто то бумагу. на этой цене постоянно в продажу ордера выходят серьёзные

Андрей Станиславович Сидлецкий, вы же наверняка поняли чьи это ордера;). Но думается должны уже все структуры Открывахи скоро всё распродать, вот тогда и ракета…

Alex666, ЦБ к концу октября по Открытию заявление готовит. для инвесторов.

Акцию постоянно давят вниз. Любое мало-мальское движение вверх тут же прерывается огромными объемными на продажу.

Андрей Мойсеюк, ну так-то ВТБ последнее время гораздо лучше Сбера. Там падение от максимума за последние дни более 6%, а тут почти не упали, на максимумах. Может перекладываются как раз…

такое впечатление, как будто специально держит кто то бумагу. на этой цене постоянно в продажу ордера выходят серьёзные

Андрей Станиславович Сидлецкий, вы же наверняка догадываетесь чьи это ордера;). Но думается должны уже все структуры Открывахи скоро всё распродать, вот тогда и ракета…

Акцию постоянно давят вниз. Любое мало-мальское движение вверх тут же прерывается огромными объемными на продажу.

Акцию постоянно давят вниз. Любое мало-мальское движение вверх тут же прерывается огромными объемными на продажу. такое впечатление, как будто специально держит кто то бумагу. на этой цене постоянно в продажу ордера выходят серьёзные

такое впечатление, как будто специально держит кто то бумагу. на этой цене постоянно в продажу ордера выходят серьёзные

Сегодня может быть интересное движение в акции.

Смотрим внимательно.

Елена Moon, так давным давно ракету все ждут, заждались уже..)

Alex666,

Только есть очень ненулевая вероятность, что ракета станет торпедой

СиПи начнут валить, так и ВТБ на 3,50 покатится (очень быстро)

Виталий, ха-ха. 3,50 долго не увидим, возможно только в 2026г и то не факт. На Сипи нам последнее время пофиг, главное — нефть.

Рублёвые активы могут расти меньше или даже падать просто из-за укрепления рубля. А вот РТС пока весьма уверенно выглядит…

Сегодня может быть интересное движение в акции.

Смотрим внимательно.

Елена Moon, так давным давно ракету все ждут, заждались уже..)

Alex666,

Только есть очень ненулевая вероятность, что ракета станет торпедой

СиПи начнут валить, так и ВТБ на 3,50 покатится (очень быстро)

Сегодня может быть интересное движение в акции.

Смотрим внимательно.

Елена Moon, так давным давно ракету все ждут, заждались уже..)

Alex666, так вот сегодня стартуем вроде

Ну вот как я всё и говорил… Вангую дальше

Привет всем любителям ВТБ

Ещё раз доказываю что

1.Тех анализ в топку

2. Фундамент в топку

3.Отчётность в топку

4.Облигации в топку

5.Ж(о)… лтую пля… ь прессу в топку

6.Инфо цыгане в топку

7… МАТЕМАТИКА И ТОЛЬКО ОНА

Смотрим куда пойдёт ВТБ?

НА 0.05265

А да забыл

smart-lab.ru/blog/tradesignals/731702.php

smart-lab.ru/blog/tradesignals/730903.php

smart-lab.ru/blog/tradesignals/730844.php

Авто-репост. Читать в блоге >>>

Firetrade, получается Вас тоже в топку!

мимо проходил,

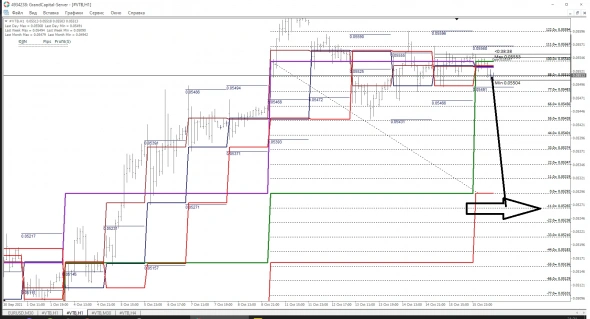

дА С ХЕРА ЛИ ЧЕЛ ТЫ ДУМАЛ МЕСЯЦ ЗА 4 ЧАСА ПРОЛЕТИТ… ХАХАХАХАХАХХ Всем ривет, меня сегодня лось на пробое увёз, решил распилить, завтра жду атката от 5 611 и в ракету, отбивать лося, здесь отрезки, они равные, А, Б, С, Д, сейчас д по расстоянию не готово, все должны быть равными, чистота и порядок в строю, так сказать, так что Д, добиваем расстояние, и ракета, шорт должны были сегодня отработать но это был все го лишь отскок, б… ядина

Всем ривет, меня сегодня лось на пробое увёз, решил распилить, завтра жду атката от 5 611 и в ракету, отбивать лося, здесь отрезки, они равные, А, Б, С, Д, сейчас д по расстоянию не готово, все должны быть равными, чистота и порядок в строю, так сказать, так что Д, добиваем расстояние, и ракета, шорт должны были сегодня отработать но это был все го лишь отскок, б… ядина

завтра ракета будет

MrDenis, шо, опять?

Alex666, это нормально ))) мы потомки покорителей космоса )) ту зе мун у нас в крови)))

ВТБ - факторы роста и падения акций

- Если ВТБ закончит "мутить" с непрофильными активами, то RoE банка вырастет (02.06.2019)

- С июля банк работает в прибыль, убытки остались в 2022 году (14.03.2023)

- Допэмиссия должна решить все проблемы с достаточностью капитала. Дальше курс на восстановление прибыли. (14.03.2023)

- Купленные Открытие и РНКБ вместе зарабатывали 80 млрд руб. чп в 2021 году (+23% к ЧП ВТБ в 2021 году). (14.03.2023)

- При подсчете рыночной капитализации ВТБ надо учитывать 520 млрд рублей, на которые были выпущены привилегированные акции в пользу Минфина и ВТБ - эти акции на рынке не торгуются, но ВТБ имеет обязательство платить по ним дивиденды (17.03.2017)

- Выплаты по префам ВТБ существенно влияют на див. доходность обычки. (22.03.2017)

- Участники рынка могут опасаться, что повышение процентных ставок вызовет снижение спроса на кредиты со стороны физических лиц (29.10.2021)

- Банк пользуется всеми послаблениями ЦБ, дивидендов здесь можно ожидать годами. (14.03.2023)

- Самая низкая достаточность капитала Н1 среди публичных банков, что в теории может означать очередную допэмиссию (14.12.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ВТБ - описание компании

ВТБ — второй по размеру активов банк в России. Является системно значимым банком, основным акционером является государство в лице РФФИ (60,9%).1 Допэмиссия 1К2023 = 149 млрд руб

2 Допэмиссия 2К2023 = 93,8 млрд руб

Головной банк группы ВТБ, в которую входят: ВТБ, ВТБ 24, Банк Москвы, Почта банк, Мосводоканалбанк, Транскредитбанк, ВРБ Москва, Еврофинанс Моснарбанк, Банк ВТБ Северо-Запад. В состав группы также входят банки -нерезиденты: ВТБ Банк (Украина), ВТБ Беларусь (Беларусь), ДО АО Банк ВТБ (Казахстан), ЗАО «Банк ВТБ (Армения)», Vietnam-Russia Joint Venture Bank, Russian Commercial Bank (Cyprus) Ltd., ОАО Банк ВТБ (Азербайджан), Banco VTB-Africa S.A., АО «Банк ВТБ (Грузия)», ВТБ Банк (Франция), АО ВТБ Банк (Германия), ВТБ Банк (Австрия) АГ. Также имеются филиал в Китае и Индии.

В октябре 2015 года получил статус члена Шанхайской биржи золота (Shanghai Gold Exchange, SGE) с правом участия в торгах на международном отделении биржи в зоне свободной торговли Шанхая.

Уставный капитал ВТБ составляет 651,34 млрд руб.

12,96 трлн обыкновенных акций (на 130 млрд руб по номиналу), из которых 60,935% принадлежат Росимуществу.

Также в уставный капитал входят 21,404 триллиона привилегированных акций (на 214 млрд руб), принадлежащих Минфину РФ.

АСВ принадлежат 3,074 триллиона привилегированных акций типа А (на 307,4 млрд руб), или 47,2% уставного капитала ВТБ.

Обыкновенные акции составляют лишь 1/3 уставного капитала ВТБ:

Обыкновенные акции ВТБ торгуются на Московской Бирже, а также на LSE в виде ГДР.

1 ГДР на акции ВТБ эквивалентен 2000 обыкновенных акций.

ВТБ является акционером следующих компаний:

✅Группа ПИК == 23,05%

✅

✅

✅

✅

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций