| Число акций ао | 584 млн |

| Номинал ао | 0.0004506 руб |

| Тикер ао |

|

| Капит-я | 175,8 млрд |

| Выручка | 153,1 млрд |

| EBITDA | 6,2 млрд |

| Прибыль | -83,6 млрд |

| Дивиденд ао | – |

| P/E | -2,1 |

| P/S | 1,1 |

| P/BV | -6,3 |

| EV/EBITDA | 40,5 |

| Див.доход ао | 0,0% |

| ВК | VK Календарь Акционеров | |

| Прошедшие события Добавить событие | |

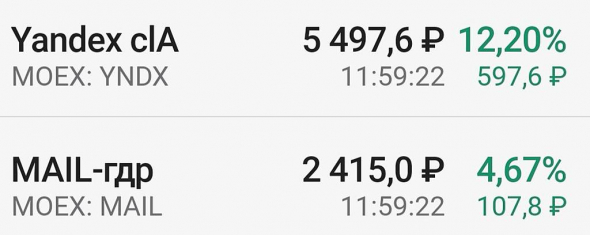

ВК | VK акции

-

Трансляция футбольных чемпионатов расширит аудиторию соцсетей Mail.ru Group - "Альфа-Банк"

Трансляция футбольных чемпионатов расширит аудиторию соцсетей Mail.ru Group - "Альфа-Банк"

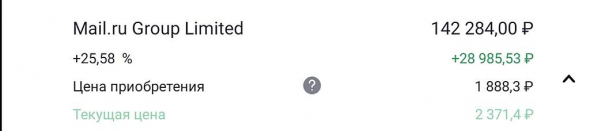

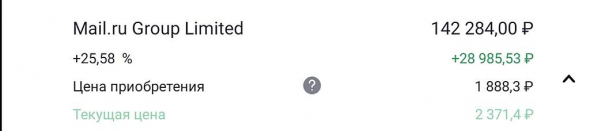

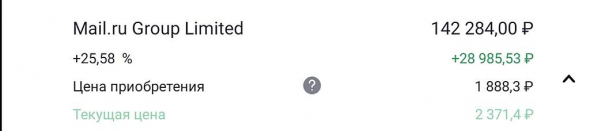

Mail.ru Group приобрела права на онлайн-трансляцию футбольных чемпионатов Испании и Италии сезона 2020/21 у агентства Telesport. Mail.ru покажет их в социальных сетях “Одноклассники”, “ВКонтакте”, а также на видеосервисе “Смотри Mail.ru” и ресурсе “Спорт Mail.ru”, а также бесплатно предоставит запись этих игр пользователям “ВКонтакте” и “Одноклассники”. Агентство Telesport также будет транслировать матчи на своем сайте, но через плеер Mail.ru Group. Всего Mail.ru покажет 760 матчей итальянского и испанского чемпионатов, это 1,5 тыс. часов вещания.

Хотя Telesport использовал видеоплатформы Mail.ru как канал для онлайн-дистрибуции этих соревнований с 2017, в этот раз интернет-компания сама выкупила онлайн-права и может распоряжаться контентом и продавать рекламу по своему усмотрению. Цена сделки на разглашается, однако “Коммерсант” указывает на то, что Telesport мог заплатить 2,5-3 млн евро за права на Ла Лигу (при этом часть контента, 42 игры, компания также уже продала на эфирный телеканал «Матч ТВ»). Стоимость рекламной интеграции в каждом чемпионате оценивается в 1 млн евро, как сообщает газета ‘Коммерсант”.

Авто-репост. Читать в блоге >>>

[ Фотография ]

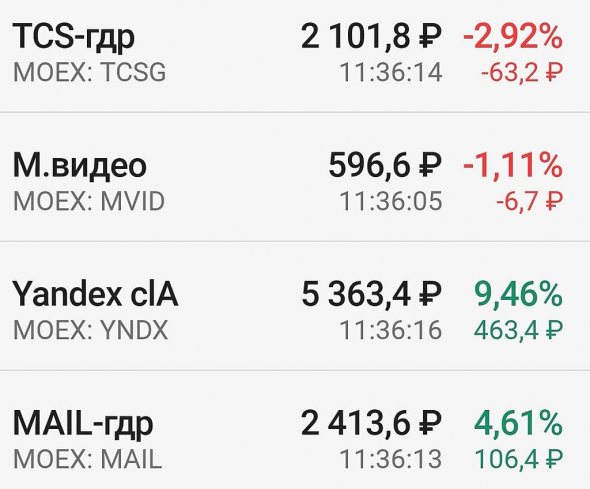

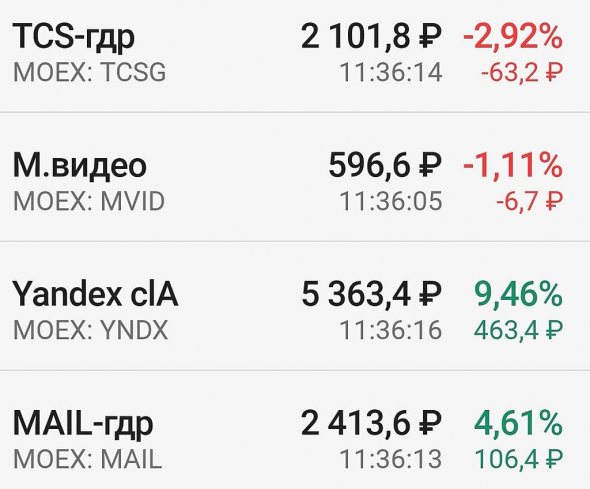

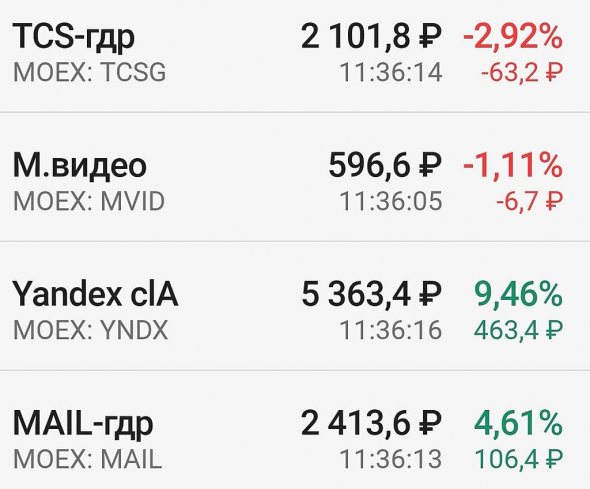

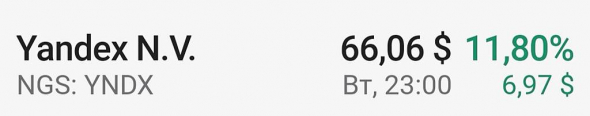

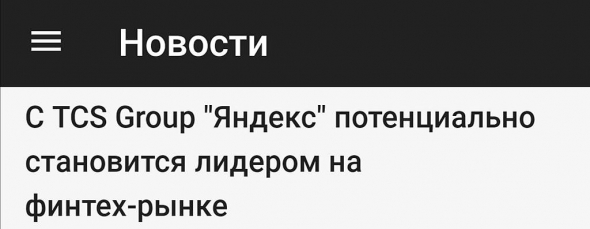

❗️#SBER #MAIL #mna

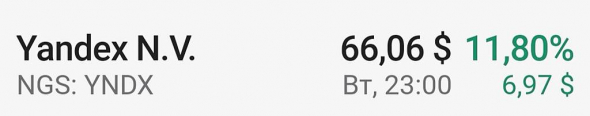

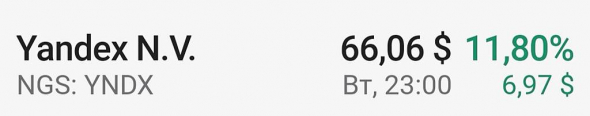

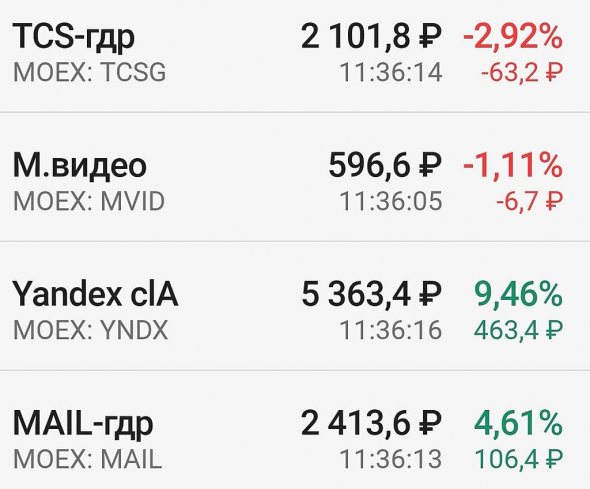

СДЕЛКА «ЯНДЕКСА» УВЕЛИЧИВАЕТ ВЕРОЯТНОСТЬ АНАЛОГИЧНОЙ СДЕЛКИ СБЕРБАНКА С MAIL.RU — ПСБ — ТАСС

#экосистемы

Роман Ранний, я также могу говорить про что угодно.

Путин увеличивает возможность волатильности на рос рынке [ Фотография ]

[ Фотография ]

❗️#SBER #MAIL #mna

СДЕЛКА «ЯНДЕКСА» УВЕЛИЧИВАЕТ ВЕРОЯТНОСТЬ АНАЛОГИЧНОЙ СДЕЛКИ СБЕРБАНКА С MAIL.RU — ПСБ — ТАСС

#экосистемы

Вот Макрон допустим… Переводится как «Сопливый» А по Руски звучит макарон… Лапша то бишь..

И он указывает России… Наполеончик местечковый… Сколько же этих тварей…

Тира,

ВВП Франции 2.8Т,

ВВП Бразилии 1.8Т,

ВВП России 1.7Т.

Так что «местечковый» тут, скорее, не он. Вот Макрон допустим… Переводится как «Сопливый» А по Руски звучит макарон… Лапша то бишь..

Вот Макрон допустим… Переводится как «Сопливый» А по Руски звучит макарон… Лапша то бишь..

И он указывает России… Наполеончик местечковый… Сколько же этих тварей…

Почему падает опережающими темпами?

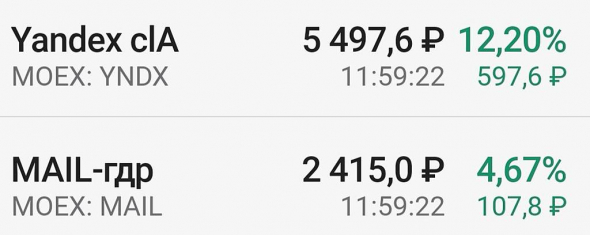

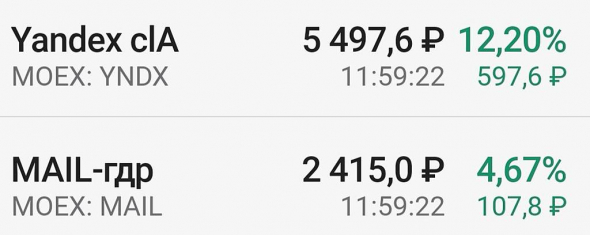

Тимофей Мартынов, начинает сдуваться пузырь FAANGM, яндекс и мэйл летят прицепом.

И Киви туда же :(

Александр Е, ну все YANDEX на месте стоит, а МЕЙЛ то уже 5 день подряд пикирует

Тимофей Мартынов,

Ещё и то, что бумага слабая, и принадлежит черт знает кому.

А так как у бумаги нет чёткого хозяина, то и интерес к ней как к пасынку. Стоит вспомнить как только Яндекс отвязался от Сбербанка, его акци безудержно росли.

Так как там другие интересы на первом месте.

А Майл это всего лишь тень Яндекса. Сбер его взял на баланс, что бы так, на всякий случай.

Стоит поглядеть на историю бумаги. Как она летает вверх 1 раз в год и оставшийся год катится вниз ниже плинтуса

Все это наследство того же Сбербанка и теневая роль второго плана

Ну не судьба этой бумаге оказаться в росте после того как её подняли с 11 до 30 $

Сейчас на фоне геополитики + перегретом фондовых рынков, и в особенности IT сектора, ближайшая перспектива у бумаги — вернуться в начальное состояние в районе 20 $

Дмитрий, скоро эта тень Маил в индекс зайдёт и будет члептьб зрение Вам, супер аналитика диванным…

Rosih,

Ну вот пример.

Яндекс за 8 минут сделал оборот 200к только на NASDAQ.

Майл 280к сделал за 7 часов. А это половина дневного плана.

Придётся ещё долго поработать на тему увеличения привлекательности бумаг.

Яндекс всегда делает тройной оборот. Как заставить инвестора покупать Майл по цене даже с дисконтом в 13?% от пика 31 августа?

Дмитрий, да мне все эти обьемы на нашдаках не важно, я смотрю цель… Маил растёт, однозначно к ноябрю на новостях пост будет, СМИ уже трубят, у нас много клиентов с банков перешли на биржу они как на яндекс, щакупятся, рост будет, я лмчно жлу не продаю. в ноябре мне скинете выводы, ок?.

Rosih,

Так все хотят рост. Но не всегда в нужное время это получается. Вы хотя бы аналитику и новости включайте иногда.

Майл вырос почти в 3 раза менее чем за год и находится на хаях.

Может он и хочет вырасти. Но спрос определяет цену.

Все айти акции сейчас в глубокой коррекции. И дают скидки в 20-25 % и более от августовского пика ралли.

Коррекция на горизонте по всем акциям и фонда до окончания осени. Сейчас большинство инвесторов во всем мире перенастраивают финансовые потоки на другие отрасли, которые были забыты и у которых сейчас начинается бурный рост.

Смотрите какие коррекции на горизонтах :

Исходя из предоставленной скидки, куда сейчас направляются основные финансы инвесторов?

Дмитрий, жалею об одном, мало взял… Надо бы на всю котлету, а так всегда…

Rosih,

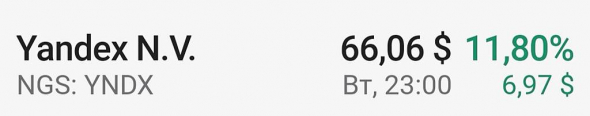

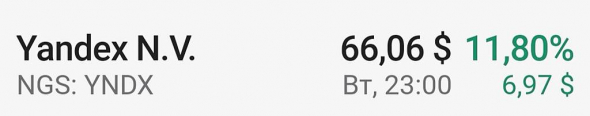

Я на всю котлету Яндекса вчера докупал: рост в активах на 16 % за 3 дня

Просто надо понимать кто сильнее на рынке из двух бумаг и сделать ставку на сильнейшего

Тем более, что Яндекс расшедрился на скидку в 18 %, в отличие от мыла

Только разница в прирост профита у меня в 20 раз больше чем у тебя, так как я оперирую нужными информациями и суммами. Майл лишь тень в соревновании с Яндексом.

Дмитрий, А вот ты ушел… Сомневался..?

Тира, я ушёл что бы понять во что лучше вкладываться.

Пока Майл присматриваю. Но не сейчас. После большой коррекции.

Пока вливаю в сильные акции и в те, где рост более 50 % ещё возможен

Сбербанк в Майл меня настораживает. Сам понимаешь причину

Дмитрий, А это где..? Я тоже хочу…

Тира,

Я вложился ещё в био после того как ушёл из майла вырос почти на 100% за месяц

Почему падает опережающими темпами?

Тимофей Мартынов, начинает сдуваться пузырь FAANGM, яндекс и мэйл летят прицепом.

И Киви туда же :(

Александр Е, ну все YANDEX на месте стоит, а МЕЙЛ то уже 5 день подряд пикирует

Тимофей Мартынов,

Ещё и то, что бумага слабая, и принадлежит черт знает кому.

А так как у бумаги нет чёткого хозяина, то и интерес к ней как к пасынку. Стоит вспомнить как только Яндекс отвязался от Сбербанка, его акци безудержно росли.

Так как там другие интересы на первом месте.

А Майл это всего лишь тень Яндекса. Сбер его взял на баланс, что бы так, на всякий случай.

Стоит поглядеть на историю бумаги. Как она летает вверх 1 раз в год и оставшийся год катится вниз ниже плинтуса

Все это наследство того же Сбербанка и теневая роль второго плана

Ну не судьба этой бумаге оказаться в росте после того как её подняли с 11 до 30 $

Сейчас на фоне геополитики + перегретом фондовых рынков, и в особенности IT сектора, ближайшая перспектива у бумаги — вернуться в начальное состояние в районе 20 $

Дмитрий, скоро эта тень Маил в индекс зайдёт и будет члептьб зрение Вам, супер аналитика диванным…

Rosih,

Ну вот пример.

Яндекс за 8 минут сделал оборот 200к только на NASDAQ.

Майл 280к сделал за 7 часов. А это половина дневного плана.

Придётся ещё долго поработать на тему увеличения привлекательности бумаг.

Яндекс всегда делает тройной оборот. Как заставить инвестора покупать Майл по цене даже с дисконтом в 13?% от пика 31 августа?

Дмитрий, да мне все эти обьемы на нашдаках не важно, я смотрю цель… Маил растёт, однозначно к ноябрю на новостях пост будет, СМИ уже трубят, у нас много клиентов с банков перешли на биржу они как на яндекс, щакупятся, рост будет, я лмчно жлу не продаю. в ноябре мне скинете выводы, ок?.

Rosih,

Так все хотят рост. Но не всегда в нужное время это получается. Вы хотя бы аналитику и новости включайте иногда.

Майл вырос почти в 3 раза менее чем за год и находится на хаях.

Может он и хочет вырасти. Но спрос определяет цену.

Все айти акции сейчас в глубокой коррекции. И дают скидки в 20-25 % и более от августовского пика ралли.

Коррекция на горизонте по всем акциям и фонда до окончания осени. Сейчас большинство инвесторов во всем мире перенастраивают финансовые потоки на другие отрасли, которые были забыты и у которых сейчас начинается бурный рост.

Смотрите какие коррекции на горизонтах :

Исходя из предоставленной скидки, куда сейчас направляются основные финансы инвесторов?

Дмитрий, жалею об одном, мало взял… Надо бы на всю котлету, а так всегда…

Rosih,

Я на всю котлету Яндекса вчера докупал: рост в активах на 16 % за 3 дня

Просто надо понимать кто сильнее на рынке из двух бумаг и сделать ставку на сильнейшего

Тем более, что Яндекс расшедрился на скидку в 18 %, в отличие от мыла

Только разница в прирост профита у меня в 20 раз больше чем у тебя, так как я оперирую нужными информациями и суммами. Майл лишь тень в соревновании с Яндексом.

Дмитрий, А вот ты ушел… Сомневался..?

Тира, я ушёл что бы понять во что лучше вкладываться.

Пока Майл присматриваю. Но не сейчас. После большой коррекции.

Пока вливаю в сильные акции и в те, где рост более 50 % ещё возможен

Сбербанк в Майл меня настораживает. Сам понимаешь причину

Дмитрий, Сбер это шняга на данный момент… Но я там..

Почему падает опережающими темпами?

Тимофей Мартынов, начинает сдуваться пузырь FAANGM, яндекс и мэйл летят прицепом.

И Киви туда же :(

Александр Е, ну все YANDEX на месте стоит, а МЕЙЛ то уже 5 день подряд пикирует

Тимофей Мартынов,

Ещё и то, что бумага слабая, и принадлежит черт знает кому.

А так как у бумаги нет чёткого хозяина, то и интерес к ней как к пасынку. Стоит вспомнить как только Яндекс отвязался от Сбербанка, его акци безудержно росли.

Так как там другие интересы на первом месте.

А Майл это всего лишь тень Яндекса. Сбер его взял на баланс, что бы так, на всякий случай.

Стоит поглядеть на историю бумаги. Как она летает вверх 1 раз в год и оставшийся год катится вниз ниже плинтуса

Все это наследство того же Сбербанка и теневая роль второго плана

Ну не судьба этой бумаге оказаться в росте после того как её подняли с 11 до 30 $

Сейчас на фоне геополитики + перегретом фондовых рынков, и в особенности IT сектора, ближайшая перспектива у бумаги — вернуться в начальное состояние в районе 20 $

Дмитрий, скоро эта тень Маил в индекс зайдёт и будет члептьб зрение Вам, супер аналитика диванным…

Rosih,

Ну вот пример.

Яндекс за 8 минут сделал оборот 200к только на NASDAQ.

Майл 280к сделал за 7 часов. А это половина дневного плана.

Придётся ещё долго поработать на тему увеличения привлекательности бумаг.

Яндекс всегда делает тройной оборот. Как заставить инвестора покупать Майл по цене даже с дисконтом в 13?% от пика 31 августа?

Дмитрий, да мне все эти обьемы на нашдаках не важно, я смотрю цель… Маил растёт, однозначно к ноябрю на новостях пост будет, СМИ уже трубят, у нас много клиентов с банков перешли на биржу они как на яндекс, щакупятся, рост будет, я лмчно жлу не продаю. в ноябре мне скинете выводы, ок?.

Rosih,

Так все хотят рост. Но не всегда в нужное время это получается. Вы хотя бы аналитику и новости включайте иногда.

Майл вырос почти в 3 раза менее чем за год и находится на хаях.

Может он и хочет вырасти. Но спрос определяет цену.

Все айти акции сейчас в глубокой коррекции. И дают скидки в 20-25 % и более от августовского пика ралли.

Коррекция на горизонте по всем акциям и фонда до окончания осени. Сейчас большинство инвесторов во всем мире перенастраивают финансовые потоки на другие отрасли, которые были забыты и у которых сейчас начинается бурный рост.

Смотрите какие коррекции на горизонтах :

Исходя из предоставленной скидки, куда сейчас направляются основные финансы инвесторов?

Дмитрий, жалею об одном, мало взял… Надо бы на всю котлету, а так всегда…

Rosih,

Я на всю котлету Яндекса вчера докупал: рост в активах на 16 % за 3 дня

Просто надо понимать кто сильнее на рынке из двух бумаг и сделать ставку на сильнейшего

Тем более, что Яндекс расшедрился на скидку в 18 %, в отличие от мыла

Только разница в прирост профита у меня в 20 раз больше чем у тебя, так как я оперирую нужными информациями и суммами. Майл лишь тень в соревновании с Яндексом.

Дмитрий, А вот ты ушел… Сомневался..?

Тира, я ушёл что бы понять во что лучше вкладываться.

Пока Майл присматриваю. Но не сейчас. После большой коррекции.

Пока вливаю в сильные акции и в те, где рост более 50 % ещё возможен

Сбербанк в Майл меня настораживает. Сам понимаешь причину

Дмитрий, А это где..? Я тоже хочу…

Почему падает опережающими темпами?

Тимофей Мартынов, начинает сдуваться пузырь FAANGM, яндекс и мэйл летят прицепом.

И Киви туда же :(

Александр Е, ну все YANDEX на месте стоит, а МЕЙЛ то уже 5 день подряд пикирует

Тимофей Мартынов,

Ещё и то, что бумага слабая, и принадлежит черт знает кому.

А так как у бумаги нет чёткого хозяина, то и интерес к ней как к пасынку. Стоит вспомнить как только Яндекс отвязался от Сбербанка, его акци безудержно росли.

Так как там другие интересы на первом месте.

А Майл это всего лишь тень Яндекса. Сбер его взял на баланс, что бы так, на всякий случай.

Стоит поглядеть на историю бумаги. Как она летает вверх 1 раз в год и оставшийся год катится вниз ниже плинтуса

Все это наследство того же Сбербанка и теневая роль второго плана

Ну не судьба этой бумаге оказаться в росте после того как её подняли с 11 до 30 $

Сейчас на фоне геополитики + перегретом фондовых рынков, и в особенности IT сектора, ближайшая перспектива у бумаги — вернуться в начальное состояние в районе 20 $

Дмитрий, скоро эта тень Маил в индекс зайдёт и будет члептьб зрение Вам, супер аналитика диванным…

Rosih,

Ну вот пример.

Яндекс за 8 минут сделал оборот 200к только на NASDAQ.

Майл 280к сделал за 7 часов. А это половина дневного плана.

Придётся ещё долго поработать на тему увеличения привлекательности бумаг.

Яндекс всегда делает тройной оборот. Как заставить инвестора покупать Майл по цене даже с дисконтом в 13?% от пика 31 августа?

Дмитрий, да мне все эти обьемы на нашдаках не важно, я смотрю цель… Маил растёт, однозначно к ноябрю на новостях пост будет, СМИ уже трубят, у нас много клиентов с банков перешли на биржу они как на яндекс, щакупятся, рост будет, я лмчно жлу не продаю. в ноябре мне скинете выводы, ок?.

Rosih,

Так все хотят рост. Но не всегда в нужное время это получается. Вы хотя бы аналитику и новости включайте иногда.

Майл вырос почти в 3 раза менее чем за год и находится на хаях.

Может он и хочет вырасти. Но спрос определяет цену.

Все айти акции сейчас в глубокой коррекции. И дают скидки в 20-25 % и более от августовского пика ралли.

Коррекция на горизонте по всем акциям и фонда до окончания осени. Сейчас большинство инвесторов во всем мире перенастраивают финансовые потоки на другие отрасли, которые были забыты и у которых сейчас начинается бурный рост.

Смотрите какие коррекции на горизонтах :

Исходя из предоставленной скидки, куда сейчас направляются основные финансы инвесторов?

Дмитрий, жалею об одном, мало взял… Надо бы на всю котлету, а так всегда…

Rosih,

Я на всю котлету Яндекса вчера докупал: рост в активах на 16 % за 3 дня

Просто надо понимать кто сильнее на рынке из двух бумаг и сделать ставку на сильнейшего

Тем более, что Яндекс расшедрился на скидку в 18 %, в отличие от мыла

Только разница в прирост профита у меня в 20 раз больше чем у тебя, так как я оперирую нужными информациями и суммами. Майл лишь тень в соревновании с Яндексом.

Дмитрий, А вот ты ушел… Сомневался..?

Тира, я ушёл что бы понять во что лучше вкладываться.

Пока Майл присматриваю. Но не сейчас. После большой коррекции.

Пока вливаю в сильные акции и в те, где рост более 50 % ещё возможен

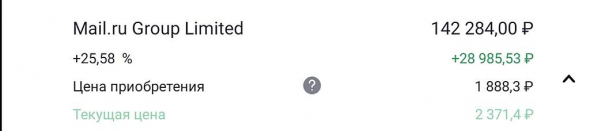

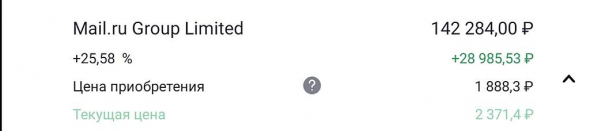

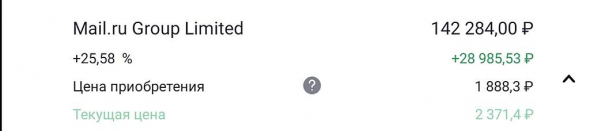

Сбербанк в Майл меня настораживает. Сам понимаешь причину. Майл является частью эко системы Сбербанка. А Яндекс сам развивает свою эко систему и сам покупает банк. Держать акции надо, если ты их брал на заре роста, а не покупать на верхушке пика. Я брал по 1970-2000. И один раз сделал оборот.

В лоног брать айти сектор можно при хороших просадках. А они ещё будут

Почему падает опережающими темпами?

Тимофей Мартынов, начинает сдуваться пузырь FAANGM, яндекс и мэйл летят прицепом.

И Киви туда же :(

Александр Е, ну все YANDEX на месте стоит, а МЕЙЛ то уже 5 день подряд пикирует

Тимофей Мартынов,

Ещё и то, что бумага слабая, и принадлежит черт знает кому.

А так как у бумаги нет чёткого хозяина, то и интерес к ней как к пасынку. Стоит вспомнить как только Яндекс отвязался от Сбербанка, его акци безудержно росли.

Так как там другие интересы на первом месте.

А Майл это всего лишь тень Яндекса. Сбер его взял на баланс, что бы так, на всякий случай.

Стоит поглядеть на историю бумаги. Как она летает вверх 1 раз в год и оставшийся год катится вниз ниже плинтуса

Все это наследство того же Сбербанка и теневая роль второго плана

Ну не судьба этой бумаге оказаться в росте после того как её подняли с 11 до 30 $

Сейчас на фоне геополитики + перегретом фондовых рынков, и в особенности IT сектора, ближайшая перспектива у бумаги — вернуться в начальное состояние в районе 20 $

Дмитрий, скоро эта тень Маил в индекс зайдёт и будет члептьб зрение Вам, супер аналитика диванным…

Rosih,

Ну вот пример.

Яндекс за 8 минут сделал оборот 200к только на NASDAQ.

Майл 280к сделал за 7 часов. А это половина дневного плана.

Придётся ещё долго поработать на тему увеличения привлекательности бумаг.

Яндекс всегда делает тройной оборот. Как заставить инвестора покупать Майл по цене даже с дисконтом в 13?% от пика 31 августа?

Дмитрий, да мне все эти обьемы на нашдаках не важно, я смотрю цель… Маил растёт, однозначно к ноябрю на новостях пост будет, СМИ уже трубят, у нас много клиентов с банков перешли на биржу они как на яндекс, щакупятся, рост будет, я лмчно жлу не продаю. в ноябре мне скинете выводы, ок?.

Rosih,

Так все хотят рост. Но не всегда в нужное время это получается. Вы хотя бы аналитику и новости включайте иногда.

Майл вырос почти в 3 раза менее чем за год и находится на хаях.

Может он и хочет вырасти. Но спрос определяет цену.

Все айти акции сейчас в глубокой коррекции. И дают скидки в 20-25 % и более от августовского пика ралли.

Коррекция на горизонте по всем акциям и фонда до окончания осени. Сейчас большинство инвесторов во всем мире перенастраивают финансовые потоки на другие отрасли, которые были забыты и у которых сейчас начинается бурный рост.

Смотрите какие коррекции на горизонтах :

Исходя из предоставленной скидки, куда сейчас направляются основные финансы инвесторов?

Дмитрий, жалею об одном, мало взял… Надо бы на всю котлету, а так всегда…

Rosih,

Я на всю котлету Яндекса вчера докупал: рост в активах на 16 % за 3 дня

Просто надо понимать кто сильнее на рынке из двух бумаг и сделать ставку на сильнейшего

Тем более, что Яндекс расшедрился на скидку в 18 %, в отличие от мыла

Только разница в прирост профита у меня в 20 раз больше чем у тебя, так как я оперирую нужными информациями и суммами. Майл лишь тень в соревновании с Яндексом.

Дмитрий, А вот ты ушел… Сомневался..?

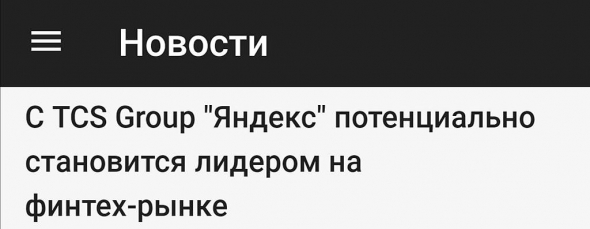

P.S. Сберу теперь придется MAIL.ru купить, чтобы не отстать от Яндекса

Тимофей Мартынов, Ему прийдется застрелится как честноиу человеку…

Почему падает опережающими темпами?

Тимофей Мартынов, начинает сдуваться пузырь FAANGM, яндекс и мэйл летят прицепом.

И Киви туда же :(

Александр Е, ну все YANDEX на месте стоит, а МЕЙЛ то уже 5 день подряд пикирует

Тимофей Мартынов,

Ещё и то, что бумага слабая, и принадлежит черт знает кому.

А так как у бумаги нет чёткого хозяина, то и интерес к ней как к пасынку. Стоит вспомнить как только Яндекс отвязался от Сбербанка, его акци безудержно росли.

Так как там другие интересы на первом месте.

А Майл это всего лишь тень Яндекса. Сбер его взял на баланс, что бы так, на всякий случай.

Стоит поглядеть на историю бумаги. Как она летает вверх 1 раз в год и оставшийся год катится вниз ниже плинтуса

Все это наследство того же Сбербанка и теневая роль второго плана

Ну не судьба этой бумаге оказаться в росте после того как её подняли с 11 до 30 $

Сейчас на фоне геополитики + перегретом фондовых рынков, и в особенности IT сектора, ближайшая перспектива у бумаги — вернуться в начальное состояние в районе 20 $

Дмитрий, скоро эта тень Маил в индекс зайдёт и будет члептьб зрение Вам, супер аналитика диванным…

Rosih,

Ну вот пример.

Яндекс за 8 минут сделал оборот 200к только на NASDAQ.

Майл 280к сделал за 7 часов. А это половина дневного плана.

Придётся ещё долго поработать на тему увеличения привлекательности бумаг.

Яндекс всегда делает тройной оборот. Как заставить инвестора покупать Майл по цене даже с дисконтом в 13?% от пика 31 августа?

Дмитрий, да мне все эти обьемы на нашдаках не важно, я смотрю цель… Маил растёт, однозначно к ноябрю на новостях пост будет, СМИ уже трубят, у нас много клиентов с банков перешли на биржу они как на яндекс, щакупятся, рост будет, я лмчно жлу не продаю. в ноябре мне скинете выводы, ок?.

Rosih,

Так все хотят рост. Но не всегда в нужное время это получается. Вы хотя бы аналитику и новости включайте иногда.

Майл вырос почти в 3 раза менее чем за год и находится на хаях.

Может он и хочет вырасти. Но спрос определяет цену.

Все айти акции сейчас в глубокой коррекции. И дают скидки в 20-25 % и более от августовского пика ралли.

Коррекция на горизонте по всем акциям и фонда до окончания осени. Сейчас большинство инвесторов во всем мире перенастраивают финансовые потоки на другие отрасли, которые были забыты и у которых сейчас начинается бурный рост.

Смотрите какие коррекции на горизонтах :

Исходя из предоставленной скидки, куда сейчас направляются основные финансы инвесторов?

Дмитрий, жалею об одном, мало взял… Надо бы на всю котлету, а так всегда…

Rosih,

Я на всю котлету Яндекса вчера докупал: рост в активах на 16 % за 3 дня

Просто надо понимать кто сильнее на рынке из двух бумаг и сделать ставку на сильнейшего

Тем более, что Яндекс расшедрился на скидку в 18 %, в отличие от мыла

Только разница в прирост профита у меня в 20 раз больше чем у тебя, так как я оперирую нужными информациями и суммами. Майл лишь тень в соревновании с Яндексом.

По оценке источника РДВ, потенциальная покупка Сбербанком всего бизнеса MAIL.RU (MAIL (https://neo.putinomics.ru/dashboard/mail/moex)) может быть произведена по очень высоким оценкам. За контроль в этой компании Сбербанк будет готов заплатить значительно выше справедливой цены.

По оценке источника РДВ, потенциальная покупка Сбербанком всего бизнеса MAIL.RU (MAIL (https://neo.putinomics.ru/dashboard/mail/moex)) может быть произведена по очень высоким оценкам. За контроль в этой компании Сбербанк будет готов заплатить значительно выше справедливой цены.

t.me/AK47pfl

Почему падает опережающими темпами?

Тимофей Мартынов, начинает сдуваться пузырь FAANGM, яндекс и мэйл летят прицепом.

И Киви туда же :(

Александр Е, ну все YANDEX на месте стоит, а МЕЙЛ то уже 5 день подряд пикирует

Тимофей Мартынов,

Ещё и то, что бумага слабая, и принадлежит черт знает кому.

А так как у бумаги нет чёткого хозяина, то и интерес к ней как к пасынку. Стоит вспомнить как только Яндекс отвязался от Сбербанка, его акци безудержно росли.

Так как там другие интересы на первом месте.

А Майл это всего лишь тень Яндекса. Сбер его взял на баланс, что бы так, на всякий случай.

Стоит поглядеть на историю бумаги. Как она летает вверх 1 раз в год и оставшийся год катится вниз ниже плинтуса

Все это наследство того же Сбербанка и теневая роль второго плана

Ну не судьба этой бумаге оказаться в росте после того как её подняли с 11 до 30 $

Сейчас на фоне геополитики + перегретом фондовых рынков, и в особенности IT сектора, ближайшая перспектива у бумаги — вернуться в начальное состояние в районе 20 $

Дмитрий, скоро эта тень Маил в индекс зайдёт и будет члептьб зрение Вам, супер аналитика диванным…

Rosih,

Ну вот пример.

Яндекс за 8 минут сделал оборот 200к только на NASDAQ.

Майл 280к сделал за 7 часов. А это половина дневного плана.

Придётся ещё долго поработать на тему увеличения привлекательности бумаг.

Яндекс всегда делает тройной оборот. Как заставить инвестора покупать Майл по цене даже с дисконтом в 13?% от пика 31 августа?

Дмитрий, да мне все эти обьемы на нашдаках не важно, я смотрю цель… Маил растёт, однозначно к ноябрю на новостях пост будет, СМИ уже трубят, у нас много клиентов с банков перешли на биржу они как на яндекс, щакупятся, рост будет, я лмчно жлу не продаю. в ноябре мне скинете выводы, ок?.

Rosih,

Так все хотят рост. Но не всегда в нужное время это получается. Вы хотя бы аналитику и новости включайте иногда.

Майл вырос почти в 3 раза менее чем за год и находится на хаях.

Может он и хочет вырасти. Но спрос определяет цену.

Все айти акции сейчас в глубокой коррекции. И дают скидки в 20-25 % и более от августовского пика ралли.

Коррекция на горизонте по всем акциям и фонда до окончания осени. Сейчас большинство инвесторов во всем мире перенастраивают финансовые потоки на другие отрасли, которые были забыты и у которых сейчас начинается бурный рост.

Смотрите какие коррекции на горизонтах :

Исходя из предоставленной скидки, куда сейчас направляются основные финансы инвесторов?

Дмитрий, жалею об одном, мало взял… Надо бы на всю котлету, а так всегда…

Почему падает опережающими темпами?

Тимофей Мартынов, начинает сдуваться пузырь FAANGM, яндекс и мэйл летят прицепом.

И Киви туда же :(

Александр Е, ну все YANDEX на месте стоит, а МЕЙЛ то уже 5 день подряд пикирует

Тимофей Мартынов,

Ещё и то, что бумага слабая, и принадлежит черт знает кому.

А так как у бумаги нет чёткого хозяина, то и интерес к ней как к пасынку. Стоит вспомнить как только Яндекс отвязался от Сбербанка, его акци безудержно росли.

Так как там другие интересы на первом месте.

А Майл это всего лишь тень Яндекса. Сбер его взял на баланс, что бы так, на всякий случай.

Стоит поглядеть на историю бумаги. Как она летает вверх 1 раз в год и оставшийся год катится вниз ниже плинтуса

Все это наследство того же Сбербанка и теневая роль второго плана

Ну не судьба этой бумаге оказаться в росте после того как её подняли с 11 до 30 $

Сейчас на фоне геополитики + перегретом фондовых рынков, и в особенности IT сектора, ближайшая перспектива у бумаги — вернуться в начальное состояние в районе 20 $

Дмитрий, скоро эта тень Маил в индекс зайдёт и будет члептьб зрение Вам, супер аналитика диванным…

Rosih,

Ну вот пример.

Яндекс за 8 минут сделал оборот 200к только на NASDAQ.

Майл 280к сделал за 7 часов. А это половина дневного плана.

Придётся ещё долго поработать на тему увеличения привлекательности бумаг.

Яндекс всегда делает тройной оборот. Как заставить инвестора покупать Майл по цене даже с дисконтом в 13?% от пика 31 августа?

Дмитрий, да мне все эти обьемы на нашдаках не важно, я смотрю цель… Маил растёт, однозначно к ноябрю на новостях пост будет, СМИ уже трубят, у нас много клиентов с банков перешли на биржу они как на яндекс, щакупятся, рост будет, я лмчно жлу не продаю. в ноябре мне скинете выводы, ок?.

Rosih,

Так все хотят рост. Но не всегда в нужное время это получается. Вы хотя бы аналитику и новости включайте иногда.

Майл вырос почти в 3 раза менее чем за год и находится на хаях.

Может он и хочет вырасти. Но спрос определяет цену.

Все айти акции сейчас в глубокой коррекции. И дают скидки в 20-25 % и более от августовского пика ралли.

Коррекция на горизонте по всем акциям и фонда до окончания осени. Сейчас большинство инвесторов во всем мире перенастраивают финансовые потоки на другие отрасли, которые были забыты и у которых сейчас начинается бурный рост.

Смотрите какие коррекции на горизонтах :

Исходя из предоставленной скидки, куда сейчас направляются основные финансы инвесторов?

Дмитрий, упрёк прочёл свой огород-Вы хоть аналитику читайте… Я если скины скрин, сколько её в день проходит через глаза, у тебя зрение подсядет😜😜😜тут не только аналитика важна, а интуиция и… И… Никто не знает Ио будет завтра или через месяц, пример налоги правительства, кои котировки вниз опрокинул, а насчёт маил ну, чио сказать, смотрю и пост впечатляет. Растёт как на дрожжах, и где там с ваших слов, маил исчерпал рост? Хде? Как вы это исчерпан к выводите? Ещё раз говорю, хочешь заработать, до ноября Тренд вверх. Вэлелм. Супер диванные аналитики, вперёд за кэшем!

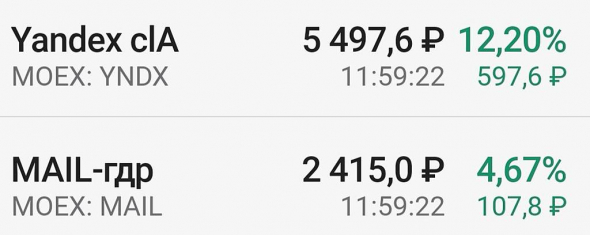

.

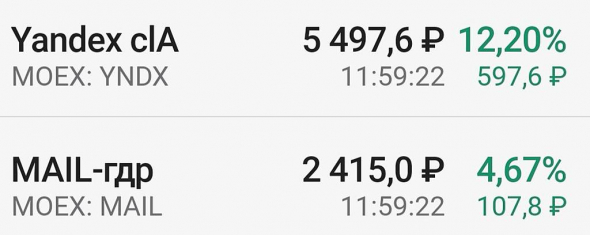

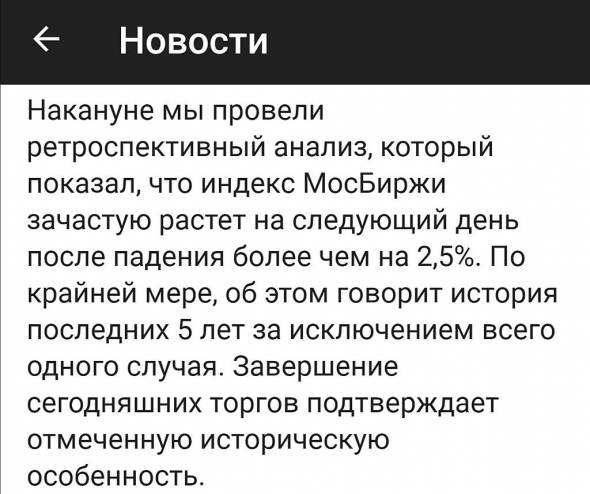

Любые корпоративные новости сперва поднимают бумаги, а далее следуют общемировым настроениям.

Причина коррекций и снижения цены банальная

Это снижение объёмов продаж. Один вброс в цену не показатель. Кучи бумаг взлетели на новостях и на следующие сессии возвращались обратно.

Данная закачка в цену была срежесирована не инвесторами, а владельцем бумаги. Это надо учитывать

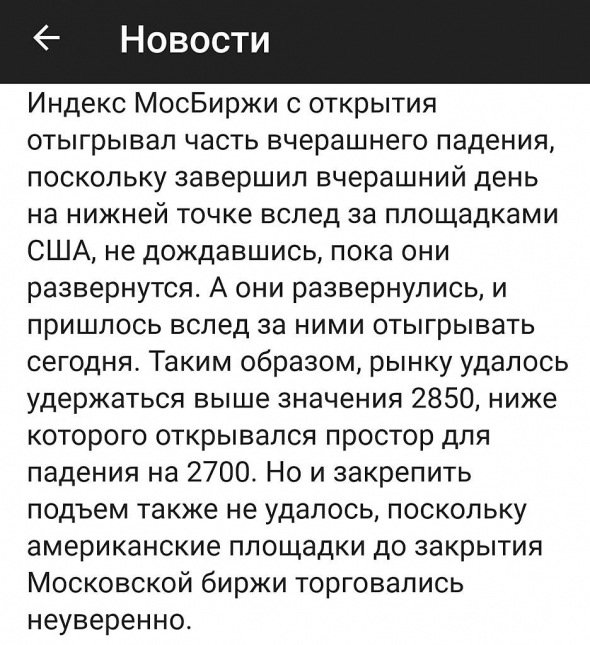

Объемы и спрос на рисковые активы (технологический сектор, который на хаях) по прежнему падают

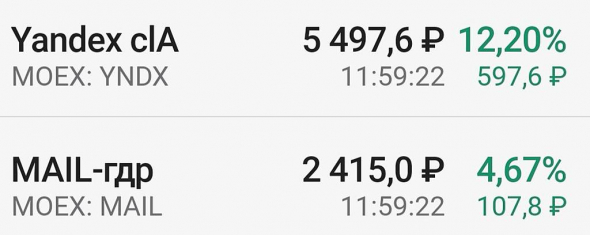

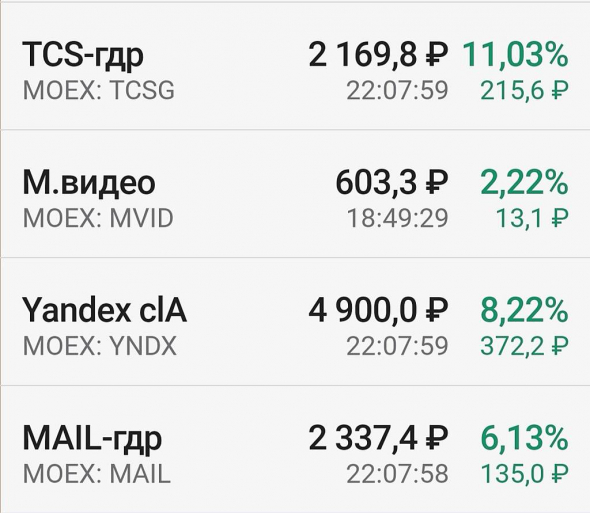

Итоги торгов на закрытие дневной сессии в 18.45

Акции взлетели на одной новости. Корпоративные новости уходят на полку и на смену приходит общий рабочий настрой: инвестор пока фиксирует прибыль и не вкладывается в лонг до выборов в США те акции, которые на хаях уже выросли до безобразия высоко.

Все ищут упавшие на дно акции, у которых должен быть рост в 100 — 200 %

Дмитрий, Ну и как.? .

.

Любые корпоративные новости сперва поднимают бумаги, а далее следуют общемировым настроениям.

Причина коррекций и снижения цены банальная

Это снижение объёмов продаж. Один вброс в цену не показатель. Кучи бумаг взлетели на новостях и на следующие сессии возвращались обратно.

Данная закачка в цену была срежесирована не инвесторами, а владельцем бумаги. Это надо учитывать

Объемы и спрос на рисковые активы (технологический сектор, который на хаях) по прежнему падают

Итоги торгов на закрытие дневной сессии в 18.45

Акции взлетели на одной новости. Корпоративные новости уходят на полку и на смену приходит общий рабочий настрой: инвестор пока фиксирует прибыль и не вкладывается в лонг до выборов в США те акции, которые на хаях уже выросли до безобразия высоко.

Все ищут упавшие на дно акции, у которых должен быть рост в 100 — 200 %

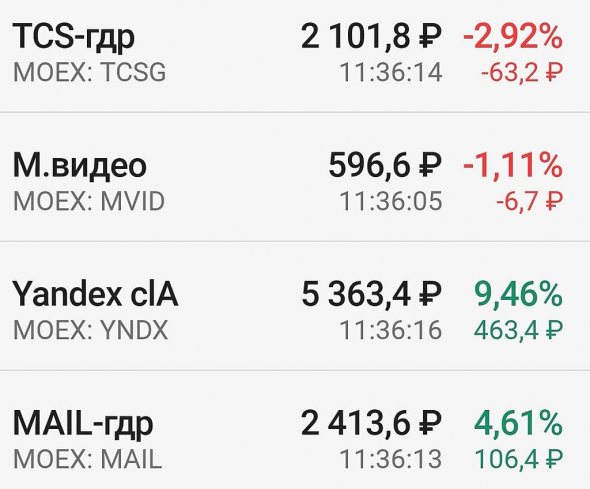

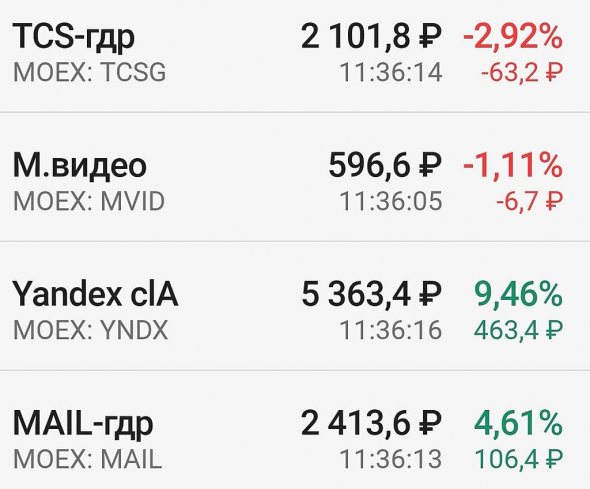

Mail.ru Group приобрела права на показ матчей чемпионатов Италии и Испании по футболу 2020 – 2021 сезона у компании «Телеспорт». Все игры будут доступны в «Одноклассниках», «ВКонтакте», а также в специальных разделах на «Смотри Mail.ru» и «Спорт Mail.ru». В прошлом сезоне видеозаписи чемпионатов набрали более 450 млн. просмотров на платформах группы.

Mail.ru Group приобрела права на показ матчей чемпионатов Италии и Испании по футболу 2020 – 2021 сезона у компании «Телеспорт». Все игры будут доступны в «Одноклассниках», «ВКонтакте», а также в специальных разделах на «Смотри Mail.ru» и «Спорт Mail.ru». В прошлом сезоне видеозаписи чемпионатов набрали более 450 млн. просмотров на платформах группы.

tass.ru/sport/9518085

Будущая сила СБЕРА 💪

Будущая сила СБЕРА 💪

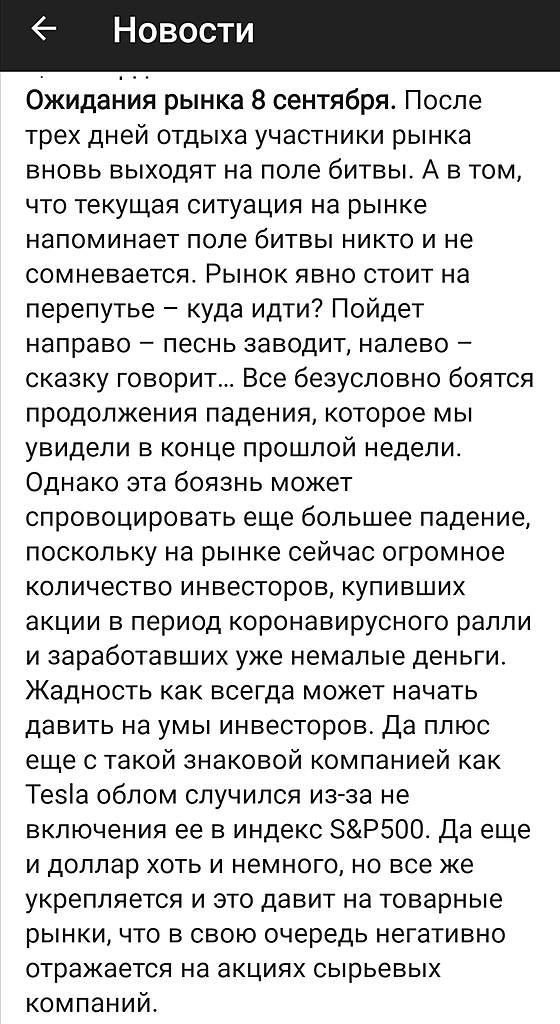

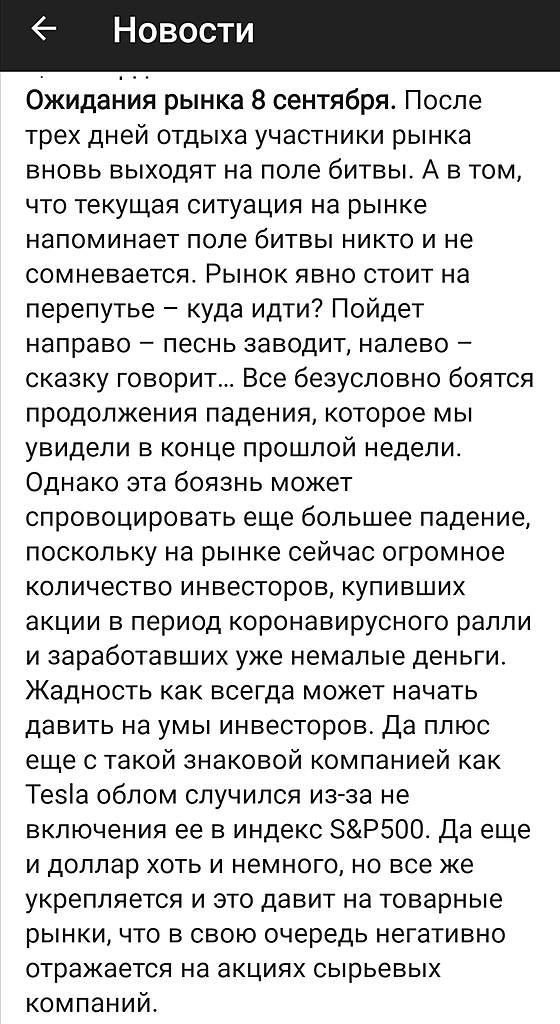

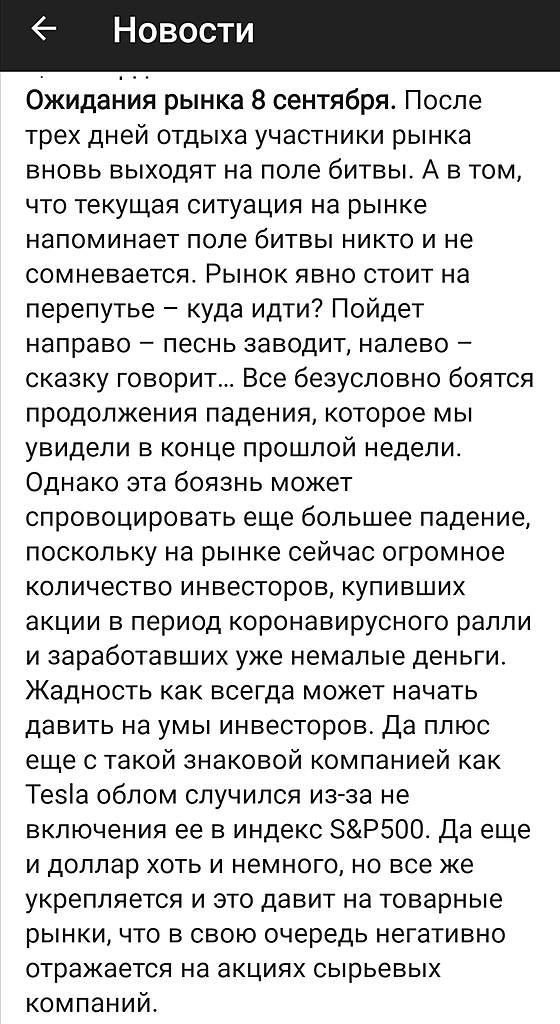

Очень актуальный как всегда пост от 05 сентября, опубликованный ранее в канале AROMATH 🎪

Пост слово в слово, изменений ноль, все как есть.

Сервис доставки «Сбермаркет», принадлежащий Сбербанку, рассчитывает к 2022 году

войти в тройку крупнейших игроков на российском рынке онлайн-торговли.«Мы решили отойти от идеи доставлять только продукты питания и посмотреть чуть пошире, назвав этот сегмент „ключевые модели потребления“ — это и продукты, и здоровье, детские товары, красота и так далее… Мы даже начали задумываться о том, чтобы пойти в полноценный e-commerce рынок.

В ближайший год „Сбермаркет“ может выйти в сегменты электроники, спортивных товаров, дрогери, зоотоваров, сообщил Зборовский.

»Сбермаркет" был создан на базе онлайн-сервиса доставки Instamart, который в сентябре 2019 года вошел в экосистему Сбербанка: он является частью совместного О2О-предприятия банка и Mail.ru Group.

Авто-репост. Читать в блоге >>>

Антон Ромашов,

Вернулся после долгой изоляции с дачи и забыл как ходить в магазин :)) если только за одеждой, чтобы примерить и пощупать)

Сейчас семьёй заказываем всё через e-commerce. Попробовали СБЕР-МАРКЕТ — достаточно удобно. Продукты свежие, цена норм, возят из МЕТРО. Кроме этого пользуемся OZON, БЕРУ, WILDBERRIES, ПЕРЕКРЁСТОК (где что есть). Если и электронику станет брать выгодно, тогда вообще СУПЕР.

Конечно, наши Российские компании повторяют успешные зарубежные модели. Почему бы и нет.

E-commerce в раскроется в ближайшее время. Возможно мы увидим кого-то из наших лидеров на некотором горизонте по 1000$ за бумагу :) как AMAZON

Рост бесконтактного бизнеса будет вне всяких сомнений. Как только всё успокоится по Выборам у Дяди Сэма, с вирусами и Фин разведками. Пока закупаемся по хорошей цене в ИТ-секторе (MAIL, SBER, YNDX).

Алексей Rex Ты давай это… Полностью в виртуал переходи… Хлеб… туалетная бумага… Шоколадки..

mail… Вот молодца что не сдал бумажку… Станем миллионерами напишем книжку..

Тира,

И Яндекс не сдал)) докупал) который сейчас только что в моменте +5% дал после новости о Тинькофф))

Если Насдак будет следующее время зеленеть, то увидим и МАИЛ по 2550-3150, и Яндекс по 5500-6000 уже этой осенью))

ВК | VK - факторы роста и падения акций

- В начале в 2022 в ВК пришел полностью новый менеджмент из Ростелекома: Владимир Кириенко, Александр Айвазов, Ирина Сиренко, Степан Ковальчук, Инна Походня. (10.02.2022)

- После того как в компанию пришел новый менеджмент в 2022 году, этот менеджмент ни разу не дал ни одного интервью (26.03.2025)

- Долг компании постоянно рос последние годы, что привело компанию к фактическому банкротству. Чтобы его избежать, VK вынуждена была делать допэмиссию 115 млрд руб в 2024 году. То есть размытие доли текущих акционеров почтив 3 раза. (26.03.2025)

- Компания тратит >50 млрд в год по статье "агенты и медиаконтент" не раскрывая деталей этих разорительных расходов (26.03.2025)

- По всем признаком видно, что после смены менеджмента в 2022 году, компания выполняет политические задачи, а не бизнес-задачи в интересах акционеров (26.03.2025)

- Компания "подарила" кому-то свое подразделение MY.GAMES в 2022 году, так и не получив за него деньги. В 2024 VK создала резерв под эту дебиторку 38 млрд рублей. Вероятно, долг по этому приобретению будет погашаться со скоростью 13 млрд руб в год (06.05.2025)

ВК | VK - описание компании

МКПАО ВК (VK)Осенью 2023 года компания переехала с BVI в Калининград.

Акционерный капитал компании разделен на:

👉227,874,940 обыкновенных акций

👉11,500,100 акций класса «А»

Итого уставной капитал состоит из 239,374 млн акций.

Прибыль по обыкновенным акциям и акциям класса А распределяется одинаково.

1 акция класса «А» дает 25 голосов, тогда как 1 обыкновенная акция дает 1 голос

IR: Алина Старостина ir@vk.company

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций