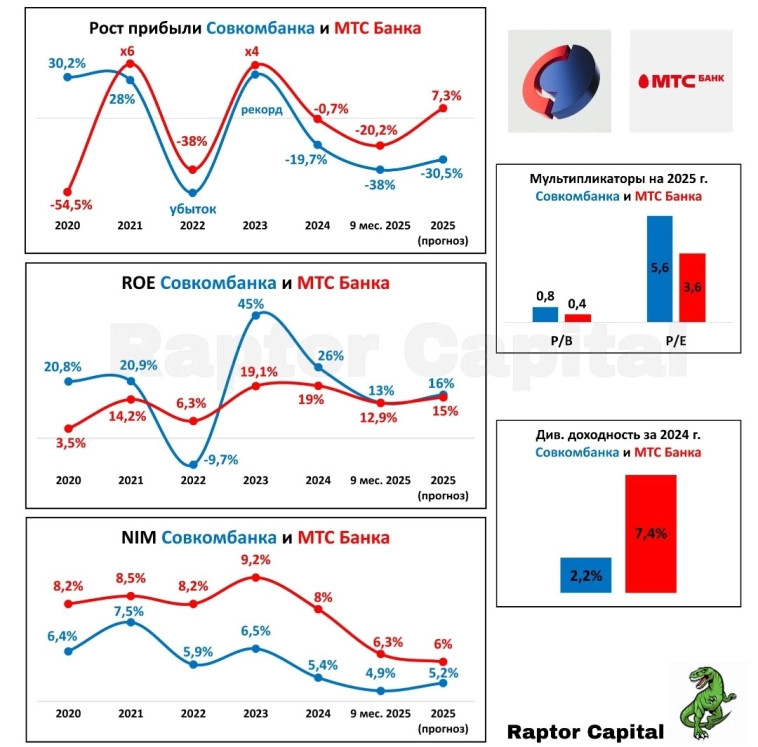

Совкомбанк отчитался за третий квартал и девять месяцев 2025 года — и отчет получился одновременно сложным и обнадеживающим. На длинной дистанции банк пока выглядит слабее прошлогоднего уровня, но динамика последнего квартала показывает разворот в лучшую сторону.

Главная цифра за период — чистая прибыль 35 млрд рублей, что на 38% ниже, чем годом ранее. Для банка, который привык показывать двузначные темпы роста, это ощутимое падение. Но важно понимать контекст: в первом полугодии прибыль падала на 55%, а сейчас темп снижения замедлился почти вдвое. А сам III квартал, напротив, стал сильным — 18 млрд рублей, в 3,6 раза выше II квартала и на уровне прошлогоднего результата. То есть локально банк развернулся вверх.

Выручка растёт устойчиво: на конец сентября она достигла 703 млрд рублей, +4% за квартал и +38% год к году. Процентные доходы ускорились и прибавили 24% за квартал, комиссионные — +15%. Особенно быстро растут направления вне классического банковского бизнеса: страховой блок, платежные сервисы, электронные торговые площадки. Доходы страхового подразделения за 9 месяцев выросли в полтора раза — до 41 млрд рублей.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций