| Число акций ао | 666 млн |

| Номинал ао | 0.004 руб |

| Тикер ао |

|

| Капит-я | 111,2 млрд |

| Выручка | 130,6 млрд |

| EBITDA | -4,1 млрд |

| Прибыль | -20,1 млрд |

| Дивиденд ао | – |

| P/E | -5,5 |

| P/S | 0,9 |

| P/BV | 0,6 |

| EV/EBITDA | -24,6 |

| Див.доход ао | 0,0% |

| Распадская Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Распадская акции

-

⚒️ Распадская (RASP) - актуальный обзор компании и оценка перспектив

⚒️ Распадская (RASP) - актуальный обзор компании и оценка перспектив

▫️ Капитализация: 229 млрд ₽

▫️ Выручка 2021: 154 млрд ₽

▫️ Прибыль 2021: 19 млрд ₽

▫️ EBITDA 2021: 97,6 млрд ₽

▫️ Fwd P/E 2022: 2,5

▫️ P/B: 2,1

▫️ Прогнозные дивиденды 2022: 35%

👉 Много полезной информации здесь: t.me/taurenin/651

👉 98% выручки компании генерируют продажи коксующегося угля. Ключевым акционером компании является EVRAZ plc с долей больше 93%.

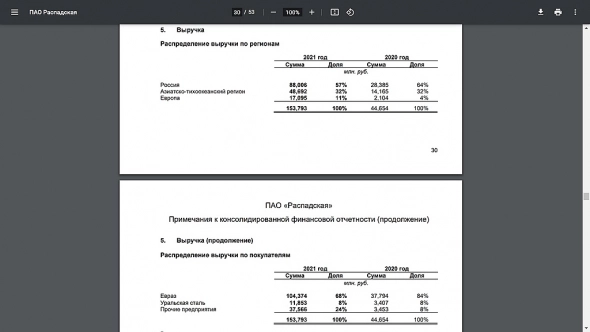

👉География распределения выручки в 2021:

▫️ Россия:₽ 88 млрд (57%)

▫️ Азиатско-тихоокеанский регион: ₽ 48,7 млрд (32%)

▫️ Европа: ₽ 17 млрд (11%)

👉 Дивидендная политика: выплаты не менее 100% от FCF, если Чистый долг/EBITDA < 1. И, не менее 50% от FCF, если Чистый долг/EBITDA > 1.

✅ За 2021г объем добычи угля Распадской увеличился на 13% г/г, а средняя цена реализации выросла на 202% г/г. В 1 квартале 2022г. можно сделать предположение о том, что цены на уголь Распадской продолжили рост так как

Авто-репост. Читать в блоге >>> "Распадская" Решения совета директоров

"Распадская" Решения совета директоров

2. Содержание сообщения

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента:

Общее количество членов Совета директоров Общества: 9

Общее количество членов Совета директоров, принявших участие в заседании: 9

Кворум имеется....

Авто-репост. Читать в блоге >>>

Распадская ($RASP) — идея с потенциалом х2 от текущих?

Компания второй день подряд находится в лидерах падения. Основные причины такой динамики — низкая ликвидность, крепкий рубль (негатив для экспортеров), отсутствие отчетов (непонятно «что с экспортом»).

После введения санкций на материнскую компанию Evraz, которая зарегистрирована в Великобритании, Распадская приняла решение не выплачивать дивиденды за 4кв 2021г. Кроме того, выделение из Evraz также пришлось отменить.

Тем не менее,

▪️отмена дивидендов связана с технической невозможностью их выплаты, то есть временное явление;

▪️дивидендная политика — не менее 100% FCF, если чистый долг/EBITDA составляет менее 1.0х (текущий чистый долг = 0);

▪️расчетный дивиденд за 2022г даже с учетом укрепления рубля и вероятного падения объемов экспорта может составить не менее 80 — 100 руб. (~24% к текущей цене)

▪️EV/EBITDA (текущая) ~2.80x, форвардная ~1.5x — самая дешевая компания в сектореЖдем 500-600 руб. в течение 1 года.

Разбор техники смотрите по ссылке.

Авто-репост. Читать в блоге >>>

InveStory, Если расчётный дивиденд за 2022 год 80-100 руб то стоимость бумаги грубо 800-1000 руб должна быть. Откуда только у Вас эти данные? Ведь первый квартал скорей всего провальный. ( Вы же не думаете, что они получили гигантскую прибыль и решили скрыть) Если по результатам второго кв дадут дивов 25-30 руб, тогда цена будет 500-600 никто не сомневается, но вот дадут ли такие дивы? Распадская ($RASP) - идея с потенциалом х2 от текущих?

Распадская ($RASP) - идея с потенциалом х2 от текущих?Компания второй день подряд находится в лидерах падения. Основные причины такой динамики — низкая ликвидность, крепкий рубль (негатив для экспортеров), отсутствие отчетов (непонятно «что с экспортом»).

После введения санкций на материнскую компанию Evraz, которая зарегистрирована в Великобритании, Распадская приняла решение не выплачивать дивиденды за 4кв 2021г. Кроме того, выделение из Evraz также пришлось отменить.

Тем не менее,

▪️отмена дивидендов связана с технической невозможностью их выплаты, то есть временное явление;

▪️дивидендная политика — не менее 100% FCF, если чистый долг/EBITDA составляет менее 1.0х (текущий чистый долг = 0);

▪️расчетный дивиденд за 2022г даже с учетом укрепления рубля и вероятного падения объемов экспорта может составить не менее 80 — 100 руб. (~24% к текущей цене)

▪️EV/EBITDA (текущая) ~2.80x, форвардная ~1.5x — самая дешевая компания в сектореЖдем 500-600 руб. в течение 1 года.

Разбор техники смотрите по ссылке.

Авто-репост. Читать в блоге >>> "Распадская" Проведение заседания совета директоров и его повестка дня

"Распадская" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 24....

Авто-репост. Читать в блоге >>> Спасибо! одна цифирь очень нужная 11 % в Европу. Я для себя просто 46 на 2 поделил. Если выручка упадёт на 11 % то это терпимо. В реале наверное меньше Венгрия как я понял будет покупать наверное А какой то мизер перераспределят в Азию.

Спасибо! одна цифирь очень нужная 11 % в Европу. Я для себя просто 46 на 2 поделил. Если выручка упадёт на 11 % то это терпимо. В реале наверное меньше Венгрия как я понял будет покупать наверное А какой то мизер перераспределят в Азию.

Может кто разбирался и в курсе?.. В общем смотрю показатели распадской за 2021 просто прекрасные. За 1 кв 2022 скорее всего паршивые. 46 % продукции толкала за рубеж. В страны Восточной европы и Юго восточной азии. А сколько именно было продано в Восточную Европу? Я так понял это направление будет закрыто? А увеличить поставки в Азию проблема как я понял даже не в том, что нет или не будет новых контрактов, а в ограничений пропускной способности наших ЖД дорог в том направлении. То есть по любому продажи снизятся существенно, но на сколько? Да и стоит ли её добирать ведь такое положение может быть очень надолго? Покупателей в теории можно найти новых, а пропускную способность жд в момент не увеличить.

Потеряев А.А.,

Вот на этих рисках, т.е. так называемых «неизвестных» и происходит инвестирование. Потому-то акции — это рисковые инструменты. =-)

В этом вопросе только вы сами и решаете каковы шансы того или иного сценария, исходя из своих личных убеждений совершаете инвестицию. =)

Иван Донских, Я больше интересовался сколько они продавали в восточную европу. Где-то наверняка есть эти цифры. Просто с наскоку не удалось найти.

Потеряев А.А.,

Должны будете, ради вас нашёл =)

Может кто разбирался и в курсе?.. В общем смотрю показатели распадской за 2021 просто прекрасные. За 1 кв 2022 скорее всего паршивые. 46 % продукции толкала за рубеж. В страны Восточной европы и Юго восточной азии. А сколько именно было продано в Восточную Европу? Я так понял это направление будет закрыто? А увеличить поставки в Азию проблема как я понял даже не в том, что нет или не будет новых контрактов, а в ограничений пропускной способности наших ЖД дорог в том направлении. То есть по любому продажи снизятся существенно, но на сколько? Да и стоит ли её добирать ведь такое положение может быть очень надолго? Покупателей в теории можно найти новых, а пропускную способность жд в момент не увеличить.

Потеряев А.А.,

Вот на этих рисках, т.е. так называемых «неизвестных» и происходит инвестирование. Потому-то акции — это рисковые инструменты. =-)

В этом вопросе только вы сами и решаете каковы шансы того или иного сценария, исходя из своих личных убеждений совершаете инвестицию. =)

Иван Донских, Я больше интересовался сколько они продавали в восточную европу. Где-то наверняка есть эти цифры. Просто с наскоку не удалось найти.

Потеряев А.А.,

В годовом отчёте все четко расписано по сегментам и легко/быстро находится.

Может кто разбирался и в курсе?.. В общем смотрю показатели распадской за 2021 просто прекрасные. За 1 кв 2022 скорее всего паршивые. 46 % продукции толкала за рубеж. В страны Восточной европы и Юго восточной азии. А сколько именно было продано в Восточную Европу? Я так понял это направление будет закрыто? А увеличить поставки в Азию проблема как я понял даже не в том, что нет или не будет новых контрактов, а в ограничений пропускной способности наших ЖД дорог в том направлении. То есть по любому продажи снизятся существенно, но на сколько? Да и стоит ли её добирать ведь такое положение может быть очень надолго? Покупателей в теории можно найти новых, а пропускную способность жд в момент не увеличить.

Потеряев А.А.,

Вот на этих рисках, т.е. так называемых «неизвестных» и происходит инвестирование. Потому-то акции — это рисковые инструменты. =-)

В этом вопросе только вы сами и решаете каковы шансы того или иного сценария, исходя из своих личных убеждений совершаете инвестицию. =)

Иван Донских, Я больше интересовался сколько они продавали в восточную европу. Где-то наверняка есть эти цифры. Просто с наскоку не удалось найти.

Может кто разбирался и в курсе?.. В общем смотрю показатели распадской за 2021 просто прекрасные. За 1 кв 2022 скорее всего паршивые. 46 % продукции толкала за рубеж. В страны Восточной европы и Юго восточной азии. А сколько именно было продано в Восточную Европу? Я так понял это направление будет закрыто? А увеличить поставки в Азию проблема как я понял даже не в том, что нет или не будет новых контрактов, а в ограничений пропускной способности наших ЖД дорог в том направлении. То есть по любому продажи снизятся существенно, но на сколько? Да и стоит ли её добирать ведь такое положение может быть очень надолго? Покупателей в теории можно найти новых, а пропускную способность жд в момент не увеличить.

Потеряев А.А.,

Вот на этих рисках, т.е. так называемых «неизвестных» и происходит инвестирование. Потому-то акции — это рисковые инструменты. =-)

В этом вопросе только вы сами и решаете каковы шансы того или иного сценария, исходя из своих личных убеждений совершаете инвестицию. =) Может кто разбирался и в курсе?.. В общем смотрю показатели распадской за 2021 просто прекрасные. За 1 кв 2022 скорее всего паршивые. 46 % продукции толкала за рубеж. В страны Восточной европы и Юго восточной азии. А сколько именно было продано в Восточную Европу? Я так понял это направление будет закрыто? А увеличить поставки в Азию проблема как я понял даже не в том, что нет или не будет новых контрактов, а в ограничений пропускной способности наших ЖД дорог в том направлении. То есть по любому продажи снизятся существенно, но на сколько? Да и стоит ли её добирать ведь такое положение может быть очень надолго? Покупателей в теории можно найти новых, а пропускную способность жд в момент не увеличить.

Может кто разбирался и в курсе?.. В общем смотрю показатели распадской за 2021 просто прекрасные. За 1 кв 2022 скорее всего паршивые. 46 % продукции толкала за рубеж. В страны Восточной европы и Юго восточной азии. А сколько именно было продано в Восточную Европу? Я так понял это направление будет закрыто? А увеличить поставки в Азию проблема как я понял даже не в том, что нет или не будет новых контрактов, а в ограничений пропускной способности наших ЖД дорог в том направлении. То есть по любому продажи снизятся существенно, но на сколько? Да и стоит ли её добирать ведь такое положение может быть очень надолго? Покупателей в теории можно найти новых, а пропускную способность жд в момент не увеличить. Коксующийся уголь делается из энергетического? Или они совместно-раздельно добываются?

Коксующийся уголь делается из энергетического? Или они совместно-раздельно добываются?

CEO Aramco: Мир будет использовать больше угля, если энергетический переход пойдет не так

CEO Aramco: Мир будет использовать больше угля, если энергетический переход пойдет не такЕще до украинского кризиса ситуация с энергоснабжением была кризисной. Энергетический переход происходит хаотично, диалог с отраслью отсутствует. Мы не можем ускорить запуск новых нефтяных мощностей. Мы придерживаемся наших целей к 2027 году. В мире сейчас не задействовано всего 2% свободных мощностей

www.reuters.com/business/energy/aramco-ceo-warns-global-oil-crunch-due-lack-investment-2022-05-23

Авто-репост. Читать в блоге >>>

Суд на 30 суток приостановил работы по выемке угля на "Распадской"

Суд на 30 суток приостановил работы по выемке угля на "Распадской"

17 мая сибирское управление Ростехнадзора составило на предприятие протокол о том, что в очистном 5а-7-36(2) забое не обеспечена надежность электроснабжения вентилятора главного проветривания, и там скопился метан в концентрации выше предельно допустимой. Управление попросило суд временно запретить добычу угля в этом забое. Суд согласился.

На шахте «Распадская» из двух забоев остановили один.

Суд ограничил добычу угля на шахте «Распадская» из-за превышений по метану (interfax.ru)

Авто-репост. Читать в блоге >>> RWE сообщает об очень хороших квартальных результатах.

RWE сообщает об очень хороших квартальных результатах.

Essen, 12 May 2022 — RWE AG

— Скорректированный показатель EBITDA за первый квартал 2022 года вырос на 65% до €1,46 млрд.

— Скорректированная чистая прибыль в размере 735 млн евро более чем в два раза больше, чем в предыдущем году.

— Остановка импорта российского угля привела к списанию около 850 млн евро в неоперационном результате.

— Прогноз на 2022 финансовый год подтвержден.

С августа вступит в силу запрет ЕС на импорт угля из России. Правительство Великобритании уже ввело санкции против РЖД с марта. Как компания, которая работает в Великобритании, это означает, что RWE не принимала уголь из России с конца марта. Как следствие, RWE списала свой долгосрочный контракт на поставку российского угля. Это приводит к финансовым потерям в размере около 850 миллионов евро, которые включены в неоперационный результат.

www.rwe.com/en/press/rwe-ag/2022-05-12-rwe-reports-very-good-quarterly-results Мы поддержали угольные санкции против РФ по прямой просьбе Польши — но мы ясно дали понять, что в санкциях была красная черта — Глава МИД Венгрии

Мы поддержали угольные санкции против РФ по прямой просьбе Польши — но мы ясно дали понять, что в санкциях была красная черта — Глава МИД Венгрии

Ранее на прошлой неделе послы ЕС не смогли договориться о шестом пакете санкций. На этой неделе пройдет встреча глав МИД стран ЕС. Венгрия хочет получить исключение на эмбарго российской нефти.

Авто-репост. Читать в блоге >>> Распадская – рсбу/ мсфо

Распадская – рсбу/ мсфо

682 858 899 обыкновенных акций

www.raspadskaya.ru/investor/Share%20structure/

Капитализация на 04.05.2022г: 270,617 млрд руб

Общий долг на 31.12.2019г: 3,775 млрд руб/ мсфо 26,021 млрд руб

Общий долг на 31.12.2020г: 73,018 млрд руб/ мсфо 122,778 млрд руб

Общий долг на 31.12.2021г: 56,923 млрд руб/ мсфо 104,189 млрд руб

Общий долг на 31.03.2022г: 41,322 млрд руб

Выручка 2019г: 20,768 млрд руб/ мсфо 64,641 млрд руб

Выручка 1 кв 2020г: 3,481 млрд руб

Выручка 6 мес 2020г: 6,276 млрд руб/ мсфо 23,202 млрд руб

Выручка 9 мес 2020г: 7,651 млрд руб

Выручка 2020г: 10,774 млрд руб/ мсфо 44,654 млрд руб

Выручка 1 кв 2021г: 3,460 млрд руб

Выручка 6 мес 2021г: 5,670 млрд руб/ мсфо 50,727 млрд руб

Выручка 9 мес 2021г: 8,509 млрд руб

Выручка 2021г: 22,176 млрд руб/ мсфо 153,793 млрд руб

Выручка 1 кв 2022г: 11,956 млрд руб

Прибыль 2018г: 11,837 млрд руб/ Прибыль мсфо 27,962 млрд руб

Прибыль 1 кв 2019г: 5,748 млрд руб

Прибыль 6 мес 2019г: 8,177 млрд руб/ Прибыль мсфо 13,851 млрд руб

Прибыль 9 мес 2019г: 9,035 млрд руб

Прибыль 2019г: 9,723 млрд руб/ Прибыль мсфо 13,664 млрд руб

Прибыль 1 кв 2020г: 726,61 млн руб

Прибыль 6 мес 2020г: 1,331 млрд руб/ Прибыль мсфо 7,341 млрд руб

Прибыль 9 мес 2020г: 779,49 млн руб

Прибыль 2020г: 1,474 млрд руб/ Прибыль мсфо 12,743 млрд руб

Прибыль 1 кв 2021г: 19,834 млрд руб

Прибыль 6 мес 2021г: 26,142 млрд руб/ Прибыль мсфо 13,447 млрд руб

Прибыль 9 мес 2021г: 43,013 млрд руб

Прибыль 2021г: 62,096 млрд руб/ Прибыль мсфо 63,866 млрд руб

Прибыль 1 кв 2022г: 17,241 млрд руб

www.raspadskaya.ru/investor/statements/

Распадская – Дивидендная история

Период ** Объявление * Реестр дата * Дивиденды

2021 год ** 23.03.2022 ** дивиденды не выплачивать

9 м 2021 ** 24.11.2021 ** 18.01.2020 * 28,00 руб

6 м 2021 ** 19.08.2021 ** 04.10.2021 * 23,00 руб

2020 год ** 29.03.2021 ** 07.06.2021 * 5,70 руб

6 м 2020 ** 20.08.2020 ** 15.10.2020 * 2,70 руб

2019 год ** 19.03.2020 ** 08.06.2020 * 2,83 руб

6 м 2019 ** 28.08.2019 ** 20.10.2019 * 2,50 руб

www.e-disclosure.ru/portal/company.aspx?id=942&attempt=1

"Распадская" Решения совета директоров

"Распадская" Решения совета директоров

2. Содержание сообщения

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента:

Общее количество членов Совета директоров Общества: 9

Общее количество членов Совета директоров, принявших участие в заседании: 9

Кворум имеется....

Авто-репост. Читать в блоге >>> Решение Распадской по дивидендам связано с экономической неопределенностью - Атон

Решение Распадской по дивидендам связано с экономической неопределенностью - Атон

Распадская решила не выплачивать дивиденды за 2021

Как сообщает Коммерсант со ссылкой на компанию, акционеры Распадской приняли решение не выплачивать дивиденды за 2021. Дивидендная политика компании предусматривает выплаты в размере не менее 100% FCF при соотношении чистый долг/EBITDA ниже 1.0 и не менее 50% FCF, если оно больше 1.0. Финальные дивиденды за 2021 могли бы составить примерно 17 руб. на акцию (с доходностью 4.2%) — таким образом, суммарно компания, по нашим приблизительным расчетам, могла бы выплатить около 68 руб./акцию (с доходностью 16.8%).

Ранее совет директоров Распадской рекомендовал не выплачивать финальные дивиденды, поэтому новость не стала неожиданностью для рынка. На наш взгляд, данное решение было принято ввиду экономической неопределенности на фоне украинского кризиса.

Атон

Авто-репост. Читать в блоге >>>

Распадская не будет выплачивать дивиденды по итогам 2021 года

На годовом общем собрании акционеров «Распадской» было принято решение не объявлять и не выплачивать дивиденды по результатам 2021 отчетного года. Об этом сообщается на сайте раскрытия корпоративной информации.

На собрании акционеров также было принято решение утвердить годовой отчет компании по итогам 2021 года. На прошлой неделе «Распадская» сообщила об отмене публикации операционных результатов за первый квартал 2022 года

www.e-disclosure.ru/portal/event.aspx?EventId=E0tT0w1nKUiqlncvWzT4Mg-B-B&attempt=1

Авто-репост. Читать в блоге >>>

Все Верно, да и член с ней Распадская не будет выплачивать дивиденды по итогам 2021 года

Распадская не будет выплачивать дивиденды по итогам 2021 года

На годовом общем собрании акционеров «Распадской» было принято решение не объявлять и не выплачивать дивиденды по результатам 2021 отчетного года. Об этом сообщается на сайте раскрытия корпоративной информации.

На собрании акционеров также было принято решение утвердить годовой отчет компании по итогам 2021 года. На прошлой неделе «Распадская» сообщила об отмене публикации операционных результатов за первый квартал 2022 года

www.e-disclosure.ru/portal/event.aspx?EventId=E0tT0w1nKUiqlncvWzT4Mg-B-B&attempt=1

Авто-репост. Читать в блоге >>>

сегодня ожидаем: внеочередное собрание акционеров

см. календарь по акциям

Амиран, Кого, кого собрание? "Распадская" Решения общих собраний участников (акционеров)

"Распадская" Решения общих собраний участников (акционеров)

2. Содержание сообщения

2.1. Вид общего собрания участников (акционеров) эмитента: годовое (очередное);

2.2. Форма проведения общего собрания участников (акционеров) эмитента: заочное голосование;

2.3. Дата, место, время проведения общего собрания участников (акционеров) эмитента:

Дата проведения собрания (дата окончания приема бюллетеней для голосования): 29 апреля 2022г....

Авто-репост. Читать в блоге >>>

Распадская - факторы роста и падения акций

- Возможное возобновление выплаты дивидендов вместе с высокими финансовыми результатами могут дать высокую дивидендную доходность. (02.07.2022)

- Дешевые мультипликаторы (20.10.2023)

- Основной акционер близок по доле к моменту возможного делистинга (02.07.2022)

- Компания приостановила выплаты дивидендов в 2022 году. (02.07.2022)

- Отказ от выделения из структуры Евраза (02.07.2022)

- Основной акционер Evraz - британская компания с акционерами под санкциями. Пока она не решит свои проблемы с переездом из недружественной юрисдикции, то, вероятно, дивидендов в Распадской мы не увидим. (30.01.2023)

- Технологические риски, у Роспотребнадзора бывают жалобы после которых приостанавливают работу. (20.10.2023)

- Трудности с логистикой из-за загруженности жд (20.10.2023)

Распадская - описание компании

Публичное акционерное общество «Распадская», созданное в 1973 году, на сегодняшний день является одной из крупнейших угольных компаний России. Добывает коксующийся уголь.

Ориентир экспортной цены Распада является hard coking coal (FOB Australia)

Фьючерс: www.cmegroup.com/trading/energy/coal/fob-australia-premium-hard-coking-coal-tsi.html

Данные: https://www.argusmedia.com/metals-platform/price/assessment/coking-coal-premium-hard-fob-australia-low-vol-swaps-month-1-PA00152330601

Внутренняя цена: https://spimex.com/markets/energo/indexes/territorial/ (Индекс OTID, марка OOGJ)

Фьючерс на Сингапурской бирже, с поставкой Китай: https://ru.tradingview.com/symbols/SGX-CCF1!/

Фьючерс на Сингапурской бирже, с поставкой Австралия: https://ru.tradingview.com/symbols/SGX-ACF1!/

ПАО «Распадская» – единый производственно-территориальный комплекс по добыче и обогащению угля, расположенный в Кемеровской области Российской Федерации. ПАО «Распадская» имеет лицензии на ведение горных работ на территории обширного угольного месторождения к юго-западу от Томусинского участка Кузнецкого угольного бассейна, который обеспечивает три четверти добычи коксующегося угля в России.

http://www.raspadskaya.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций