Максим Лебедев, Удивительно, что есть еще люди на бирже кто верит в Мечел. Удивительно!!!

Dobryak, Лох не мамонт! Не вымрет…

| Число акций ао | 416 млн |

| Число акций ап | 139 млн |

| Номинал ао | 10 руб |

| Номинал ап | 10 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 41,0 млрд |

| Выручка | 333,8 млрд |

| EBITDA | 28,8 млрд |

| Прибыль | -60,9 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | -0,7 |

| P/S | 0,1 |

| P/BV | -0,3 |

| EV/EBITDA | 9,3 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Мечел Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Стоимость российского энергетического угля в Китае в первой неделе ноября поднялась до $101–102 за тонну CFR, превысив цены на традиционно премиальном рынке Южной Кореи примерно на 7%. Партии угля калорийностью 6000 ккал/кг доходили до $104–105 CFR. Рост котировок поддерживается началом отопительного сезона, накоплением запасов ТЭС и ограниченным предложением.

Аналитики NEFT Research отмечают: давление на предложение усиливают экологические проверки в провинции Шэньси и жесткое регулирование добычи во Внутренней Монголии. На российском побережье Дальнего Востока цена угля 5500 ккал выросла на 4,5%, до $80,4 FOB, а рентабельность экспорта поднялась на 11,9–17,5%, до 2,24–2,78 тыс. руб. с тонны.

На рынке Южной Кореи ситуация противоположная: цены снижаются из-за избытка предложения и демпинга колумбийских поставщиков. Кроме того, на фоне санкционных рисков сохраняется негласный лимит на закупки российского угля, что ограничивает спрос.

Однако темпы роста цен в Китае уже замедляются.

Заместитель министра энергетики Дмитрий Исламов, выступая в октябре на Российской энергетической неделе, сказал: «С 2000 года в угольной отрасли было четыре цикла роста и падения цен. Сейчас мы находимся в нижней части этой кривой. И, по всем законам, дальше цены будут расти — это мнение экспертов. Но мы понимаем, что рост не будет значительным.»Опрошенные Forbes эксперты менее оптимистичны.

сдал пока Мечела, надеюсь добрать ниже.

Экспорт российского угля в октябре снизился на 1% к сентябрю, составив 17,3 млн тонн, но увеличился на 10% год к году. По итогам января—октября 2025 года поставки достигли 169,9 млн тонн, что на 3,6% выше показателя прошлого года. Снижение экспорта этой осенью гораздо мягче, чем резкое падение 2024 года, благодаря укреплению ценовой конъюнктуры, прежде всего на Дальнем Востоке.

Котировки на энергетический уголь (6000 ккал) в дальневосточных портах к концу октября поднялись до $85 за тонну (FOB) — на $4–5 выше начала месяца и на $8–9 выше начала сентября. Стоимость российского коксующегося угля выросла до $165,9 за тонну (FOB), впервые превысив уровень 2024 года.

Поставки в Китай в октябре составили 7,6 млн тонн, снизившись на 4% к сентябрю и на 10,6% год к году. Это связано с общим падением китайского импорта: минус 9% месяц к месяцу и минус 10% год к году, до 42 млн тонн. Экспорт в Южную Корею упал на 33%, до 1,7 млн тонн, из-за сезонного снижения потребления и замещения австралийским углём.

Стоимость российского коксующегося угля в портах Дальнего Востока впервые за последнее время превысила прошлогодний уровень. Основные драйверы роста — ограниченное предложение и высокий спрос со стороны сталелитейных компаний Китая. По данным NEFT Research, к 31 октября цена угля на условиях FOB выросла до $165,9 за тонну, что на 5,7% выше, чем неделей ранее, и на 4,8% выше уровня октября прошлого года.

Спрос Китая остается устойчивым: российский премиальный коксующийся уголь PLV подорожал за неделю на 4,5% — до $211 за тонну (CFR). Цена на пылеугольное топливо (PCI) увеличилась на 1,5% — до $135 за тонну. Партнер NEFT Research Александр Котов отмечает, что рост цен поддерживается дефицитом предложения и активностью покупателей из Азии, что усиливает ожидания производителей перед переговорами по поставкам на 2026 год. Дополнительный фактор — рост цен на сталь в Японии и Южной Корее, который привел к увеличению загрузки доменных печей и, соответственно, потребления металлургического угля.

Торги 10 ноября на российских фондовых площадках начались на положительной территории. К 12:00 мск индексы Мосбиржи и РТС росли на 1,18% каждый — до 2597 и 1007 пунктов соответственно. Индекс голубых фишек прибавил 1,2%.

В лидеры роста вышли Мечел (ап: +2,63%), МКБ (+2,55%) и ВК (+2,46%) и Банк Санкт-Петербург (ап: +2,37%). В умеренном минусе торговались МГКЛ (-1,19%), Татнефть (-0,25%) и Транснефть (ап: -0,19%).

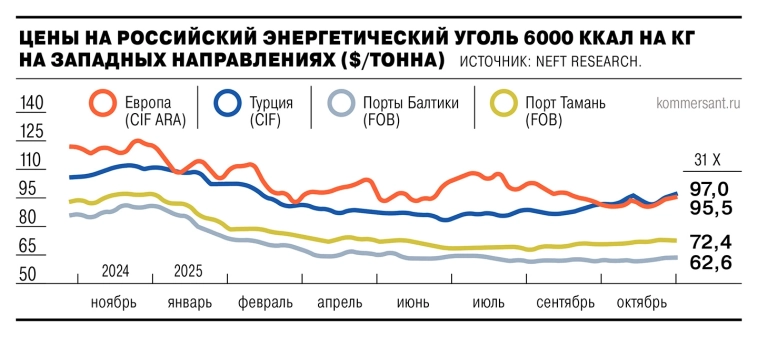

Привилегированные акции Мечела поддержали новости об усилении спроса на российский энергетический уголь на Западе и о росте цены на это сырье категории 6000 ккал/кг в Турции на 1,3%, до $97 за тонну с учетом фрахта, в конце октября.

Покупки в долевых бумагах Банка Санкт-Петербург активизировались на сообщении о приобретении 55 тыс. его голосующих акций.

Арбитражный суд Москвы удовлетворил иск Транснефти к Euroclear Bank на сумму $85 млн. Детали слушаний неизвестны, поскольку они проходили в закрытом режиме. В качестве третьих лиц в процессе участвовали Газпромбанк и Национальный расчетный депозитарий.

#MTLR #Мечел

📊На Д1 цена движется в нисходящем тренде, строит 3 волну Эллиотта из 5.

Третья волна самая длинная, я ожидаю, что ее окончанием может стать уровень 53 р.

📈На 2ч строит сужающийся треугольник.

Цена движется внутри треугольника. Нижняя стенка в данное время 66,90, верхняя стенка 67,70. Отработка треугольника 71,40.

При пробое верхней стенки и закреплении выше, фигура будет подтверждена.

Можно будет присмотреться к лонгу, но не забываем, что в данной ситуации это контртренд, фигура может не отработаться.

Не является индивидуальной инвестиционной рекомендацией.

В конце октября спрос на российский энергетический уголь начал уверенно расти на западных направлениях, прежде всего в Турции. Коммунальные компании страны активно формируют запасы к зимнему периоду — как на четвертый квартал 2025 года, так и на начало 2026-го. По данным NEFT Research, цена угля калорийностью 6000 ккал/кг в Турции увеличилась за неделю на 1,3% и достигла $97 за тонну на условиях CFR. В порту Тамань котировки выросли до $72,4 за тонну FOB.

Турецкий рынок сегодня аналитики называют наиболее перспективным: за январь—август 2025 года Турция увеличила импорт российского угля на 34%, до 21,3 млн тонн. Рост потребления в энергетике страны и стабильная загрузка коммунальных предприятий поддерживают высокий спрос. В Европе также наблюдается предзимнее увеличение потребления — котировки на базе CIF ARA выросли до $95,5 за тонну. Прямые продажи в ЕС невозможны из-за санкций, однако поставки продолжаются через посредников.

На азиатских направлениях ситуация иная.

ОАО «Мечел», основанное в 2003 году, является одной из ведущих мировых компаний в горнодобывающей и металлургической отраслях. В компанию входят производственные предприятия в 11 регионах России, а также в Литве и Украине.

http://www.mechel.ru/shareholders/

«Мечел» объединяет более 20 промышленных предприятий. Это производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии. Все предприятия работают в единой производственной цепочке: от сырья до продукции с высокой добавленной стоимостью. В состав холдинга также входят три торговых порта, собственные транспортные операторы, сбытовые и сервисные сети. Продукция «Мечела» реализуется на российском и зарубежных рынках.

«Мечел» входит в пятерку мировых производителей коксующегося угля* и находится в числе мировых лидеров по объему производства концентрата коксующегося угля. Компания занимает третье место в России по общей добыче углей и контролирует более четверти мощностей по обогащению коксующегося угля в стране. «Мечел» также занимает второе место в России по производству сортового проката, является крупнейшим и наиболее многопрофильным производителем специальных сталей и сплавов в России.

«Мечел» располагает крупнейшей в России и одной из крупнейших в Европе металлосервисной и торговой сетью «Мечел Сервис Глобал», которая насчитывает около 80 подразделений, в том числе более 30 сервисных центров. В состав «Мечел Сервис Глобал» входят российская компания, дочерние компании в странах СНГ, Западной и Восточной Европе.

«Мечел» – первая и единственная в России, Центральной и Восточной Европе горнодобывающая и металлургическая компания, разместившая свои акции на Нью-Йоркской фондовой бирже. С 2004 года АДР на обыкновенные акции компании торгуются на крупнейшей американской площадке. С мая 2010 года на Нью-Йоркской фондовой бирже также торгуются АДР на привилегированные акции ОАО «Мечел».

* без учета китайских производителей