Лукойл опубликовал операционные результаты за 2К17

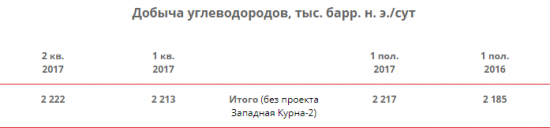

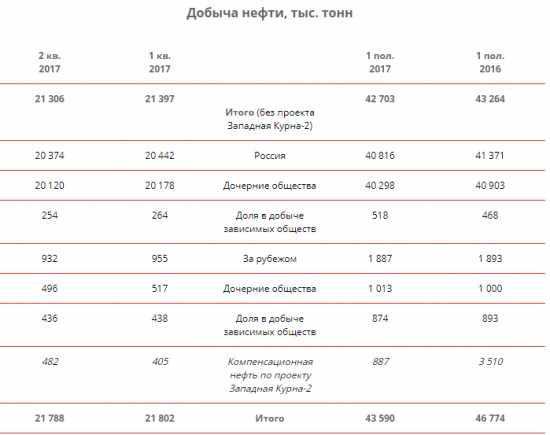

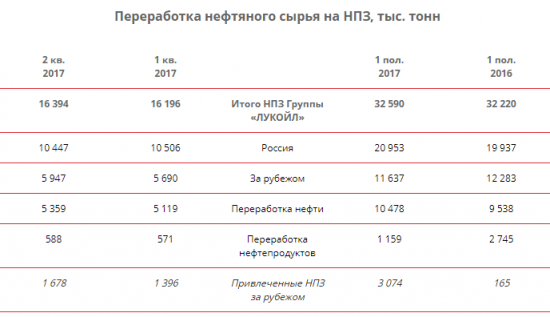

Компания увеличила производство углеводородов в 2К17 на 0,4% кв/кв до уровня 2,222 тыс б.н.э. / сут. (без учета разрабатываемого в Ираке месторождения Западная Курна-2). Рост производства был вызван увеличением добычи нефти на новых ключевых гринфилдах — месторождении им. Филановского в Каспийском море и Пякяхинском месторождении в Западной Сибири: +25,8% и +11,7% кв/кв соответственно. Тем временем совокупный объем добычи нефти снизился кв/кв вследствие продленного соглашения о сокращении добычи между странами-участницами ОПЕК и другими странами-экспортерами нефти, в том числе российскими компаниями. ЛУКОЙЛ показал довольно сильное увеличение в добыче газа кв/кв, несмотря на то, что 2К17 считается сезонно слабым: рост на 7,6% до уровня 7,0 млрд куб. м. Это было вызвано ростом добычи газа на Пякяхинском месторождении в связи с запуском газового промысла на объекте, а также развитием газовых проектов в Узбекистане (месторождение Гиссар). Объемы переработки нефтяного сырья выросли на 1,2% кв/кв в результате увеличения загрузки НПЗ компании. Основным фактором увеличения стал рост степени загрузки НПЗ в Плоешти в Румынии после проведения ремонтных работ в 1К17, что позволило компенсировать небольшое снижение объемов переработки на российских заводах.

Результаты выглядят сильными, но в основном соответствуют ожиданиям. На следующей неделе мы ожидаем публикации финансовых результатов ЛУКОЙЛА за 2К17 по МСФО (наши прогнозы по результатам последуют позднее).АТОН

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций