Ольга Тимченко, всё по плану)

Ded_Badun, у тебя другой план

Ольга Тимченко,

------------------------------

Пишу правду на bytopic.ru. Присутствую в telegram. Инвестирую в активы, растущие в золоте.

Сбербанк сообщил, что с начала 2024 года его клиенты вложили 78,4 млрд рублей в золото и 5,4 млрд рублей в серебро. Общий объем приобретенных клиентами банка драгоценных металлов составил 77,4 тонны, из которых 15% пришлось на слитки.

Ссылка на пост

Аналитики Альфа-Инвестиций делятся прогнозами для российской экономики и отдельных отраслей, рассказывают об актуальных трендах и выделяют наиболее привлекательные активы. Собрали главное об основных рынках.

ВВП страны уже не будет расти прежними темпами. Скорость роста экономики замедлится с 4 до 1,5% при сохранении высокого уровня ключевой ставки и плавном ослаблении рубля. Аналитики Альфа-Инвестиций ожидают в 2025 году среднегодовой курс рубля около 105 руб./$ и 14 руб./юань. Снижение ключевой ставки возможно не ранее второго полугодия, но и к концу года она вряд ли уйдёт ниже 20%. Быстрого снижения ключевой ставки, как это было в 2015 и 2022 годах, на этот раз не будет.

Рынок акций, потерявший в 2024 году свыше 20% из-за перетока средств инвесторов на долговой рынок, в 2025 году даст редкую возможность для выгодных долгосрочных вложений. Цикл повышения ставки в 2025 году завершится, и спрос на качественные акции вырастет.

Аналитики Альфа-Инвестиций ожидают роста Индекса МосБиржи до 3150–3350 пунктов к концу года.

Отскок ожидаю от 2660-2650...

2660 пробитие и тест, говорят о дальнейшем погружении…

2660-2650 как бы канал, где определят направление.

Мысл...

Аналитики Альфа-Инвестиций представили инвестиционную стратегию на 2025 год. В ней они делятся прогнозами для российской экономики и отдельных отраслей, рассказывают об актуальных трендах и выделяют наиболее привлекательные активы. В этом материале — наш взгляд на рынок золота.

Это был лучший год для инвестиций в золото за целое десятилетие. С января по декабрь металл суммарно подорожал почти на 30% в долларах и более чем на 45% в рублях. Что с ним будет в следующем 2025 году?

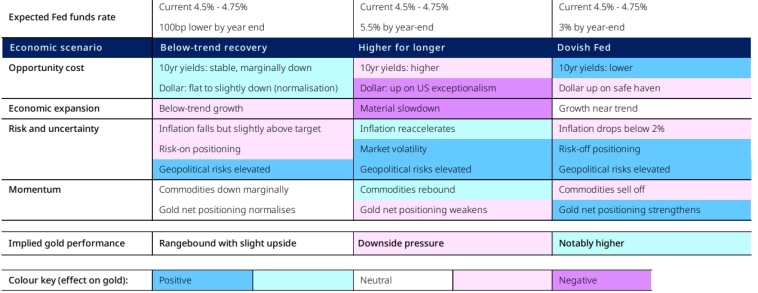

Американская ФРС снижает ключевую ставку с осени 2024 года. Вслед за ней снижаются доходности самых надёжных долларовых инструментов — облигаций Минфина США. И это заставляет инвесторов искать альтернативу.

На конец 2024 года при ключевой ставке 4,5% ставки по 10-летним облигациям США колеблются около этого же уровня. Согласно консенсусу, к декабрю 2025 года они упадут в район 3,75–4% при инфляции не ниже 2%.

При любых сценариях — рост дефицита бюджета США, торговые войны с другими странами, ускорение роста экономики — доллар ожидаемо будет слабеть против мировой корзины, и золото на этом фоне выглядит оптимальной защитой.