Но, я в основном по акциям, там дивиденды. Допустим после 16 июля, по Акциям Алроса, мало того, что я заработаю на взлете акций в предвкушении дивов, еще и 50 000 прилетит в качестве дивов.

PavlodarInvest,

Не очень люблю это....

Купил когда-то, когда стоили 8 рублей за штуку, акции «Системы»… Если честно, даже не знаю, сколько они стоят сейчас. Менеджеру сказал, чтобы раньше, чем по 60 меня даже не беспокоил. Не звонит, значит не 60....))

Игорь, 31![]()

PavlodarInvest,

Система?

Долго… Очень долго....

Но… Первый сброс на 60 буду делать....

Второй на 100.....

Третий… Примерно на 1100....))

Пусть лежат....

Они каши не просят…

Игорь, система до боли проста из 90-х, торгуй то, что видишь, треугольники, каналы, алмазы, флаги, вымпелы. Все! Нахрен ничего не нужно больше. Увидел пробитие, купил или продал, натянул сетку Фибоначчи, все, нашел точку выхода, закрылся. ВСЕ! Не надо больше ничего. Никаких волн, никаких объемов, ничего. Что, там ещё есть из новомодного?.. Пришел, увидел, победил!

PavlodarInvest,

))

Когда он стоил 5 баксов… а не сейчас....))

Игорь, это инвестирование, а не трейдинг. Купил и не париться о стпах. Это редкость, соотношение 1 к 1000

PavlodarInvest,

Единственный на смартлабе, кто парится о том, чтобы ВСЕ, кто пишет аналитику, ОБЯЗАТЕЛЬНО указывали КОНКРЕТНО цифры стоп-лосс — это я....

Все ведь, кто давно торгует, прекрасно понимают, что без этого анализ просто пустышка, но… Те, кого затащили сюда при помощи жёсткого маркетинга, этого не знают… Им кажется, что все очень просто… Потом....

98% трейдеров теряют деньги… Кричат, что форекс лохотрон....

А кто виновен? Как раз те, кто не желает, чтобы об этом говорили....

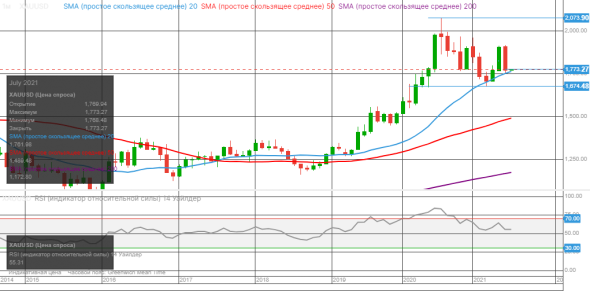

Настоящий анализ ОБЯЗАТЕЛЬНО будет содержать три вещи:

1. Направление и КОНКРЕТНЫЕ цифры входа. (Бай от 1770, например)

2. КОНКРЕТНЫЕ цифры стоп-лосс.(стоп-лосс на 1739, например)

3. КОНКРЕТНЫЕ цифры тейк-профит. (Тейк 1 _ 1800, тейк 2 _ 2000, например)

Тогда и только тогда любые картинки, к которым приложены эти три вещи, можно и нужно рассматривать всерьёз. Даже, если человек был не прав, как я в прошлый раз, те, кто, мало ли, копировали мои действия, увидели, что я был неправ и ответил за это своими деньгами....

Ладно… Пустое это… Случайно я сюда попал… Не знаю, как удалить профиль....

Несколько человек, включая программиста, мне благодарны за что-то, чем я смог им помочь — это уже очень много....