warwisdom

Bloomberg рассказал о беспокойстве российских олигархов по поводу пересмотра приватизации

- 31 марта 2024, 18:36

- |

Russian businesses are seeking guarantees from the Kremlin that they won’t face asset seizures and privatization reviews amid a growing list of cases where assets owned by local tycoons for decades are being nationalized. Russia is seeing more cases of assets owned by local tycoons since the 1990s being nationalized, prompting businesses to seek guarantees from the Kremlin that they won’t face privatization reviews… Prosecutors filed at least 55 cases seeking to nationalize assets since the start of Moscow’s invasion of Ukraine two years ago, – пишет Bloomberg.

Российский Forbes более подробно рассказывает про историю с «Макфа»:

На активы АО «Макфа» наложен арест, Генпрокуратура требует передать их в собственность государства.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 162 )

Рубль не смог укрепиться в налоговый период

- 29 марта 2024, 15:36

- |

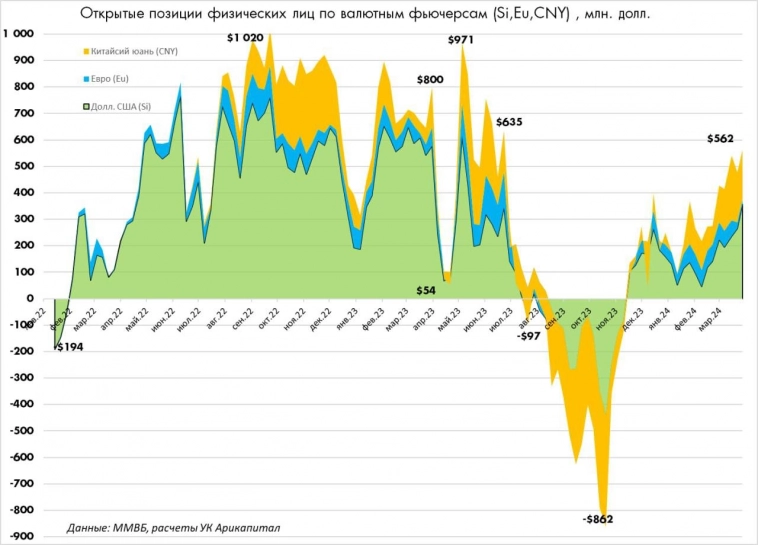

Последняя неделя марта максимально благоприятствовала укреплению российской валюты. Цены на нефть продолжили рост.

Помимо стандартных налогов, 28 марта нефтяники должны были перечислить в бюджет НДД (В марте 2023г. выплата НДД составила 220 млрд. рублей.

Продажи экспортной выручки помогли в последнюю неделю марта рублю укрепиться с 92,80 до 92,50 (по состоянию на 12-30 29/03), что, конечно, не оправдало ожиданий. Мы писали о том, что ждем укрепление в район 87-90 рублей за $.

Почему рубль не укрепляется?

Популярное объяснение — проблемы с прохождением экспортной выручки из-за санкционного давления на банки «дружественных» стран. Об этом много писали в СМИ. В Обзоре рисков Банк России констатировал, что продажа валютной выручки крупнейшими экспортерами в феврале сократилась на 20% с $12,9 до $10,4 млрд.

Но если проблемы с оплатой за российский экспорт были бы временными, то снижение текущего курса рубля не должно было бы затрагивать форвардный валютный курс. Однако курс июньского фьючерса вырос с начала марта с 93,15 до 94,50, даже сильнее чем спот-курс.

( Читать дальше )

BYD, крупнейший китайский и мировой производитель электромобилей, отчитался за 2023 год.

- 27 марта 2024, 14:14

- |

В целом результаты оказались в рамках прогнозов компании, но хуже ожиданий аналитиков. Акции упали на 6%. С начала года снижение акций BYD -5% (Tesla -28%).

BYD остается одной из наших Топ-5 идей на глобальном рынке акций.

То, что сейчас делает компания – это настоящая тихая революция в секторе EV. Весь эффект от снижения цен на батареи, масштабирования производства и роста экспорта направляется на дальнейшее снижение цен.

В январе аналитики Ситибанка заявили, что наиболее популярная модель гибрида от BYD — Qin Plus DM-i на полном 5-летнем цикле владения — на 16% дешевле, чем автомобиль с ДВС. Иными словами, покупка электромобиля больше не зависит от моды и экологической сознательности, а просто выгоднее.

После этого BYD снизил цены на всю линейку электромобилей еще на 5-20%.

26 марта стартовали продажи долгожданной модели Yuan UP со стартовой ценой 96 800 юаней (1 239 000 руб.)

( Читать дальше )

Когда закончится падение ОФЗ?

- 22 марта 2024, 14:11

- |

Сегодняшнее заседание Банка России, как и предыдущее, прошло без изменения ключевой ставки и при сохранении максимально жесткой риторики.

Регулятор сохранил прогноз инфляции по итогам 2024 года на уровне 4-4,5%. С учетом того, что за первые два с половиной месяца цены выросли на 1,66%, чтобы уложиться в диапазон, цены должны расти не более чем на 0,3% в месяц.

Это обуславливает сохранение высоких ставок как можно дольше, ставя под сомнение предыдущий прогноз по снижению ставки до 14% в середине 2024 года.

Отвечая на вопросы CBonds Weekly

1. Насколько падение ОФЗ болезненно для рынка?

Длинные (>=10-лет) ОФЗ — это относительно небольшой сегмент рынка, падение которого не сильно отражается на широком рынке гос. и корпоративных облигаций. Для Минфина длинные ОФЗ даже под 13,5% — наиболее дешевый инструмент заимствования на краткосрочную перспективу, поэтому ведомство вряд ли откажется от новых размещений.

2. Что делать инвесторам? Долгосрочные ОФЗ с доходностью 13,5% остаются непривлекательными. Ближайшая цель — рост до 14%. Инвесторам стоит сохранять защитную позицию: ОФЗ флоутеры, инфляционные линкеры и короткие облигации.

( Читать дальше )

Росту акций не мешает отсутствие новых средств

- 19 марта 2024, 12:04

- |

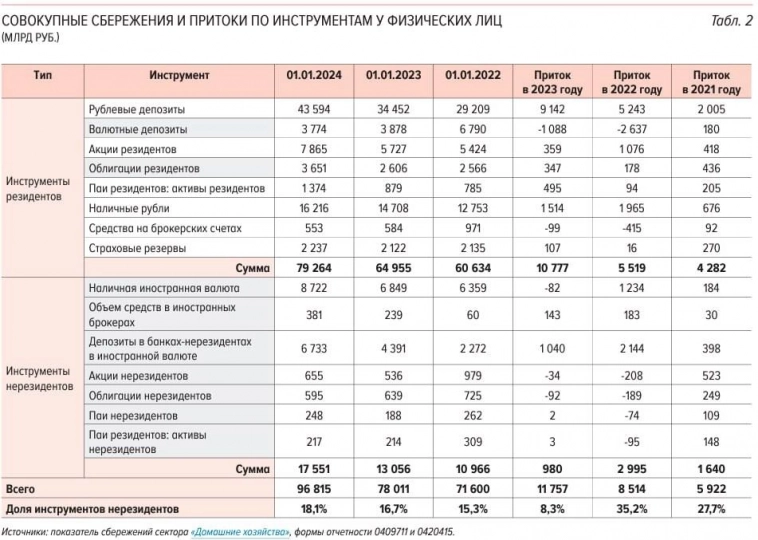

В очередном «Обзоре рисков финансовых рынков» Банк России привел статистику по сбережениям и притокам физических лиц в различные инструменты.

Интересный момент — в 2023 году розничные инвесторы увеличили вложения в акции на минимальные за 3 года 359 млрд. руб., или на 6% от объема. Для сравнения, приток в депозиты оказался в 25 раз больше, +9,1 трлн. рублей!

Судя по всему, поступающие дивиденды физ. лица тоже в основном тратили, а не реинвестировали. Общий объем средств в акциях за 2023 год увеличился на 37% (из которых 6-8% — новые деньги), что существенно меньше прироста индекса Мосбиржи.

Столь низкий приток может объясняться фиксацией прибыли после сильного роста в первом полугодии 2023 года, а также повышением ключевой % ставки.

Еще один источник статистики – Investfunds, показывает, что с января по июль в ПИФы акций шел приток, а с августа по декабрь – отток. В результате за весь 2023 год нетто-приток средств в ПИФы акций составил мизерные 3,6 млрд. рублей или 1% от активов.

( Читать дальше )

Китайские автопроизводители одерживают победу над Tesla

- 18 марта 2024, 17:36

- |

О том, что это действительно так, можно судить по финансовым коэффицентам. Акции Tesla торгуются с P/E 2024 = 50, хотя темпы роста её бизнеса в 2024 сократятся до 12%. Отдельная проблема – постоянное размывание акционеров. Последние несколько лет количество акций в обращении увеличивалось в среднем на 4,3% в год. Недавно Илон Маск заявил совету директоров о том, что хотел бы увеличить свой пакет до, как минимум, блокирующего в качестве вознаграждения за разработки в области AI. Проблема в том, что пока не просматривается, как AI можно монетизировать.

В прошлом году мы писали о том, как западные автоконцерны капитулировали перед китайскими конкурентами на внутреннем рынке. Похоже, что теперь такой же исход наступает уже в глобальном масштабе. BYD и Geely медленно, но верно, отнимают все большую часть мирового рынка. Хотя насыщение спроса на EV коснулось и их, по консенсус-прогнозу Bloomberg, их выручка в 2024 вырастет на 20-25%.

( Читать дальше )

Что будет с фондовым рынком после выборов? Практические советы российским инвесторам.

- 13 марта 2024, 11:57

- |

Рубль

Чаще всего приходится слышать мнение, что рубль поддерживают перед выборами, а, следовательно, сразу после может произойти девальвация. На наш взгляд, это не так.

Курс национальной валюты действительно поддерживается, но это не связано с выборами президента. Во-первых, рубль поддерживается рекордно-высокой реальной процентной ставкой Банка России (годовая инфляция — 7,5%, а ключевая ставка – 16%). Во-вторых, поддержка идет за счет продажи валюты Фонда Национального Благосостояния для финансирования бюджетного дефицита. Мы ожидаем сворачивание этих мер поддержки в конце 2024 года, но в ближайшие месяцы они сохранятся. В марте и апреле российским компаниям предстоит выплатить большой объем налогов. Увеличение продаж валютной выручки может помочь укрепиться рублю до 87-90 за доллар США. 💡На фоне ослабления рубля в облигационных фондах мы перешли от нейтральной к небольшой позиции «owerweight» в рублевых активах.

( Читать дальше )

Индекс S&P 500 Equal weight на этой неделе вырос до исторического максимума.

- 12 марта 2024, 16:54

- |

Почему это важно и чем интересно российским инвесторам?

Основной индекс S&P 500 обновил исторический максимум ещё в декабре и с тех пор устанавливает рекорд за рекордом чуть ли не каждый день. Но динамика S&P 500 в последние годы стала плохим барометром состояния американской экономики и рынка из-за перевеса в нем нескольких высокотехнологических компаний.

S&P 500 Equal weight отличается тем, что каждая акция из топ-500 в индексе имеет равный вес.

Большинство американских акций в 2023 году испытывали давление из-за роста % ставок. В октябре S&P 500 EW уходил в минус с начала года, а по итогам 2023 года, хотя и показал рост на 11%, более чем вдвое проиграл основному индексу S&P 500.

В декабре 2023 года компании, входящие в S&P 500 торговались со средним P/E = 15, дивидендной доходностью = 2,3%, что делало американские акции самыми дешевыми за последние 10 лет, исключая период падения рынка в момент начала коронавирусной эпидемии весной 2020 года.

Поводом для начала роста широкого рынка в декабре 2023 года стало ралли на облигационном рынке на первых признаках подготовки ФРС к смягчению монетарной политики.

( Читать дальше )

Бразильский сценарий для инфляционных ОФЗ?

- 28 февраля 2024, 17:31

- |

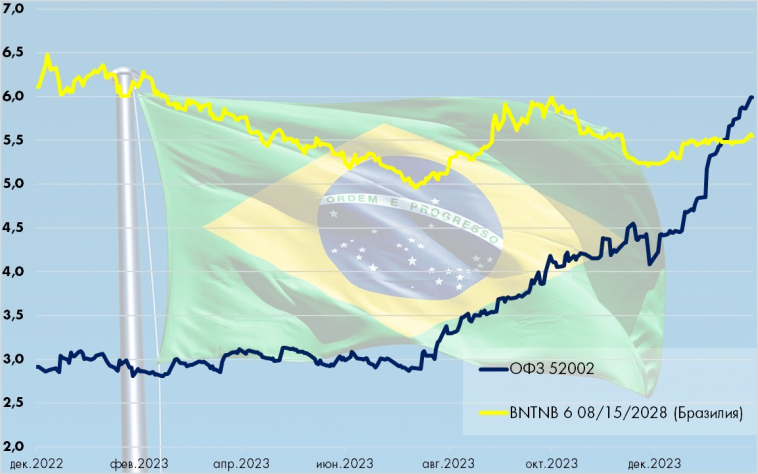

В недавнем интервью зампред ЦБ РФ Алексей Заботкин привел в качестве примера центрального банка, успешно справившегося с инфляцией Банк Бразилии.

Похоже, участников рынка напугала перспектива того, что политика Банка России станет похожей на бразильскую. С начала года котировки выпусков инфляционных ОФЗ снизились на 5-7%, а их реальная доходность выросла до 5,8% годовых, сделав российские ОФЗ-линкеры самыми доходными в мире.

Реальная доходность бразильских и российских 5-летних инфляционных гос. облигаций, Источник: Bloomberg, Cbonds.ru

Реальная доходность бразильских и российских 5-летних инфляционных гос. облигаций, Источник: Bloomberg, Cbonds.ruЧем может быть интересен опыт Бразилии российскому регулятору? Что произойдет с ОФЗ, если монетарная политика в России станет похожей на бразильскую? Какой сценарий выглядит вероятным с нашей точки зрения?

Монетарная политика в Бразилии

Бразильский центральный банк исторически один из самых жестких в мире. Возможно, это обусловлено историческим страхом перед инфляцией, волны которой болезненно прошлись в 90-е годы прошлого века (средняя инфляция в период 1990-1995 гг. составила 1700% в год).

( Читать дальше )

Уоррен Баффетт считает, что рынок стал слишком похож на казино

- 26 февраля 2024, 10:32

- |

Financial news and information can be transmitted around the world faster than ever before. Yet, humans appear just as prone to irrational behavior as they have always been, if not more so, Buffett noted. He observed that while the modern U.S. stock market is larger than it was during Berkshire’s early years, the investors of today are “neither more emotionally stable nor better taught” than when he was young.

“For whatever reasons, markets now exhibit far more casino-like behavior than they did when I was young.

( Читать дальше )

теги блога warwisdom

- apple

- berkshire hathaway

- BYD

- CNYRUB

- exxon mobil

- Hertz

- IMOEX

- microsoft

- p/e

- pfizer

- S&P500

- tesla

- treasuries

- автомобили

- акции

- банк санкт-петербург

- Венесуэла

- втб

- Газпром

- деприватизация

- дефляция в США

- дивиденды

- доллар рубль

- инвестиции в недвижимость

- Индекс МБ

- инфляция в Бразилии

- инфляция в России

- инфляция в США

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Магнит

- МТС-Банк

- нефть

- облигации

- операционные результаты

- ОФЗ

- оффтоп

- Портфель инвестора

- прогноз 2024

- прогноз по акциям

- сбербанк

- Совкомбанк

- ставка ФРС США

- суборды ВТБ

- США

- тинькофф банк

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- фундаментальный анализ

- фьючерс mix

- ЦБ РФ

- экономика США

- электромобили

- Эльвира Набиуллина