warwisdom

Что будет с рублем и валютными облигациями после введения санкций на Московскую биржу? Практические советы российским инвесторам.

- 13 июня 2024, 13:46

- |

Вчера США внесли в санкционный лист (SDN) Московскую биржу и ее структуры НРД и НКЦ. Из-за новых санкций биржа объявила о приостановке с 13 июня биржевых торгов долларом, евро, а также ценными бумагами с расчетами в данных валютах.

Как это повлияет на курс рубля и внутренние валютные облигации?

Рубль

Первая реакция на новость – позитивная. Рубль укрепился к юаню на 2% (с 12,25 до 12,0). По международному курсу CNH/USD = 7,268 это эквивалентно укреплению рубля к доллару до 87,22.

Однако данное укрепление рубля, скорее всего, следствие краткосрочного дисбаланса – экспортеры и Банк России продолжают продавать юаневую экспортную выручку, а импортеры и физические лица, нуждающиеся в западных валютах, пока не наладили новые каналы их приобретения. Когда новые каналы будут налажены, рубль вновь упадет, а доллар и евро, скорее всего, будут котироваться с дополнительной премией к юаню, отражая повышенные трансакционные издержки и меньшую прозрачность.

Валютные облигации

Влияние санкций на замещающие облигации будет зависеть от методики определения валютных курсов ЦБ РФ.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Нефть упала к уровню начала года. Причины и последствия для рынков.

- 05 июня 2024, 09:36

- |

Почему так произошло, что будет дальше, какие последствия для рынков?

Медленное снижение цен в мае перешло в резкое падение после заседания ОПЕК+ на выходных.

Неожиданно для участников рынка нефтедобывающие страны объявили о постепенном отказе от добровольного ограничения добычи на 2,2 млн. баррелей в день, начиная с 4 квартала 2024 года.

Как написал Goldman Sachs в обзоре: «хотя ОПЕК+ всегда стремилась «постепенно вернуть» 2,2 млн./день экстра добровольных сокращений, мы удивлены, что данные страны объявляют сейчас детальный план в контексте недавних сюрпризов по запасам, оказавшимся выше ожиданий».

По мнению американского банка, страны ОПЕК+ хотят задействовать свои простаивающие мощности и анонсируют увеличение добычи заранее, чтобы не поощрять рост добычи за пределами картеля.

( Читать дальше )

Коррекция или конец растущего тренда? Практические советы российским инвесторам.

- 04 июня 2024, 12:15

- |

Что происходит? Что мы думаем о перспективах и что делаем в фондах?

Причины коррекции

Столь сильное падение, на наш взгляд, вызвано не одной, а несколькими причинами.

✔️Во-первых, налоговая реформа становится фактом. Повышение налога на прибыль с 20% до 25% отнимет у акционеров 7% чистой прибыли, что для большинства крупнейших компаний означает стагнацию или даже уменьшение дивидендов за 2025 год. Помимо налога на прибыль Минфин точечно «собирает» дополнительные доходы с самых разных отраслей. Так что только на налоговой реформе акции должны подешеветь на 7-10%.

✔️Второй фактор — возможное повышение ставки ЦБ. 16% при 8% инфляции — самая жесткая монетарная политика среди крупных стран. Мы считаем, что вероятность дальнейшего повышения ниже 50%, и тем не менее, такой сценарий стал активно обсуждаться в последнее время.

Ставка = 17% или 18%, безусловно, сделает акции ещё менее привлекательными и может обусловить дополнительное снижение индекса на 5-10%.

( Читать дальше )

Коррекция на рынке замещающих облигаций. Что будет дальше? Практические советы валютным инвесторам.

- 23 мая 2024, 22:34

- |

Для валютного инвестора, рассчитывающего заработать 6% за год, потерять за месяц на переоценке 3% достаточно болезненно. Как мы проходим коррекцию в фонде внутренних валютных инструментов «Арикапитал – Мировые рынки» и что думаем о перспективах рынка.

Что происходит с рынком замещающих облигаций?

Высокие рублевые процентные ставки начали влиять и на валютный рынок.

Российские компании, по видимому, потеряли надежду на снижение ставки ЦБ и, наконец, обратили внимание на внутренний валютный рынок как более дешевую альтернативу. Активность на первичном рынке достигла максимума с 2022 года. За последний месяц прошло 4 рыночных размещения (Акрон, ЕвроСибЭнерго, Новатэк и Русал). Еще 4 эмитента (ГТЛК, Полюс-Золото, Русал, Фосагро) анонсировали размещения.

Новые выпуски размещаются по более высоким ставкам, ранее выпущенные замещающие облигации падают в цене и растут в доходности.

( Читать дальше )

Акции Газпрома упали до минимума с 2018 года. Пора покупать?

- 21 мая 2024, 17:44

- |

Наше мнение по этому вопросу состоит в следующем:

⚡️Высокая долговая нагрузка, отрицательный денежный поток, необходимость в крупных инвестициях и отсутствие крупных изменений в выручке в текущем 2024 году не позволяет рассчитывать на возобновление дивидендов.

⚡️В 2025 году будут как положительные, так и отрицательные сюрпризы. Экспорт в Китай может вырасти до +20 млрд кубометров (Сила Сибири-1 и дальневосточный трубопровод), плюс увеличится мощности в Среднюю Азию. Но при этом может полностью прекратится транзит через Украину. Это значит, что общая экспортная выручка также принципиально не изменится, а индексация цен на газ будет скорее снова уходить в бюджет.

( Читать дальше )

Насколько ещё может вырасти индекс Мосбиржи? Практические советы инвесторам в российские акции.

- 17 мая 2024, 14:36

- |

С декабря прошлого года мы оставались оптимистами в отношении российских акций.

Результат можно оценить по динамике Фонда «Харизматичные идеи» — с начала года пайщики заработали +23% на фоне полного дохода по индексу Мосбиржи +14%.

В последнее время на рынке растущий тренд явно замедляется. С одной стороны, индекс пробивает очередной максимум и настраивается на дальнейший рост. С другой стороны — абсолютная доходность индекса полной доходности с учетом дивидендов за период с начала сентября 2023 года составляет всего 9% — т.е. практически неотличима от дохода на денежном рынке при значительных просадках.

С момента апрельского поста цены на нефть упали более чем на 10%, а рубль укрепился. ЦБ отложил планы по смягчению монетарной политики. Кроме того, впереди налоговая реформа, грозящая сократить чистую доходность портфельных инвесторов.

Перед нами как управляющими стоит сложная дилемма: как продолжить зарабатывать на рынке акций и при этом сильно не пострадать от возможной коррекции?

( Читать дальше )

Коллапс инфляционных ожиданий - как это может повлиять на рынки?

- 08 мая 2024, 09:06

- |

Почему то СМИ не обратили внимание на самый сильный с 2022 спад инфляционных ожиданий в США.

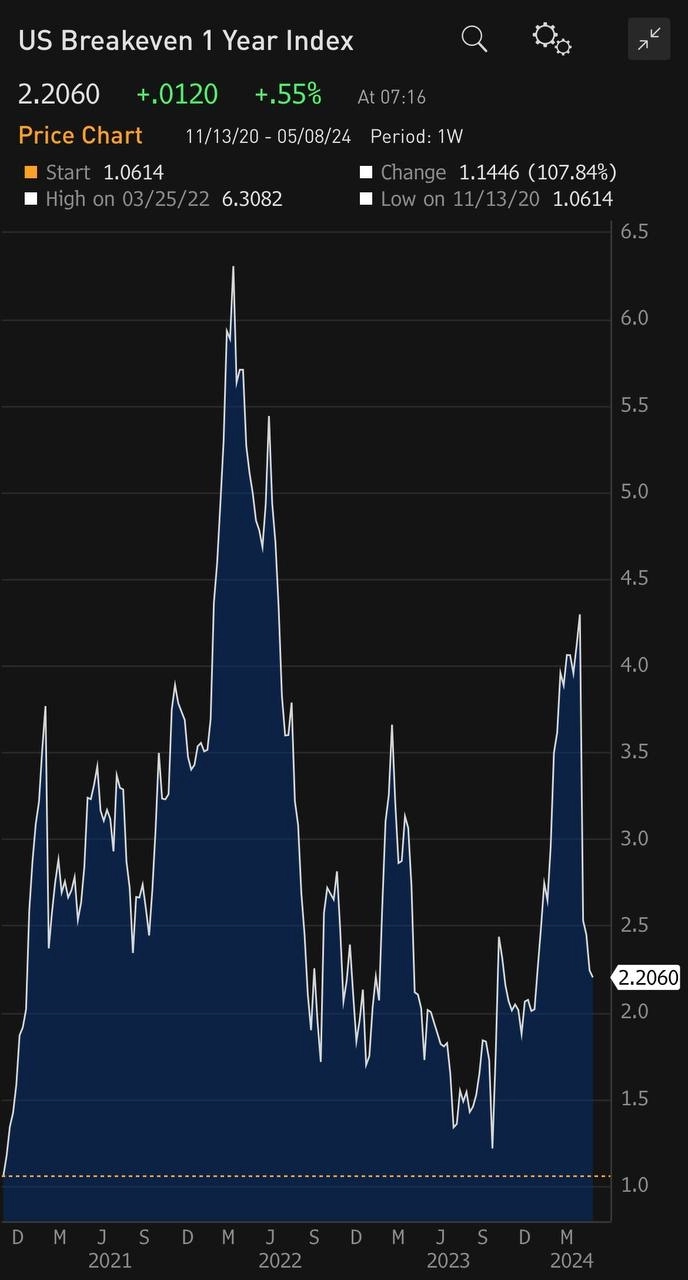

С 12 апреля по 7 мая годовой Breakeven rate (рыночный прогноз долларовой инфляции на ближайший год, определяется как разница между доходностью обычных и инфляционных US Treasuries) упал с 4,3% до 2,2%.

Что это значит?

Возвращаясь в конец 2023 года, когда на фоне снижения инфляционных ожиданий ниже 2% ФРС дала сигнал к снижению ставки, случился казус. Кот ещё не вышел из дома, как мыши пустились в пляс:) «Ралли всего», которое за этим последовало, привело к всплеску инфляции.

В ФРС сделали выводы и решили сделать процесс выхода из режима жесткой монетарной политики более растянутым.

Но зато теперь работа выполнена! Это означает, что, скорее всего, рынки прошли локальный пик по доходностям долларовых облигаций и курса доллара к мировым валютам. Также это означает пройденный пик цен на золото, о чем мы писали, как раз, 12 апреля.

Важно, что дезинфляционный процесс продолжается.

( Читать дальше )

Газпром превращается в российский Pemex?

- 06 мая 2024, 11:07

- |

Новость оказала давление и на котировки акций Газпрома (падение за 2 дня на 5% до 155руб., годового минимума), и на весь российский рынок (вес Газпрома в индексе МосБиржи – 10,7%).

Чем примечательна отчетность ?

На первый взгляд, все на так уж плохо:

✔️Газпром больше не газовая компания:) Продажа газа теперь всего лишь 36% от общей выручки, тогда как нефть генерирует 48% выручки.

✔️Несмотря на убытки, Газпром прошел нижнюю точку кризиса. Динамика выручки: 2 полугодие 2022 – 4,6 трлн., 1 полугодие 2023 – 4,1 трлн., 2 полугодие 2023 года – 4,4 трлн. рублей. Важный сегмент бизнеса сейчас – продажа газа внутри РФ, где рост выручки в 2023 году составил 14%.

✔️Наконец, убытки Газпрома обусловлены «бумажными» факторами: списанием активов (-1,1 трлн. руб.) и начислением резервов по дебиторской задолженности (-0,3 трлн. руб.). Кроме того, у Газпрома в виде «нашлепки» к НДПИ до 31.12.2025 года изымается 50 млрд. руб. в месяц. Без учета этих факторов, Газпром по-прежнему способен генерировать 1,0-1,5 трлн. рублей чистой прибыли в год.

( Читать дальше )

Вопреки скепсису рост продаж электромобилей снова ускоряется.

- 03 мая 2024, 15:15

- |

Китайские производители свежими данными о продажах в апреле развеяли скепсис отдельных сми.

✔️Мировой лидер BYD произвел 313 245 EV (электромобили + гибриды). Это на 3,6% больше чем в марте и на 49% больше чем в апреле 2023 года.

✔️Продажи Zeekr (электромобильный бренд Geely) удвоились по сравнению с прошлым годом.

✔️Xiaomi продал 7 058 электромобилей в первый месяц продаж.

Ускорению продаж способствовал новый раунд снижения цен и государственные стимулы. Правительство Китая запустило новую программу, позволяющую владельцам старых авто при переходе на электромобиль получить субсидию в размере до $1400.

Также на контрасте с Tesla BYD на днях опубликовал сильный финансовый отчет за 1 квартал, продемонстрировав увеличение и продаж, и чистой прибыли.

В целом апрельские данные о продажах китайских EV подтверждают тезис продолжающейся «тихой революции», о которой мы писали.

( Читать дальше )

Как оценить банк?

- 02 мая 2024, 13:20

- |

Это позволило банку разместиться по верхней границе оценки – 2500 рублей за акцию. В первые минуты торгов биржевая цена акций выросла на 10% (как пишет Коммерсантъ, заметно ниже, чем по другим крупным финансовым организациям), а к закрытию первого дня торгов цена акций оказалась лишь на 5% выше цены размещения.

Это показывает, что для большинства розничных инвесторов мотивацией участия в IPO была возможность купить акции с дисконтом, а не долгосрочная инвестиция.

По данным Коммерсанта, качественный спрос со стороны институциональных инвесторов оказался небольшим. Многие из них посчитали, что МТС-Банк размещается по высокой оценке и не имеет существенного апсайда.

Как правильно оценить банковские акции, чтобы потом не пожалеть о спонтанной покупке?

( Читать дальше )

теги блога warwisdom

- apple

- berkshire hathaway

- BYD

- CNYRUB

- exxon mobil

- Hertz

- IMOEX

- microsoft

- p/e

- pfizer

- S&P500

- tesla

- treasuries

- автомобили

- акции

- банк санкт-петербург

- Венесуэла

- втб

- Газпром

- деприватизация

- дефляция в США

- дивиденды

- доллар рубль

- инвестиции в недвижимость

- Индекс МБ

- инфляция в Бразилии

- инфляция в России

- инфляция в США

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Магнит

- МТС-Банк

- нефть

- облигации

- операционные результаты

- ОФЗ

- оффтоп

- Портфель инвестора

- прогноз 2024

- прогноз по акциям

- сбербанк

- Совкомбанк

- ставка ФРС США

- суборды ВТБ

- США

- тинькофф банк

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- фундаментальный анализ

- фьючерс mix

- ЦБ РФ

- экономика США

- электромобили

- Эльвира Набиуллина