SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Алексей Боярский

Подлые рынки и мозг ящера. Книга достойна прочтения.

- 19 октября 2015, 22:40

- |

Рецензия на книгу «Подлые рынки и мозг ящера» — Терри Бернхем (Скачать)

Книга интересна даже людям далеким от фондового рынка. Легко читается и много полезной информации содержит в себе. Подача материала автором — отличное! Впечатления от книги крайне положительные.- комментировать

- ★1

- Комментарии ( 2 )

Как оценить бизнес по аналогии. Книга для общего развития.

- 19 октября 2015, 22:12

- |

Рецензия на книгу «Как оценить бизнес по аналогии» — Елена Чиркова (Скачать)

Данную книгу читал очень давно (лет 9-10 назад) и откровенно сказать не впечатлила. Описывает некий базовый вариант оценки анализа акций компаний. Для начального знакомства с фундаментальным анализом вполне подходит. Узкопрофильная книга.Рынок облигаций или карта рынка

- 10 октября 2015, 13:53

- |

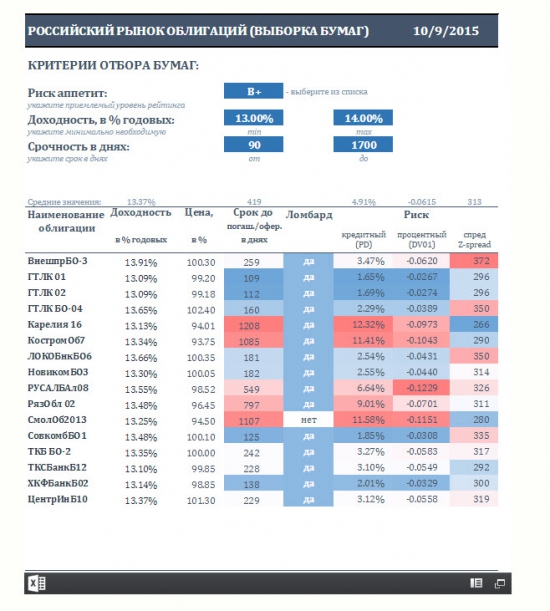

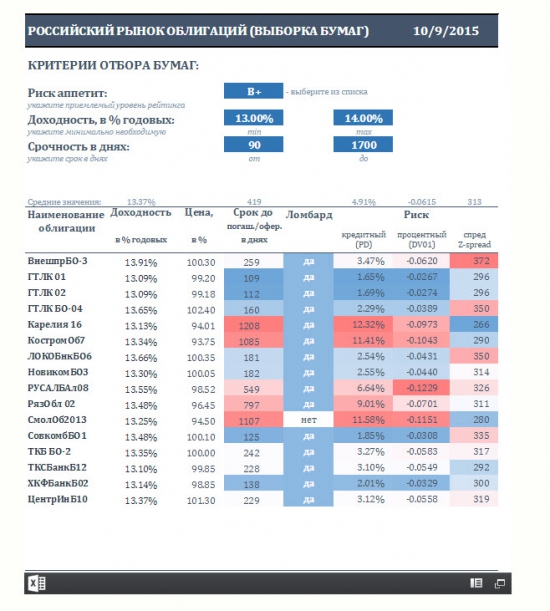

Реализовал интерактивную веб-карту российского рынка облигаций — "Рынок облигаций".

Для всех кто интересуется рынком облигаций это будет полезным инструментом в поиске подходящих инвестиций.

Информация обновляется ежедневно по итогам закрытия торгов ММВБ.

На странице "Рынок облигаций" Вы найдёте как краткий анализ облигационного рынка в виде инфографики, так и получите возможность найти интересные бумаги для своих инвестиций в соответствии с вашим личным аппетитом к риску, желаемой доходности и срочности.

Для поиска тех или иных параметров инвестиций вам необходимо в выделенных ячейках синего цвета указать лишь свои критерии выбора для этого.

Кроме уже заданных критериев вы получите дополнительную информацию следующего характера:

( Читать дальше )

Для всех кто интересуется рынком облигаций это будет полезным инструментом в поиске подходящих инвестиций.

Информация обновляется ежедневно по итогам закрытия торгов ММВБ.

На странице "Рынок облигаций" Вы найдёте как краткий анализ облигационного рынка в виде инфографики, так и получите возможность найти интересные бумаги для своих инвестиций в соответствии с вашим личным аппетитом к риску, желаемой доходности и срочности.

Для поиска тех или иных параметров инвестиций вам необходимо в выделенных ячейках синего цвета указать лишь свои критерии выбора для этого.

Кроме уже заданных критериев вы получите дополнительную информацию следующего характера:

- последнюю цену закрытия

( Читать дальше )

Дивидендная доходность как индикатор будущего поведения рынка

- 28 сентября 2015, 18:19

- |

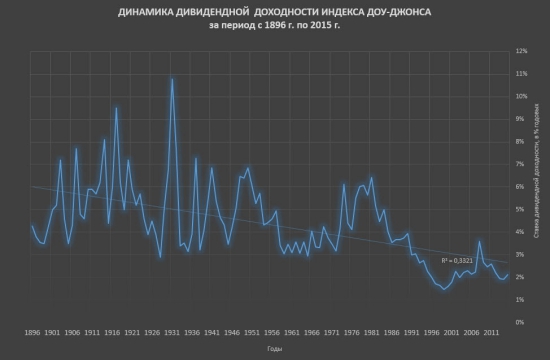

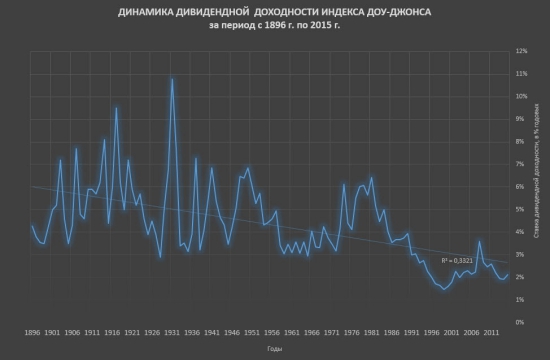

Прибыль в виде дивидендов является индикатором роста и снижения чистых активов компании, что сигнализирует о состоянии её дел — далеко ли она от банкротства или приближается к этому.

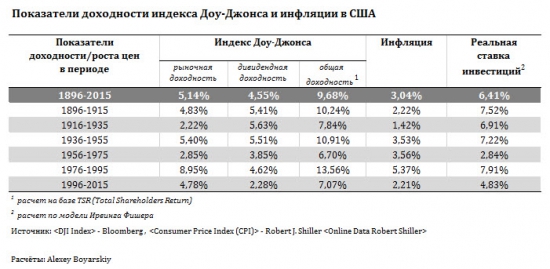

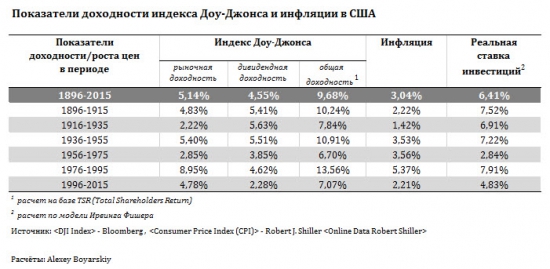

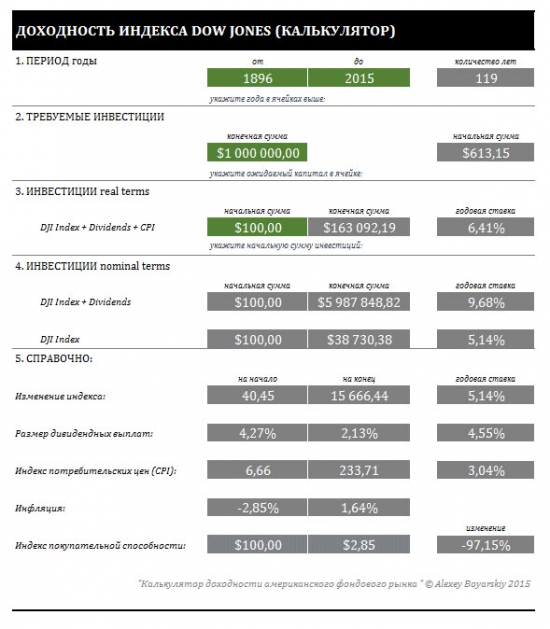

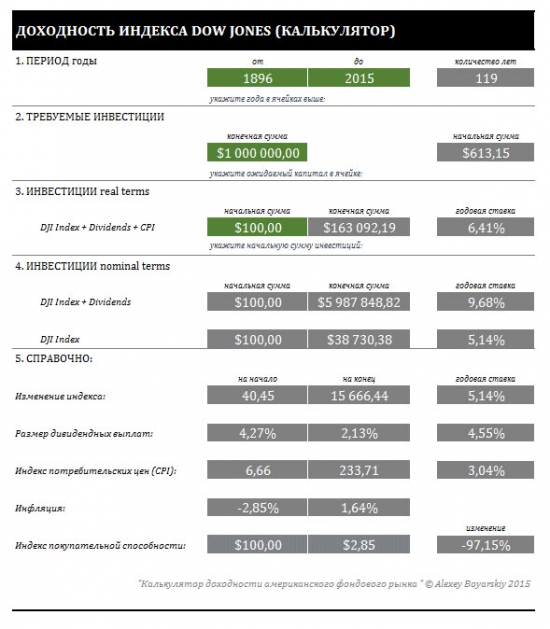

Выше в таблице видно, что дивиденды занимают существенную долю в совокупном доходе инвестора на рынке акций. Исторически на американском фондовом рынке за период с 1896 г. по 2015 г. ставка дивидендной доходности составила ~4,6% из 9,7% совокупной годовой доходности в номинальном выражении. А это составляет приблизительно 50% годового дохода инвестора. При этом учитывая возможность последующего реинвестирования полученных дивидендных выплат общий вклад их, в процесс получения прибыли на рынке акций, становится ещё весомее. Отсюда дивиденды являются важнейшей составляющей инвестиций на рынке акций в целом.

В мире финансов существует достаточно известный коэффициент «Цена/Прибыль» (Price/ Earnings Ratio, P/E) — соотношение между ценой акции и прибылью на акцию. Иными словами это коэффициент, который помогает определить является ли акция той или иной компании дешевой или дорогой. Важно не переплачивать за инвестиции.

( Читать дальше )

Выше в таблице видно, что дивиденды занимают существенную долю в совокупном доходе инвестора на рынке акций. Исторически на американском фондовом рынке за период с 1896 г. по 2015 г. ставка дивидендной доходности составила ~4,6% из 9,7% совокупной годовой доходности в номинальном выражении. А это составляет приблизительно 50% годового дохода инвестора. При этом учитывая возможность последующего реинвестирования полученных дивидендных выплат общий вклад их, в процесс получения прибыли на рынке акций, становится ещё весомее. Отсюда дивиденды являются важнейшей составляющей инвестиций на рынке акций в целом.

В мире финансов существует достаточно известный коэффициент «Цена/Прибыль» (Price/ Earnings Ratio, P/E) — соотношение между ценой акции и прибылью на акцию. Иными словами это коэффициент, который помогает определить является ли акция той или иной компании дешевой или дорогой. Важно не переплачивать за инвестиции.

( Читать дальше )

Калькулятор доходности индекса Dow Jones

- 24 сентября 2015, 18:28

- |

Представляю веб-калькулятор «Калькулятор доходности индекса Dow Jones» — показывает историческую доходность американского фондового рынка на базе индекса Доу-Джонса (Dow Jones) — всем кому это может быть интересно.

Калькулятор вы найдете здесь: "Калькулятор доходности индекса Dow Jones"

Исторический период анализа данных: с 1896 года по 25 августа 2015 года.

Необходимо лишь в ячейках зеленого цвета указать свои параметры (период инвестиций, начальный размер инвестиций и/или требуемую сумму на конец) и калькулятор выдаст итоговый результат.

Помимо расчета данных об инвестициях вы получите информацию по инфляции за этот период, изменение покупательной способности доллара США и др.

P.S.

Хотел было выложить веб-версию его на смарт-лабе, но чего-то не получилось.

Калькулятор был выполнен по мотивам статьи "Индекс Dow Jones — 120 лет истории."

Калькулятор вы найдете здесь: "Калькулятор доходности индекса Dow Jones"

Исторический период анализа данных: с 1896 года по 25 августа 2015 года.

Необходимо лишь в ячейках зеленого цвета указать свои параметры (период инвестиций, начальный размер инвестиций и/или требуемую сумму на конец) и калькулятор выдаст итоговый результат.

Помимо расчета данных об инвестициях вы получите информацию по инфляции за этот период, изменение покупательной способности доллара США и др.

P.S.

Хотел было выложить веб-версию его на смарт-лабе, но чего-то не получилось.

Калькулятор был выполнен по мотивам статьи "Индекс Dow Jones — 120 лет истории."

Учёт дивидендов. Корректировка анализа доходности американского рынка

- 14 сентября 2015, 18:45

- |

По мотивам поста http://smart-lab.ru/blog/278069.php#comments

По справедливым комментариям к нему — пост был откорректирован (см. новый вариант).

Дивидендная составляющая на рынке акций способна сильно изменить конечный результат анализируемых данных.

Отдельно привожу здесь график дивидендной доходности индекса Доу-Джонса за период с 1896 по 2015 гг.

( Читать дальше )

По справедливым комментариям к нему — пост был откорректирован (см. новый вариант).

Дивидендная составляющая на рынке акций способна сильно изменить конечный результат анализируемых данных.

Отдельно привожу здесь график дивидендной доходности индекса Доу-Джонса за период с 1896 по 2015 гг.

( Читать дальше )

Доходность американского рынка акций 1896-2015

- 13 сентября 2015, 11:38

- |

... В процентном изменении динамика индекса за период с мая 1896 года по август 2015 года выглядит достаточно впечатляюще (см. рис. ниже).

Теоретически инвестировав в мае 1896 года $100 к августу 2015 года эта сумма выросла бы до ~ $38 266 в номинальном выражении. Ключевым моментом здесь является, что полученная сумма представлена лишь в ее номинальном выражении.

Напомним, что среднегодовая доходность индекса Доу-Джонса за этот период составила ~ 7,29% годовых (без учета дивидендной составляющей).

Среднегодовая ставка выплачиваемых дивидендов по акциям компаний входящим в индекс Доу-Джонса - 4,34% годовых.

( Читать дальше )

Теоретически инвестировав в мае 1896 года $100 к августу 2015 года эта сумма выросла бы до ~ $38 266 в номинальном выражении. Ключевым моментом здесь является, что полученная сумма представлена лишь в ее номинальном выражении.

Напомним, что среднегодовая доходность индекса Доу-Джонса за этот период составила ~ 7,29% годовых (без учета дивидендной составляющей).

Среднегодовая ставка выплачиваемых дивидендов по акциям компаний входящим в индекс Доу-Джонса - 4,34% годовых.

( Читать дальше )

Ситуация на рынке облигаций РФ сегодня 31.08.2015

- 31 августа 2015, 19:57

- |

Таблица общих сводных данных по рынку рублевых облигаций в разрезе международных рейтингов:

( Читать дальше )

Анализ динамики фондовых индексов стран BRICS.

- 31 августа 2015, 12:18

- |

«Если вы используете расчёты, то не обязательно достигнете вершин, но зато не погрузитесь в безумие.» © Уоррен Баффетт

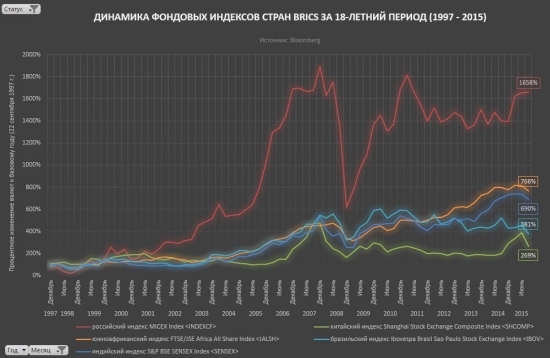

Российский индекс ММВБ с начала своего существования по настоящее время (22.09.1997-25.08.2015) показал впечатляющий рост особенно на фоне динамики за аналогичный период фондовых индексов других стран БРИКС.

Но есть одно «но», которое существенно нивелирует этот рост — слабость национальной валюты. Российский рубль потерял за данный период 92% своей стоимости по отношению к общемировой резервной валюте — доллару США.

( Читать дальше )

Анализ динамики валют стран BRICS.

- 27 августа 2015, 16:46

- |

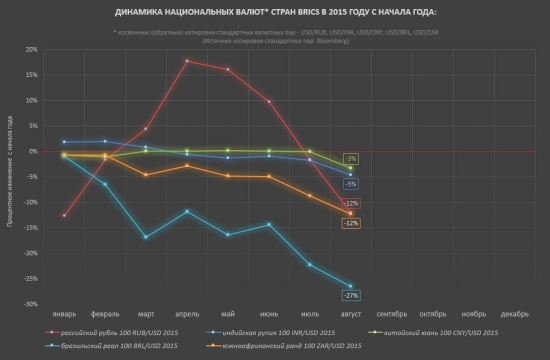

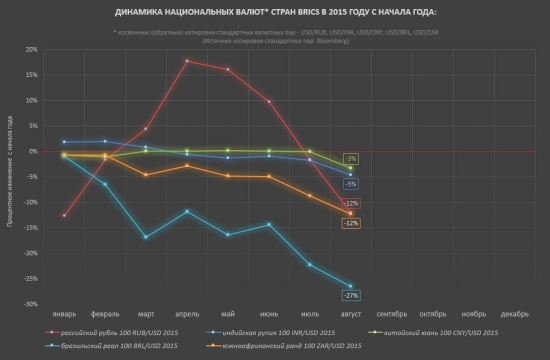

Динамика валют стран БРИКС в текущем году:

В настоящее время самой слабой валютой из стран БРИКС в текущем году является бразильский реал BRL (-27%) — падение с начала года, на втором и третьем месте идут российский рубль RUB и южноафриканский ранд ZAR (-12%), далее индийская рупия INR (-5%) и китайский юань CNY (-3%).

Но на горизонте 20 лет пальма первенства среди самых слабых валют бесспорно у российского рубля см. график ниже:

( Читать дальше )

В настоящее время самой слабой валютой из стран БРИКС в текущем году является бразильский реал BRL (-27%) — падение с начала года, на втором и третьем месте идут российский рубль RUB и южноафриканский ранд ZAR (-12%), далее индийская рупия INR (-5%) и китайский юань CNY (-3%).

Но на горизонте 20 лет пальма первенства среди самых слабых валют бесспорно у российского рубля см. график ниже:

( Читать дальше )

теги блога Алексей Боярский

- Brent

- Dow Jones

- RTS

- S&P500

- акции

- американский рынок акций

- Анализ

- анализ акций

- анализ данных

- анализ облигаций

- анализ рынка

- аналитика

- баффет

- БРИКС

- валюты

- внутридневная торговля

- волатильность

- вопрос залу

- Высказывания

- голосование

- гособлигации РФ

- гособлигации США

- грэхем

- депозиты

- дефолты

- дивиденды

- дневник сделок

- долговой рынок

- доллар

- Доу Джонс

- Доу-Джонс

- доходность облигаций

- журнал сделок

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции по методу Марковица

- Индекс Доу-Джонс

- инфляция

- инфляция в США

- калькулятор

- карта рынка

- книга

- книга про трейдинг

- книги

- количественный анализ

- марковиц

- ммвб

- мнение по рынку

- мысли в слух

- нефть

- Облигации

- Олейник

- опрос

- оффтоп

- оценка рисков

- приложение

- программа

- ранд

- расчет

- реал

- реальная доходность

- рецензия на книгу

- риски

- РТС

- рубль

- рупия

- рынок

- рынок акций

- рынок облигаций

- спрэд

- спрэды

- срочный рынок

- статистика

- теханализ

- технический анализ

- торговля

- трейдинг

- управление актива

- управление активами

- управление портфелем

- усреднение

- фондовые индексы

- фондовый рынок РФ

- фьючер ртс

- фьючерс РТС

- фьючерсы

- фьючерсы ММВБ

- цитаты

- Шадрин

- шарп

- юань

- юмор