Евгений Онегин

Население сделало рекордную ставку против рубля. Где покуют Газпром и что жду от нефти?

- 05 мая 2024, 23:47

- |

- комментировать

- Комментарии ( 0 )

Юань-рубль - следим за уровнем в 12,7

- 03 мая 2024, 18:26

- |

Сегодня с утра шли крупные заявки на покупку юаня. К 13:20 было исполнено 13 сделок объемом выше 100 млн рублей и все они были на покупку. В общей сложности их суммарный объем составил 2,2 млрд рублей. Покупки проходили по цене в 12,69-12,7.

К 18:20 курс юаня находится именно на этом уровне. Таким образом, курс в 12,7 является хорошей поддержкой.

Газпром перестал быть экспортером

- 03 мая 2024, 08:12

- |

Газпром предоставил отчет за 2023 г., где в отличие от многих конкурентов предоставил достаточно подробную информацию о финансовом состоянии компании.

Газовый бизнес в 2023 г. принес компании убыток в 1,18 трлн рублей, в то время как нефтяной сегмент заработал 764,9 млрд.

За кризисные два года Газпром направил в резервы на дебиторскую задолженность порядка 1 трлн рублей: 430 и 560 млрд рублей в 2022 и 2023 гг., соответственно. Получается, что часть списаний, которые были произведены на сумму в 1,1 трлн рублей, связаны с отказом гасить задолженность перед Газпромом.

Компания имеет бессрочные облигации на 732 млрд рублей. Часть из них в иностранной валюте. Эмитент обязан платить по ним купоны, если планирует выплачивать дивиденды. Пока платежи идут.

Общий долг газовой монополии оценен в 6,6 трлн рублей. Объем денежных средств составляет 1,4 трлн, таким образом, чистый долг равен 5,2 трлн, что по итогам 2023 г. эквивалентно 2,96 EBITDA. Согласно дивидендной политике, Газпром уплачивает 50% чистой скорректированной прибыли в качестве дивидендов. В 2023 г., по подсчетам Интерфакс, она была равна 724 млрд. Однако дивиденды выплачиваются, если долг не выше EBITDA в 2,5 раза. Поэтому менеджмент может пересмотреть их объем.

( Читать дальше )

Газпром получил рекордный убыток. В чем позитив?

- 02 мая 2024, 18:06

- |

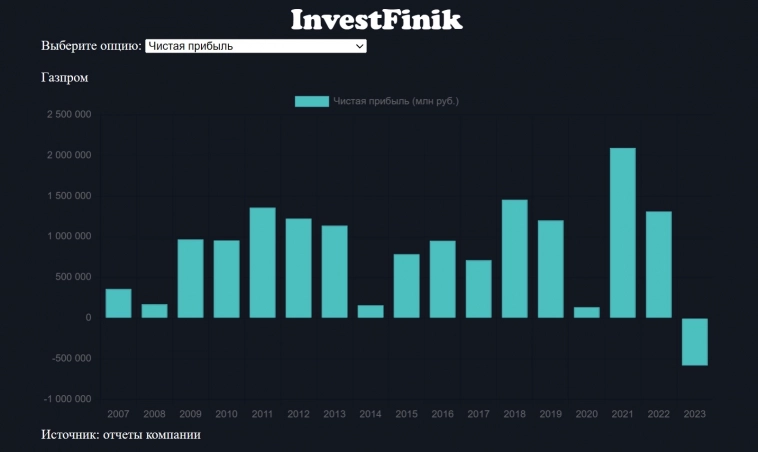

По итогам 2023 г. компания отчиталась о полученном убытке в 583 млрд рублей против 1,3 трлн прибыли годом ранее. За прошлый год общая выручка Газпрома превысила 8,5 трлн рулей, тогда как в 2022 г. она была равна 11,6 трлн.

Кроме убытка, у газовой монополии увеличился долг, за год прирост составил 1,6 трлн рублей, таким образом, общая долговая нагрузка достигла 6,6 трлн. Объем денежных средств на счетах компании увеличился чуть меньше чем на 300 млрд — до 1,4 трлн. Чистый долг Газпрома на начало 2024 г. был равен 5,2 трлн рублей.

Убыток по итогам года был вызван ростом операционных расходов, в них были включены списания по нефинансовым инструментам. За 2023 г. эмитент произвел списаний на 1,1 млрд рублей, в 2022 г. эта сумма была равна 843,9 млрд. За два года суммарно потери по данной статье составили 1,99 трлн.

В свою очередь, если скорректировать прибыль на нефинансовые списания, то в 2023 г. Газпром получил прибыль в 724 млрд рублей.

Мнение редакции: скорее всего, компания завершила процесс списаний, поэтому в текущем году данных потерь быть не должно.

( Читать дальше )

Рекордный с декабря 2021 г приток средств в акции

- 02 мая 2024, 11:15

- |

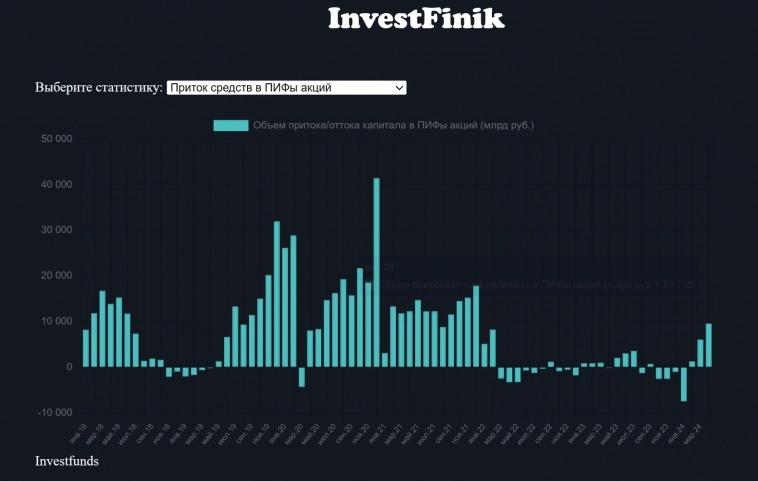

В апреле инвесторы сделали выбор в пользу акций вместо облигаций и фондов денежного рынка. Так за апрель по данным Invesfunds приток средств в ПИФы акций составил 9,56 млрд рублей, что больше, чем в ПИФы облигаций и ПИФы денежного рынка, у них чистый приток был равен 3,27 и 8,48 млрд рублей соответственно.

Таким образом, апрель стал рекордным месяцем для фондов акций с декабря 2021 г. Постепенно инвесторы возвращаются к покупкам ценных бумаг через профессиональных участников рынка.

Какой он май для рынков?

- 01 мая 2024, 11:20

- |

Исторически май и июнь являются месяцами затишья для фондового рынка России. В среднем в эти месяцы рост составлял 0,39% и 0,25%. Таким образом, поговорка «продавай в мае и иди отдыхай» вполне подтверждена статистически для рынка акций.

Что касается рубля, то период с марта по май считается наилучшим в течение года для его укрепления. Так в марте в среднем российская валюта растет к доллару на 1,09%, в апреле — на 2,05%, в июне — на 2,03%. Однако в текущем году произошло все наоборот. Поэтому и май, может, будет другим.

Нефть традиционно прибавляет в первом полугодии вплоть до начала автомобильного сезона в США, а во втором снижается. Здесь, как раз таки все в рамках исторической статистики. «Черное золото» дорожало в январе — марте, в апреле цены немного скорректировались. Но у сырья есть еще два «благоприятных» месяца для роста.

теги блога Евгений Онегин

- buyback

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- ozon

- S&P500

- S&P500 фьючерс

- tesla

- vix

- акции

- банки

- бюджет

- бюджет России

- валюта

- внешний долг

- внешняя торговля

- втб

- вышки

- газ

- Газпром

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕЦБ

- ЗВР

- золото

- инфляция

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- КэШ

- ликвидность

- Лукойл

- минфин

- ММВБ

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- обзор

- обзор рынка

- Облигации

- ОПЕК

- опек+

- опционы

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- подкаст

- потоки капитала

- потребление

- прибыль

- резервы

- РЕПО

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сентимент

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс