Андрей

Ночные бредни. Продолжение, доллар.

- 23 марта 2023, 22:45

- |

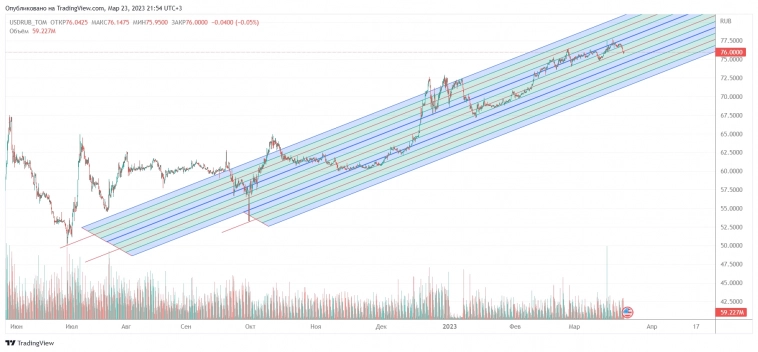

Сразу решил проверить, получится ли на долларе также найти тренд, потом его повторение и потом влепить между ними кратное количество аналогичных трендов.

Получил тренд, «ножку» вил поставил на шпильки (минимумы) июньский и сентябрьский и между ними влепил такой же тренд и вот что вышло.

Забавно...

Хотя если оторваться от повторений и влепить тренд под таким же наклоном, но выделив только актуальный диапазон, то выглядит так.

«График В»

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Ночные бредни. Рисунки на графике

- 18 марта 2023, 07:08

- |

Крутил вертел линии на дневке периодом с начала текущего года, что-то нарисовал. Решил посмотреть, если история циклична, может и тренды повторяются? Просто ради забавы. Наложил своё художество на рост золота 2019 года… вышло что-то не то. Решил пойти с другого конца, история 2019 года уже случилась, может по ней построить тренд и наложить на сегодняшний день? (ночь дело тёмное, а когда ещё и время свободное есть...). В общем построил тренд, наложил на 2022 год, понравилось, наложил на 2008 и 2009 года. Вышло вот так

2007-2008 год

2009 — 2011 года

( Читать дальше )

Золото в гору?

- 13 марта 2023, 09:42

- |

1. Временную приостановку роста ключевой ставки (или по крайней мере замедление роста).

2. Выдача денег от ФРС в пользу обеспечения ликвидности.

3. Рост инфляции.

Следовательно повышение привлекательности золота.

Все так? Что думаете на этот счёт?

По мотивам "секрет счастья" от Петрова

- 01 марта 2023, 11:42

- |

Интересно проследить мотивы, побудившие Виктора к таким размышлениям. Могу только догадываться, но все же попробую предположить:

1. «Счастье для себя» Виктором достигнуто и от этого образовалась пустота, которая иногда выражается в виде скуки, отсутствия мотивов/смыслов. Виктор заканчивает размышления упоминанием смерти, что косвенно подтверждает предположение.

Да, базовые мотивы радости (а иногда и счастья) нам заложены природой, они же обеспечили выживание человека как вида. И когда человек обеспечил свое выживание (в широком понимании) образуется пустота, недостаток мотивов. Хотя чаще случается, что пустота образуется и при наличии некоторых нерешённых базовых задач (как правило это связано с низкой мотивацией по данным задачам).

( Читать дальше )

По чем доллар на начало апреля?

- 19 февраля 2023, 13:15

- |

По чем доллар на начало апреля?

Заметки. Жадность и шорт РТС.

- 14 февраля 2023, 15:10

- |

Не так давно прикидывал чего ждать от грядущего года и вроде всё по делу, но как только (наконец-то) перевёл свой счёт ИИС в другой банк и перед глазами были рубли, за которые можно купить активы, сразу руки зачесались! Удивительное дело, когда не мог распоряжаться деньгами, то в целом были правильные мысли, а как только появилась возможность купить активы, то в мыслях желание пристроить весь кэш в акции (ну или хотя бы какой-то большой процент от средств). Пришлось на время отложить закупку чтобы остыть.

Как бы это не было банально, дело в жадности. Хотя и не только, в какой-то мере на нас влияет и брокер и сообщество, а они редко говорят «сейчас время больших перемен и я советую тебе посидеть в кэше». Нас чаще куда-то тянут. Тот же Тимофей говорит о том, какие акции ему нравятся или не нравится, что он купил или продал. Когда вы от него слышали что-то вроде «братиш, сейчас такие времена… короче я в кэше почти на всё, брать акции считаю крайне опасно. Обнял :)»? Так вот… жадность. Если ты действуешь не по плану, то скорее всего к твоим решениям прикладывает руку та самая жадность.

( Читать дальше )

Что ждать в 2023 году и во что инвестировать. Часть 2.

- 08 января 2023, 08:54

- |

Выбор акций. Далее озвучиваемые тезисы были обоснованы в первой части.

1. Тезис — «Государство уже внедрило в практику и продолжит использовать механизм точечного повышения НДПИ для компаний получающих сверхприбыль». Соответственно производителей удобрений и угля вполне может ожидать повышенный НДПИ. Исключаем из выбора.

2. Тезисы — «Компании с большим гос. участием будут платить дивиденды в 2023 году» и «ожидается обесценивание рубля к концу года». Также государство уже дало понять, те кто не заплатят дивидендами в казну, те заплатят через НДПИ. Соответственно присматриваемся к компаниям экспортёрам с гос. участием, которые выплачивают хорошие дивиденды, к таким относятся: Газпром нефть, Роснефть, Алроса (да по всей видимости Алроса заплатит повышенный НДПИ, но всей видимости это изъятие невыплаченных дивидендов в прошедшем году), Сбербанк (не экспортёр конечно, но с учётом выплаты дивидендов и ожидаемой прибыли за 2023 год выглядит привлекательно). Также в связи с ожидаемым падением рубля привлекательно выглядит Сургутнефтегаз преф.

( Читать дальше )

Что ждать в 2023 году и во что инвестировать

- 07 января 2023, 17:38

- |

1. Начну с самого главного вопроса, а именно с СВО. В военной тематики не являюсь специалистом и по этой причине по поводу того, как она будет развиваться на поле боя ничего сказать не могу. Однако, учитывая, что действующие лица конфликта Россия и США (совместно с союзниками-вассалами), то можно наверняка утверждать, что СВО будет длиться до тех пор, пока это выгодно экономически США и не угрожает её безопасности. Если говорить о экономической выгоде, то тут мне сложно оценить границы конфликта и пути извлечения прибыли, что же касается безопасности тут всё более менее понятно. Угрозы безопасности две: первая — применение стратегического оружия массового поражения. В связи с этим, на мой взгляд, прямой военный конфликт между США и Россией невозможен, а значит НАТО в полной мере участвовать в конфликте не будет. Скорее всего продолжится то, что есть, а именно поставка оружия и наёмников.

Отмечу так же, что немаловажную роль играет усталость граждан западных стран от происходящего на Украине, а точнее от бескорыстной поддержки Украине со стороны западных стран. В связи чем, скорее всего нас ждут очередные провокации. Какие? К примеру обвинение России в голоде. Не так давно публиковалась информация, что США снизили экспорт сельскохозяйственной продукции, возможно как раз для усиления нарастающего продовольственного кризиса. При этом, экспорт российской сельскохозяйственной продукции всячески блокируют и видимо продолжат это делать.

Что касается возможности второй волны мобилизации в России, считаю что это вполне возможно. Но того эффекта, который был в сентябре уже не будет. Желающие уехать уже уехали. Если и будет отток людей, то уже не такой значительный. И эмоциональная реакция будет мягче. В общую мобилизацию не верю, т.к. НАТО не будет участвовать в прямом конфликте по выше описанным причинам. Вполне может быть, что ведутся попытки втянуть в конфликт страны не состоящие в НОТО, но среди них нет больших стран, кроме Казахстана. Не думаю, что Казахстан согласится устроить на своей территории вторую Украину.

Что касается шоковых событий, их сложно предсказать. Один из очевидных вариантов это поставка западом на Украину более дальнобойного оружия и применение его со стороны Украины по ранее не атакованным территориям России или как вариант черноморского флота. Не буду много накидывать, просто хочу сказать, что шоковых сценариев нарисовать можно много, но что реально произойдёт наверняка вам никто не скажет.

Зафиксируем:

— прямого конфликта с НАТО не будет;

— общей мобилизации не будет;

— вторая частичная мобилизация вполне возможна;

— реакция общества и ФР РФ на вторую волну мобилизации будет спокойнее;

— шоковые события могут произойти, реакция на них непредсказуема;

— длительность конфликта спрогнозировать не представляется возможным.

2. Второй важный вопрос, о котором стоит задуматься, где будет брать деньги государство для покрытия дефицита бюджета.

По сути вариантов не так уж и много, вот они: повышение налогов (в том числе как временная мера), размещение ОФЗ, максимизация дивидендов от подконтрольных организаций и повышение рублёвой прибыли экспортёров за счёт обесценивая рубля.

В прошедшем году как минимум мы увидели временное повышение налогов в отношении Газпрома (1,2 трл. руб.), размещение ОФЗ (3,3 трл. руб.). Что касается повышения стоимости доллара под конец года не могу утверждать, что ситуация создана искусственно под экспортёров, но вполне возможно.

В 2022 году вариант с повышением налогов для Газпрома уже не возможен в том размере, что в прошлом году. Во-первых, Газпром львиную долю прибыли уже раздал в середине прошлого года, а за вторую половину года очевидно заработал значительно меньше. Таким образом и дивиденд с Газпрома в 2022 году государство не получит. Если не изменяет память в сумме цифра примерно такая: 1,2 трл. руб. налог плюс 0,6 трл. руб. дивиденд в казну, итого 1,8 трл. руб. В 2023 году, даже если снова извлечь дивиденды через налог, то выйдет примерно 0,4 трл. руб., что в разы меньше.

Что касается дивидендов, то уже было озвучено представителями власти, что планируется максимизировать поступления в бюджет денег через дивиденды от компаний. Однако, скорее всего дивидендами козна пополнится в 2023 году в меньшей степени, чем в 2022. Дело в том, что а) крупные компании, которые платили дивиденды в 2022 году не смогут выплатить значительно больше в 2023 году (как так же Роснефть), б) всё тот же Газпром вместо 0,6 трл. руб. выплатит примерно 0,2 трл. руб., что существенно меньше, в) не плативший ранее Сбербанк если и заплатит дивиденд, то примерно 0,2 трл. руб., и в итоге не покроет падение дивидендов от Газпрома (более мелкие компании не рассматриваю, так как их возможный вклад не значителен). Цифры прикинул примерно, использовал чудесный ресурс Смарт-лаб в разделе «фундаментальные данные по акциям» и пару сторонних источников. Так вот, дивидендами, по сравнению с прошлым годом, казна наполнится в меньшей степени.

Повышение налогов. Уже ходят слухи о повышение налогов для экспортеров удобрений и угля. Идея государства вполне понятна, вместо того, чтобы выжимать всё из всех делают акцент на точечное изъятие сверхприбылей. Так было с было с производителями стальной продукции, так было с Газпромом, вполне ожидаемо, что так будет и с другими, в данном случае экспортерами удобрений и угля. Также говорят о повышенном налоге по отношению к Алросе. Если сравнивать с НДПИ в отношение Газпрома с тем, что предстоит Алоросе и Ко, то скорее всего сумма до уровня выплаты от Газпрома недотянет.

Получается, что дефицит бюджета закрыть за счёт дивидендов и точечных НДПИ не удастся. Придётся наращивать гос. долг за счёт выпуска ОФЗ, скорее всего в объёме превышающем заимствования в 2022 году. Частично поможет наполнить бюджет обесценивание рубля, которое позволит получить больше рублей от экспортёров.

Зафиксируем:

— государство уже внедрило в практику и продолжит использовать механизм точечного повышения НДПИ для компаний получающих сверхприбыль;

— пополнение казны от точечного повышения НДПИ в 2023 году скорее всего не превысит пополнений от точечного повышения НДПИ (Газпром) в 2022 году;

— компании с большим гос. участием будут платить дивиденды в 2023 году;

— пополнение казны дивидендами в 2023 году не превысит значений 2022 года;

— неизбежно наращивание заимствования по средствам выпуска ОФЗ;

— ожидается обесценивание рубля к концу года.

3.Во что инвестировать и почему.

Вот и добрались до основного вопроса, ради которого всё и затеивалось.

Во-первых, ситуация сложно прогнозируемая в части событий связанных с СВО. Возможно шоковые события. Много неопределённости. Для себя оптимальным считаю держать в акциях не более 30%.

Что касается оставшихся 70%. Возьму по 35% ОФЗ короткие и иностранную валюту. Если будут подходящие ситуации часть из ОФЗ и валюты может перейти в дешёвые акции, по ситуации.

Устал… накинул на скорую руку, конкретно по акциям и валюте нужно отдельно подумать… всех с праздником!

Итоги второго года!

- 31 декабря 2022, 02:05

- |

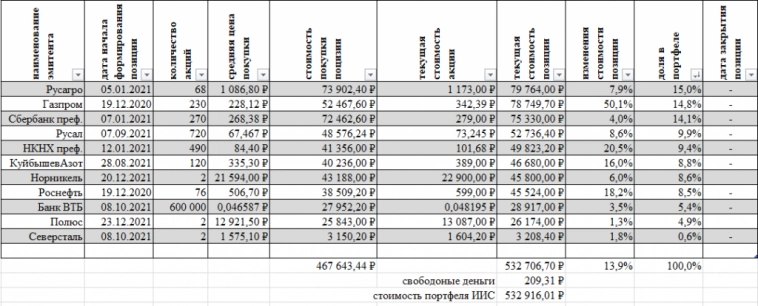

ИИС. Год начал вот с таким портфелем

В январе текущего года по плану закинул 400к на ИИС и был полон оптимизма, предвкушая светлое будущее и хорошие дивиденды. Докупил те же бумаги, что были у меня в начале года.

Конец февраля пережил без особой нервотрёпки за портфель, гораздо больше волновали другие события.

Весной крепко перетрухнул портфель и к лету он выглядел следующим образом: Газпром — 40%; КуйбышевАзот — 15%; Русагро — 12%; Роснефть — 11%; Норникель — 11%; Русал — 11%. Ох уж этот Газпром… пожалуй примерно 60-70% годового убытка пришлось именно на него. На будущее взял за правило — бумагу в портфель закупать в пределах 10% от общей стоимости портфеля.

( Читать дальше )

Чтобы я сказал себе два года спустя?

- 23 ноября 2022, 02:39

- |

В декабре будет два года, как открыл ИИС. Чтобы я хотел сказать себе двухлетней давности?

1. Первое, что нужно уяснить. Алчность и действия на эмоциях ведут к потерям.

2. Диверсифицируй. Позицию набирай в диапазоне 5-10% от портфеля.

3. Пассивное инвестирование в ритме довольного жизнью неспешного кота это то, что тебе нужно!

4. Сосредоточься на изучение сырьевых компаний занимающих уникальную нишу, тяжело заменяемых, монополиях, с сильным административным ресурсом, платящих дивиденды. Эти компании должны составить костяк портфеля!

5. Не ищи грааль/ракету, тем более во втором эшелоне. Во втором эшелоне тебя должны интересовать только дивидендные истории!

6. Держи хотя бы 10% в кэше. Рынок в первый момент реагирует на события излишне эмоционально. Если трудности у компании временные, добирай позицию. Речь о компаниях из пункта 4.

И вроде уже этого хватило бы уяснить, чтобы избежать ключевых ошибок. Чтобы бы вы добавили?

теги блога Андрей

- ETF

- IMOEX

- акции

- ВДО

- вопрос

- втб

- газпром

- Графики

- Детский мир

- доллар

- доллар рубль

- заметки

- золото

- Индекс МБ

- индексное инвестирование

- инфоцыгане

- итоги 2021

- итоги 2022

- итоги года

- Итоги дня

- итоги месяца

- Итоги недели

- ключевая ставка ЦБ РФ

- КОНКУРС

- личный опыт

- лчи 2021

- мобильный пост

- новичек

- новичок

- Облигации

- опрос

- ОФЗ

- оффтоп

- полиметалл

- политсрач

- Портфель инвестора

- прогноз по акциям

- промежуточные итоги

- русагро

- сбербанк

- технический анализ

- трейдинг

- форекс

- фьючерс mix

- фьючерс ртс

- ЦБ РФ