SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AndreyTok

Итоги второго года!

- 31 декабря 2022, 02:05

- |

Год выдался насыщенным во всех отношениях! Не смотря на -32% по портфелю ИИС год считаю хорошим (с точки зрения инвестиций) и вот почему: будучи на стадии накопления капитала получил возможность покупать дешево российский фондовый рынок; получил бесценный опыт и выработал некоторые принципы; на работе повысили и почти удвоили зарплату.

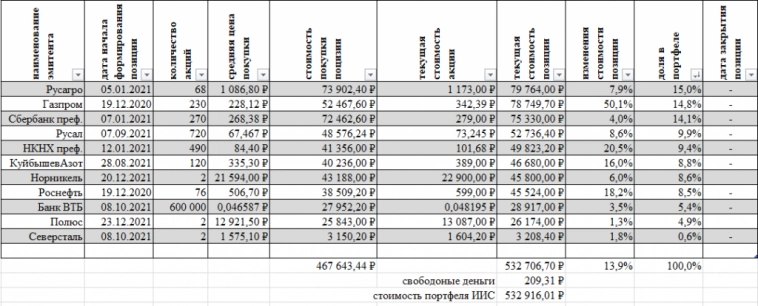

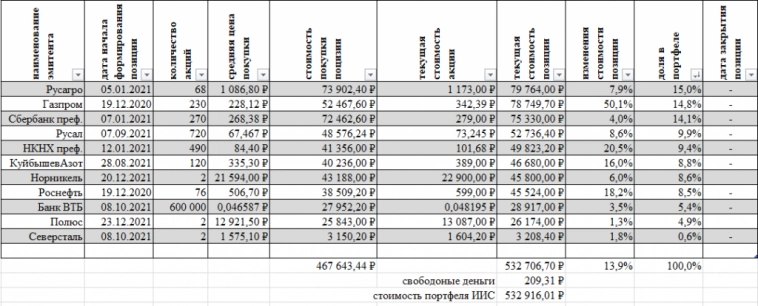

ИИС. Год начал вот с таким портфелем

В январе текущего года по плану закинул 400к на ИИС и был полон оптимизма, предвкушая светлое будущее и хорошие дивиденды. Докупил те же бумаги, что были у меня в начале года.

Конец февраля пережил без особой нервотрёпки за портфель, гораздо больше волновали другие события.

Весной крепко перетрухнул портфель и к лету он выглядел следующим образом: Газпром — 40%; КуйбышевАзот — 15%; Русагро — 12%; Роснефть — 11%; Норникель — 11%; Русал — 11%. Ох уж этот Газпром… пожалуй примерно 60-70% годового убытка пришлось именно на него. На будущее взял за правило — бумагу в портфель закупать в пределах 10% от общей стоимости портфеля.

Собираюсь сменить брокера. Вернусь в ВТБ, Альфа категорически ужасен. Состав портфеля ИИС на сегодня не так важен, по той причине, что для перехода в ВТБ все акции в начале года продам, так как при переводе отдельных бумаг каждая (отдельный эмитент) стоит 600р, комиссия за продажу и покупку бумаг выйдет значительно ниже. Что касается планируемого состава портфеля, то будет порядка 70% в акциях 15-20 эмитентов + около 30% в коротких ОФЗ (скорее всего пару шоков в следующем году нам предстоит и было бы не плохо иметь возможность докупить на панике).

Год окончен, стоимость портфеля ИИС 636.930р, реинвестировано дивидендов в течение года 58.011р, внесено своих 401.000р. Доходность портфеля в 2022 году -32,05%.

Сравним результаты портфеля ИИС с Индексом МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) за первый, второй и оба года жизни портфеля.

Дело в том, что сумма на начало 2021 и 2022 годов отличается в разы, из-за этого хоть оба года по отдельности были лучше бенчмарка в сумме вышло хуже.

В середине года открыл ещё один брокерский счёт и постепенно его пополнял. Составлен он из 17 эмитентов и с появлением средств докупались те же бумаги таким образом, чтобы стоимость долей была равна. Вот собственно состав в алфавитном порядке: Алроса, Белуга, Газпром, Газпром нефть, Интер РАО, Ленэнерго ап, Лукойл, Мечел ап, Новатэк, Норникель, Полюс, Роснефть, Русал, Сбербанк ап, Сургутнефтегаз ап, ТМК, Фосагро. Годовая доходность портфеля составила 15,15% (стоимость портфеля 355.603р), за тот же период с 11.07 по 31.12 доходность MCFTRR составила 9,14% (расчёт проведён с помощью функции ЧИСТВНДОХ в эксельке).

Подведём итоги двух лет

Внесено собственных средств на биржу 1.180.000р.

Текущая стоимость портфеля 995.533р.

Налоговый вычет получен 59.564р.

Итого: — 124.903р.

В будем году желаю всем нам крепкого здоровья несмотря ни на что и приумножения капитала!

ИИС. Год начал вот с таким портфелем

В январе текущего года по плану закинул 400к на ИИС и был полон оптимизма, предвкушая светлое будущее и хорошие дивиденды. Докупил те же бумаги, что были у меня в начале года.

Конец февраля пережил без особой нервотрёпки за портфель, гораздо больше волновали другие события.

Весной крепко перетрухнул портфель и к лету он выглядел следующим образом: Газпром — 40%; КуйбышевАзот — 15%; Русагро — 12%; Роснефть — 11%; Норникель — 11%; Русал — 11%. Ох уж этот Газпром… пожалуй примерно 60-70% годового убытка пришлось именно на него. На будущее взял за правило — бумагу в портфель закупать в пределах 10% от общей стоимости портфеля.

Собираюсь сменить брокера. Вернусь в ВТБ, Альфа категорически ужасен. Состав портфеля ИИС на сегодня не так важен, по той причине, что для перехода в ВТБ все акции в начале года продам, так как при переводе отдельных бумаг каждая (отдельный эмитент) стоит 600р, комиссия за продажу и покупку бумаг выйдет значительно ниже. Что касается планируемого состава портфеля, то будет порядка 70% в акциях 15-20 эмитентов + около 30% в коротких ОФЗ (скорее всего пару шоков в следующем году нам предстоит и было бы не плохо иметь возможность докупить на панике).

Год окончен, стоимость портфеля ИИС 636.930р, реинвестировано дивидендов в течение года 58.011р, внесено своих 401.000р. Доходность портфеля в 2022 году -32,05%.

Сравним результаты портфеля ИИС с Индексом МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) за первый, второй и оба года жизни портфеля.

Дело в том, что сумма на начало 2021 и 2022 годов отличается в разы, из-за этого хоть оба года по отдельности были лучше бенчмарка в сумме вышло хуже.

В середине года открыл ещё один брокерский счёт и постепенно его пополнял. Составлен он из 17 эмитентов и с появлением средств докупались те же бумаги таким образом, чтобы стоимость долей была равна. Вот собственно состав в алфавитном порядке: Алроса, Белуга, Газпром, Газпром нефть, Интер РАО, Ленэнерго ап, Лукойл, Мечел ап, Новатэк, Норникель, Полюс, Роснефть, Русал, Сбербанк ап, Сургутнефтегаз ап, ТМК, Фосагро. Годовая доходность портфеля составила 15,15% (стоимость портфеля 355.603р), за тот же период с 11.07 по 31.12 доходность MCFTRR составила 9,14% (расчёт проведён с помощью функции ЧИСТВНДОХ в эксельке).

Подведём итоги двух лет

Внесено собственных средств на биржу 1.180.000р.

Текущая стоимость портфеля 995.533р.

Налоговый вычет получен 59.564р.

Итого: — 124.903р.

В будем году желаю всем нам крепкого здоровья несмотря ни на что и приумножения капитала!

теги блога Андрей

- ETF

- IMOEX

- акции

- ВДО

- вопрос

- втб

- газпром

- Графики

- Детский мир

- доллар

- доллар рубль

- заметки

- золото

- Индекс МБ

- индексное инвестирование

- инфоцыгане

- итоги 2021

- итоги 2022

- итоги года

- Итоги дня

- итоги месяца

- Итоги недели

- ключевая ставка ЦБ РФ

- КОНКУРС

- личный опыт

- лчи 2021

- мобильный пост

- новичек

- новичок

- Облигации

- опрос

- ОФЗ

- оффтоп

- полиметалл

- политсрач

- Портфель инвестора

- прогноз по акциям

- промежуточные итоги

- русагро

- сбербанк

- технический анализ

- трейдинг

- форекс

- фьючерс mix

- фьючерс ртс

- ЦБ РФ