SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Математики, мочите меня!

- 10 марта 2013, 03:31

- |

Что сделано?

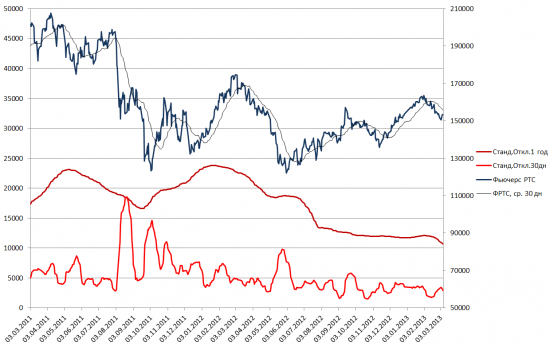

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

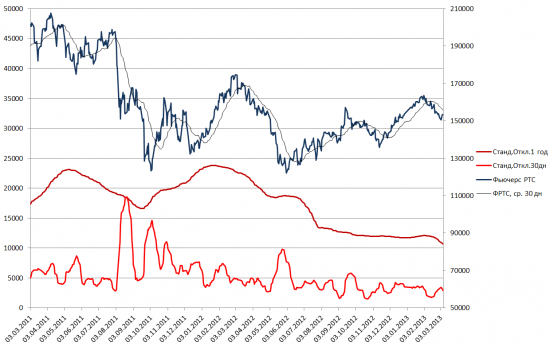

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс

Чем отличается HV от IV???

Oн же так долго бородой шевелил!

Волатильность имеет свойство взрываться быстро и постепенно затухать (изучайте собственный график… А лучше IV за всё время, там хорошо видно: все пики слева отвесные, справа сползают).

То есть лучше получается предсказывать ситуацию после взрыва. А когда сам взрыв будет — фиг знает.

Если грубо:

неопределённый взрыв = HV-IV

=)

— у Вас в топике!

— мат. ожидание = (1/n)*сумма от i=1 до n(ln(Ci+/Ci))

— C — цена закрытия.

Я имел ввиду ln(Ci+1/Ci)

ln(Ci/Ci-1)=ln(Ci)-ln(Ci-1)

выше приводил ссылку на гистограмму флуктуаций. С1% я конечно загнул. Но 80% всех флуктуация находятся вдиапазоне -2,7+2,8%… так что для индекса РТС дневное колебиние +-2,7% — это обычное дело

И не забудь(те) про «жирные» хвосты, которые Талеб феерично окрестил black swans…

То же самое проявляется на внутри дневных короткопериодных интервалах за время формирования 100 и более баров на фондовом рынке и рынке гос. облигаций США (полная аналогия с Форекс). Хорошая предсказуемость появляется только после 2.5-3 года, а на интервале 8 календарей, на месячном таймфрейме после формирования 100 баров рынок предсказуем. Таким образом на всех сегментах фин. рынка „короткопериодные“ спекулянты имеют одинаковые степени риска, увеличивающиеся с увеличением инвестиционного горизонта до 2.5-3 лет. При дальнейшем увеличении глубины инвестиционного горизонта от 2.5-3 лет, наблюдается скачкообразное уменьшение риска на фондовом рынке и рынке гос. облигаций, в то время как рынок Форекс по прежнему остается высокорискованным сегментом финансового рынка» В. Якимкин. Финансовый дилинг. Технический анализ. М. 2006г.

Сейчас имплайд 15 и историческая 19.

Возьмём среднюю волатильность 17.

Стартовали на точке 149000, с волатильностью 17, тогда за 20 рабочих дней (месяц) вероятность оказаться на 161000 или выше

примерно 5.4%

5% — это прямо скажем не густо.

Но! Это не значит что нет шансов закрыть эти колы в плюс.

Как минимум, есть прилично шансов закрыться в ноль, без убытка,

но тут нужно уметь управлять позицией, что совсем не просто.

PS Считал на коленке, возможны ошибки, если что — поправьте меня.

считал что в году 250 рабочих дней.

А как ты посчитал вероятность то в 5,4%?

В общем, получаем распределение со средним 0 и вот этой сигмой.

Теперь проинтегрируем от минус бесконечности до грубо говоря 161000. Отсюда и получаются эти 5.4%

Вообще, сложновато для формата комментария…

Когда-то хотел пост написать на эту тему, может соберусь ещё…

Потом определяем логарифм отношения интересующего уровня к фьючерсу. Ln(S/F). А отношение логарифма к приведенной 20 дневной волатильности, есть кол-во стандартных отклонений.

В данном случае 1.6.

По функции Нормстрасп в Excel, определяем вероятность: 1-Нормстрасп(1.6)=5.43%.

а работает или не работает это личное дело каждого, Тимофей уже ушел в эту тему, я и написал, как это посчитать

На рынке — не нормальное распределение, а все эти стандартные откланения и тп… работают только при гаусовском распределении

треугольник со степенным сглаживанием у основания

Тимофей, не слушай их ))))

я больше скажу — ситуация совсем плохая — в каждой точке графика, то есть при каждой цене — своё распределение.

И что же теперь — не торговать совсем?!

Но! Тем не менее! Гаусс нормально подходит для большинства целей.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%.»

вот каким образом такой вывод появляется?

стандартное отклонение и 95% процентов применимы, если речь идет о процессе, который можно описать какой-то четкой форумулой, только вот самой формулы мы не знаем и поэтому пытаемся по числовому ряду примерно предсказать, что будет

рынок это вообще явление другого уровня, это сложная система

цитирую с вики «Сложная система — система, состоящая из множества взаимодействующих составляющих (подсистем), вследствие чего сложная система приобретает новые свойства, которые отсутствуют на подсистемном уровне и не могут быть сведены к свойствам подсистемного уровня»

«По Растригину[2], строгое определение сложной системы ещё не найдено, но к некоторым чертам сложной системы (как объекта управления) относятся:

• Отсутствие математического описания или алгоритма,

• «Зашумлённость», выражающаяся в затруднении наблюдения и управления. Обусловлена не столько наличием генераторов случайных помех, сколько большим числом второстепенных (для целей управления) процессов,

• «Нетерпимость» к управлению. Система существует не для того, чтобы ей управляли,

• Нестационарность, выражающаяся в дрейфе характеристик, изменении параметров, эволюции во времени,

• Невоспроизводимость экспериментов с ней.

мне казалось LTCM и Талеб своим опытом доказали уже бессмысленность современных финансовых теорий

для понимания сложных систем в первом приближении оч рекомендую курсы TTC — Understanding Complexity

Теперь, у них, только один эксперт. )))

вот посомтри видео с 18 минуты… ( хотя всё видео интересное)… там какраз говорится о статистической особености рынокв… в частности из за того что на бирже не нормлаьное распределение — получается что боллинджер — бесполезен как и стандартное откланенние

Если движение не случайно, совсем еще это не значит что движение можно прогнозировать путем каких то анализов этого же движения.

К тому же следует различать прогноз куда и когда…

Но в своих анализах, технику дальше линий поддержки и сопротивления не применяю.

А что, в общем -то случилось на рынке. Хорошие данные по рынку труда в Америке. Но это только в Америке и на этом доллар вырос. А хорошо ли это фондовым рынкам, думается не совсем. Поэтому в пятницу мировые рынки и лихорадило, нефть сильно падала, потом отросла, нервно вел себя S&P и E/$. Рынки в растерянности. На хороших данных рынка труда в США, в ближайшие дни, возможно, и начнется долгожданное движение вниз мировых рынков. А может мои опасения и напрасны?

Открытие в понедельник ожидаю с небольшим плюсом, а дальше снова вниз, т.е. пока боковик.

По-другому — у геометрического броуновского блуждания есть ненулевой стохастический дрифт, это процесс без_возврата к среднему.

В конечном итоге, вся проблема в том, что данная модель рынка слишком примитивна и не работает.

«В трейдинге стандартное отклонение, как правило, применяют по отношению к ценам актива за определенный период времени (обычно год) и СО в данном случае измеряет насколько широко значения цены рассеяны от среднего значения.»

на текущих уровнях и на этом горизонте дрифт примерно 0.

— среднее квадратичное отклонение на всем промежутке торговли опциона мы не знаем;

— мы его оцениваем на определенном диапозоне(скажем в течении одного дня назад);

— с течением времени и поступлением новой информации среднее значение волатильности на уже изменившемся диапозоне изменяется. Это и есть стохастический дрифт?

— на заданном интервале мы знаем СКО для выбранного окна (например 30 дней)

— дрифт, по идее, сидит не в волатильности, а в цене фьючерса

Только что понял, что не совсем корректно написал выше, но смысл сохраняется, если учесть что такая модель рынка не работает.

… и на каждом страйке он (дрифт) разный!

— ур-е на дрифт: k(0-Var)dt

— k- скорость возвращения к 0

— 0- Равновесная вариация

— Var- close-to-close^2.

аналогично и с новогодним ралли… ибо нельзя преносить шорты через календарный НГ… тогда с них налоги высчитают

на кциях же ввиду наличия маржинальных сделок и наличия кэритрэйд… можно считать так же что лонг по акции == шорт по валюте фондирования

повеселили))))

«главное, что показывает индекс волатильности — это совокупный объём открытых позиций на различных опционных страйках, т.е. он показывает уровень хеджа на рынке. грубо: rtsvx растёт, если на нижних страйках нарастает OI, и падает, если OI сокращается (а уж IV — это вторично). верхние страйки имеют очень небольшой вклад в индекс волатильности по причине того, что их вес гораздо меньше и пропорционален 1/K^2 (K-страйк). кстати, именно поэтому rtsvx и vix снижаются при росте рынка…

и коль скоро это так, то надо сравнивать текущий rtsvx со средним сначением rtsvx при тех значениях индекса ртс. например, если при ртс=1400-1450 средний rtsvx=40, а текущий равен 30, то это значит, что на рынке мало хеджа по сравнению с обычными значениями. вот и вся суть. и канал болинджера действительно способен грубо показать, что rtsvx вибился за рамки среднестатистического корридора. только вот проблема болинджера в том, что он берёт среднее значение и дисперсию, исходя из предположения, что имеется нормальное распределение. только вот вся хрень в том, что даже на рынке БА распределение ненормальное, а уж на рынке опционов — и подавно.»

разве у на r!=0?

я поэтому и сказал выше, что ошибся)

матиматика простая — за счет продажи билетов на конференцию

покроешь убытки по колам

у китайцев будет завтра-:)

Так что покупайте опционы — продавцы опционов будут очень рады вашим деньгам.

А.Г. выходите и объясните всё нам )))))

А что объяснять? ИМХО, но прогноз на 30 дней будущих уровней в 90% дней в году совершенно бессмысленен. И вообще будущее распределение разное для разного прошлого (нестационарность) и не может быть описано в рамках стационарной модели.

правило «сигм» (с какой вероятностью случайная величина попадет в интервал матожидание +- одно или больше СКО) применяется ТОЛЬКО к _нормально распределенной_ случайно величине!

а значения фьючерса РТС

а) распределены НЕ по закону нормального распределения

б) не имеют «математического ожидания».

Вообще, думаю, что основная проблема — средние велечины. Не смотря на то, что большие и большие объёмы прокачиваются роботами, но все они строятся на исторических данных. То есть по сути учитывают психологию прошлого именно человека, а не мат. функции настоящего. Если мне вчера было плохо, а сегодня всё отлично, то в среднем мне нормально было за эти два дня. Но разве это верно? Плохое забывается быстрее чем хорошее с точки зрения восприятия. Но если учитывать это во времени то будет ли верно теже чувства, если до этого мне было 3и года хорошо, а затем год полного упадка, то в среднем я чувствую себя хорошо? Не думаю.

я не даром привел ссылку на сравнение погоды и биржи

например летом+30, зимой минус 20… в среднем +5, но зарабатывать надо когда от +30 идем до +10 или от -20 до +5…

и ориентир на среднююю… тут врят ли подходит ибо экстреммумы не укладываются в можель нормального распределения

равновесная величена == какая то функция по времени. я полагаю тчо на рынке такого быть не может ибо время нарынке величина не линейная… тоетсь оно может ускоряться а может замедляться… потому и дифференцировать по времени нельзя. да и то что фундамент первичен — тоже врят ли можно согласиться… по этому поводу есть целые исследования фрс и банков… что данные статистики никак не влияют на долгосрочные движения… к примеру самые худшие ( просто ужасные данные)выходят на дне рынка… после чего цены начинают расти… и только с запазданием выходят данные чуть лучше худших… а цены уже пошли в гору

а причем тут роботы… например запустить арбитраж фьюч/акция или индекс карзина… в чем противоречие

Есть внутреннее время системы ( рынка) оно не линейно относительно гелиоцентрической системы… к примеру

Вы и я купили одинаковые машины… только вы ездите на работу каждый день а я только по выходным… и записываем все работы с машинами( замену масла колес и тп)… если мы наложим наши графики… то никакой связи мы не найдем… в линейной времени, но если применим внутреннее время системы ( например в зависимости от пробега) то поймем что мы совершали действия синхронно…

точно так же и на рынкке… время идет линейно во внутренней системе но не линенйно в системе относительно вращения вокруг солнца… или вокруг вращения вокруз оси земли…

Хорошо, не роботы. Вы лично будеите покупать евро или фунт, если знаете, что под действием внешней и внутренней коньюктуры ЕЦБ и БоА придётся увеличивать или начинать программу LTRO в ближайшее время, что приведёт к расширению балансов ЦБ?

Поэтому брать формулы с сигмами и считать вероятности — неверно.

Во-первых, делается «немгновенный» анализ, значит

зачем такие упрощения? Давайте сделаем

честный расчёт. Есть числовой ряд — поток сделок.

На основании него можно сделать вывод о нормальности

распределения за год, за месяц и соответственно

справедливость использования формул статистических

параметров.

Во-вторых, никак не упоминается объём. Отклонение

в 3000 пунктов — это совершенно абстрактная

математика, риск, справедливый для 1 контракта.

А если поза в 1000-10000-100000 контрактов?