SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov

Облигации Боржоми.

- 16 февраля 2024, 15:33

- |

💦Облигации Боржоми. Очень странные дела.

Дата оферты облигаций Боржоми – 28 февраля 2024 года, а дата погашения – 20 февраля 2026 года. Была… Объем выпуск – 7 млрд рублей.

Из интересного:

Компания приняла решение досрочно погасить 23 февраля.

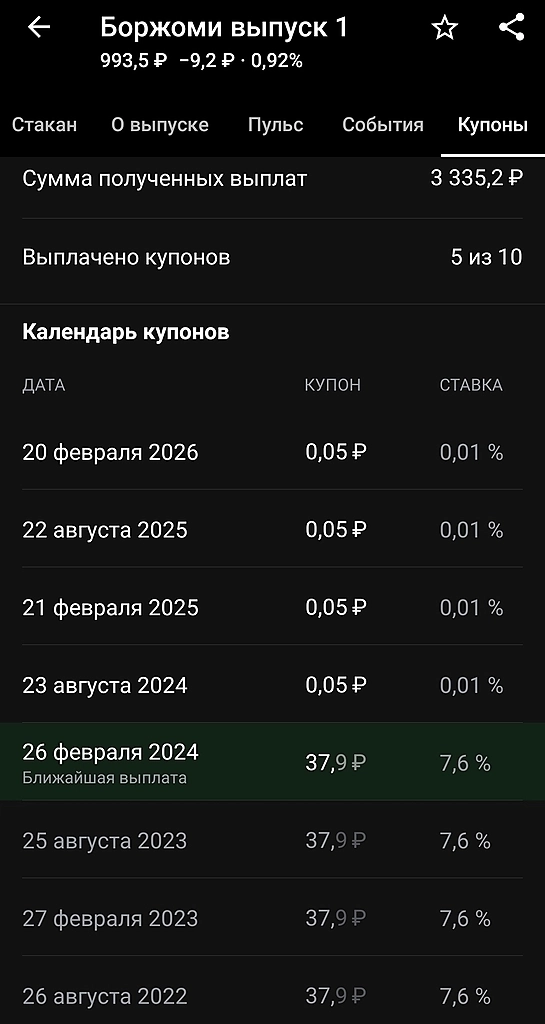

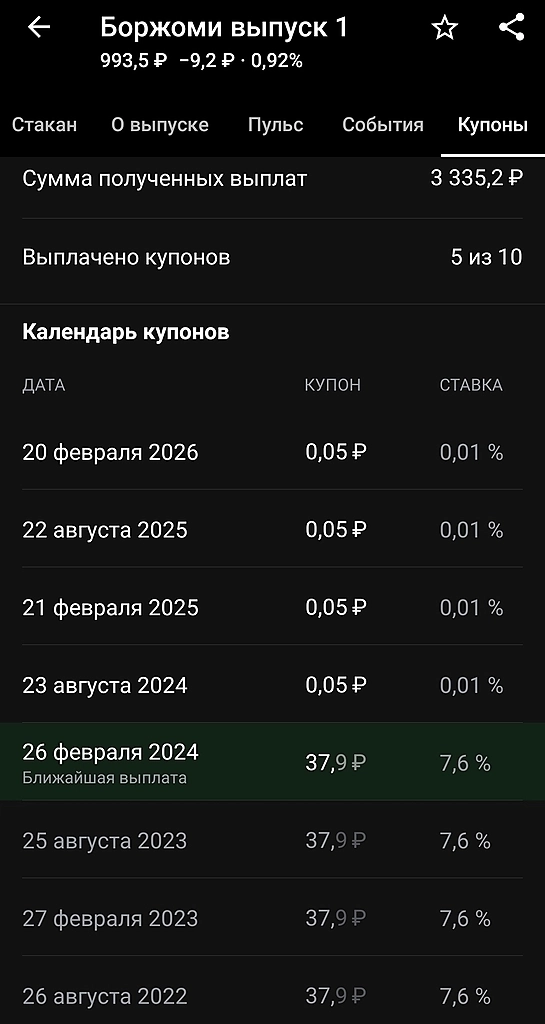

При этом в приложении ТИ написано, что выпуск продолжит существование, а будущий купон составит 0,01 процент.

Какие то взаимоисключающие вещи? Или погашение, или выпуск сохранится, но купон уменьшится.

Календарь инвестора в ТИ пишет сразу все: 23 февраля – колл-опцион, 26 – погашение, 28 – оферта. Решил задать этот вопрос поддержке, пусть поработают и объяснят.

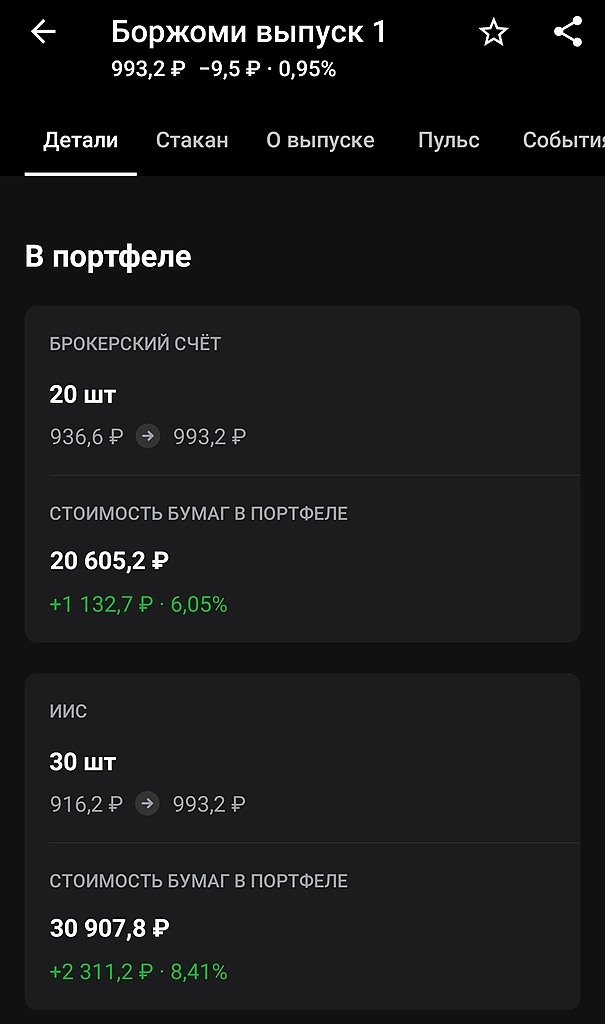

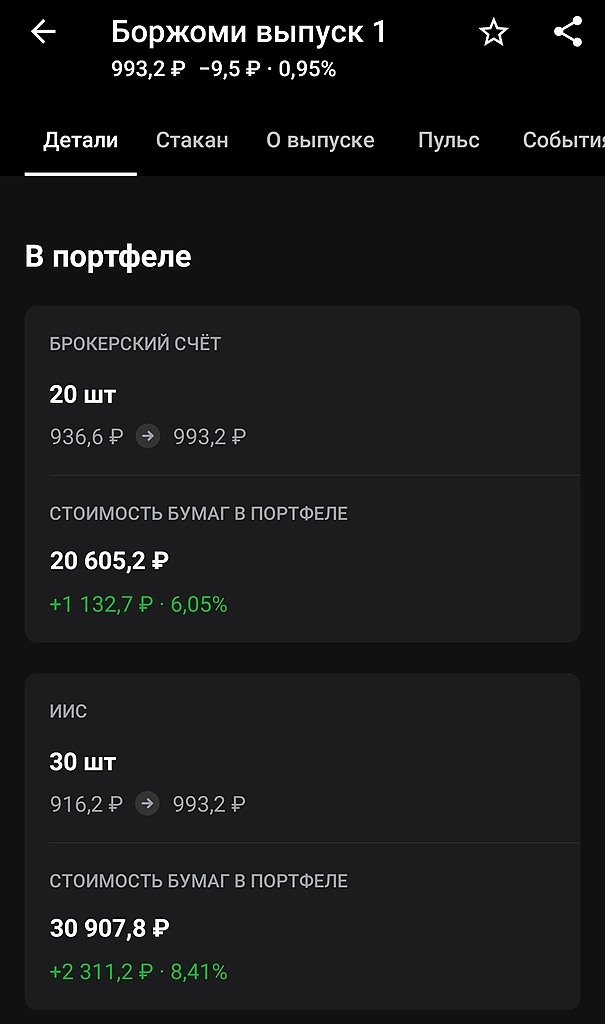

На этих бумагах я и так уже заработал от 6 до 8 процентов + 2 раза получил купон, а это еще процентов 8. Не хотелось бы остаться держателем этих бумаг под 0,01 процент, поэтому лучше разобраться в вопросе и если есть риск, то лучше вовремя выйти.

💡При этом есть еще один выпуск ( доходность к оферте 17 процентов). Точнее он должен скоро появиться, но в Тинькофф его почему то не было.

«Боржоми финанс» установило финальный ориентир ставки 1-го купона 3-летних облигаций серии 001Р-02 с офертой через 1,5 года объемом 4,5 млрд рублей на уровне 16,10% годовых, сообщил «Интерфаксу» источник на финансовом рынке. Объемы меньше, но зато купон значительно выше.

Ориентиру соответствует доходность к оферте в размере 17,10% годовых, купоны квартальные.

Сбор заявок прошел 15 февраля с 11:00 до 15:00 мск. Первоначально ориентир ставки 1-го купона составлял не выше 17,4% годовых, в ходе маркетинга он снижался трижды.

— Переподписка книги заявок доходила до трех раз, объем выпуска увеличен с не менее 4 млрд до 4,5 млрд рублей.Техразмещение запланировано на 20 февраля. Выпуск будет доступен для приобретения неквалифицированным инвесторам при прохождении теста, минимальная сумма заявки на покупку облигаций при размещении — 1,4 млн рублей. В общем эти облигации « для богатых»).

💦Мнение Газпромбанка по поводу компании «Боржоми».

Группа компаний «Боржоми» (далее Группа, компания) – один из крупнейших производителей бутилированной минеральной воды на территории СНГ. Группа занимает лидирующие позиции на рынках присутствия (~20% рынка в России и около 50% – в Грузии).

Основные производственные площадки компании расположены в России: четыре завода – в Московской области, Липецке, Костроме и Новосибирске (бренды – «Святой источник» «Эдельвейс»). Два завода находятся в Грузии («Боржоми»). Отметим, что у компании также есть активы на Украине (бренды «Моршинская» и «Миргородская»).

Ключевым для Группы рынком является Россия – ее доля в консолидированной выручке по итогам 1П23 достигла 55% по сравнению с 53% в 1П22. В то же время доля Украины составила 25%, Грузии и Казахстана – по 5%, Беларуси – 3%, прочих стран – около 7%. Головной компанией Группы является RISSA INVESTMENTS LIMITED, которая получила кредитные рейтинги локальных агентств, бенефициары Альфа-Групп имеют долю ниже контрольной – 49,99%, правительство Грузии владеет 7,73% (пакет был безвозмездно передан в 2022 г.), прочим акционерам принадлежит 42,28%.

Стоит отметить, что даже в кризисном 2022 г. Группа снизила выручку всего на 7% г/г до 38,2 млрд руб. благодаря росту цен на продукцию, который частично компенсировал сокращение продаж в натуральном выражении (-12% г/г до 1,6 млрд бутылок).

При этом уже по итогам 1П23 на фоне роста объема продаж (+15% г/г до 877 млн бутылок) выручка увеличилась на 19% г/г до 23,2 млрд руб. Около 50% продаж в натуральном выражении приносят продажи бренда «Святой источник», порядка 20% – «Боржоми», остальное – другие бренды. Группа демонстрирует стабильный уровень рентабельности по EBITDA – около 23% в 1П23 (19% – в кризисном 2022 г.). Отметим, что основной вклад в EBITDA вносят продажи бренда «Боржоми» (более 50%), «Святой источник» – более 30%, остальные бренды – существенно меньше. Группа генерирует положительный свободный денежный поток (3,8 млрд руб. в 1П23), что позволило существенно снизить долг и увеличить объем денежных средств. 👍

💡Чистый долг по итогам 1П23 сократился на 35% п/п до 7,3 млрд руб. в основном благодаря увеличению запаса денежных средств (+63% п/п до 7,5 млрд руб.).

Таким образом, соотношение «чистый долг/EBITDA» составило вполне комфортные 0,8х. Краткосрочные обязательства на конец 1П23 составили 57% от общего долга и были почти полностью представлены локальными облигациями (7 млрд руб.) с офертой в феврале 2024 г. Компания объявила о досрочном погашении этого выпуска 23 февраля.

Участники рынка прогнозируют, что спрос на минеральную воду в России в среднесрочной перспективе будет расти, поддерживаемый трендами на здоровый образ жизни. Как следствие Боржоми, как один из лидеров рынка, будет бенефициаром этого процесса. Кроме этого, Группа планирует развив

ать направление экспорта в страны СНГ. Из ключевых рисков для кредитоспособности Группы стоит отметить возможность потери активов на Украине. Однако оценка вероятности наступления этого сценария представляется невозможной. В случае его реализации и списания активов негативный эффект на финансовый профиль компании будет весьма умеренным, так как их доля в бизнесе невелика – около 10% в EBITDA по итогам 2022 г. Отметим, что рейтинговые агентства «АКРА» и «Эксперт РА» в 2023 г. подтвердили рейтинги головной компании Группы на уровне «А-» на фоне прохождения кризисного периода и снижения неопределенности.

ать направление экспорта в страны СНГ. Из ключевых рисков для кредитоспособности Группы стоит отметить возможность потери активов на Украине. Однако оценка вероятности наступления этого сценария представляется невозможной. В случае его реализации и списания активов негативный эффект на финансовый профиль компании будет весьма умеренным, так как их доля в бизнесе невелика – около 10% в EBITDA по итогам 2022 г. Отметим, что рейтинговые агентства «АКРА» и «Эксперт РА» в 2023 г. подтвердили рейтинги головной компании Группы на уровне «А-» на фоне прохождения кризисного периода и снижения неопределенности.

💡Облигации компании мне кажутся интересными, но в связи с текущей ситуацией либо нас ждет погашение облигаций ( скорее всего так и будет), либо придется самому выходить. Возможно скоро появится новый (третий) выпуск, как раз для тех кто не может себе позволить потратить 1,4 млн на облигации. Тогда можно будет присмотреться к бумагам данной компании заново.

@pensioner30

Дата оферты облигаций Боржоми – 28 февраля 2024 года, а дата погашения – 20 февраля 2026 года. Была… Объем выпуск – 7 млрд рублей.

Из интересного:

Компания приняла решение досрочно погасить 23 февраля.

При этом в приложении ТИ написано, что выпуск продолжит существование, а будущий купон составит 0,01 процент.

Какие то взаимоисключающие вещи? Или погашение, или выпуск сохранится, но купон уменьшится.

Календарь инвестора в ТИ пишет сразу все: 23 февраля – колл-опцион, 26 – погашение, 28 – оферта. Решил задать этот вопрос поддержке, пусть поработают и объяснят.

На этих бумагах я и так уже заработал от 6 до 8 процентов + 2 раза получил купон, а это еще процентов 8. Не хотелось бы остаться держателем этих бумаг под 0,01 процент, поэтому лучше разобраться в вопросе и если есть риск, то лучше вовремя выйти.

💡При этом есть еще один выпуск ( доходность к оферте 17 процентов). Точнее он должен скоро появиться, но в Тинькофф его почему то не было.

«Боржоми финанс» установило финальный ориентир ставки 1-го купона 3-летних облигаций серии 001Р-02 с офертой через 1,5 года объемом 4,5 млрд рублей на уровне 16,10% годовых, сообщил «Интерфаксу» источник на финансовом рынке. Объемы меньше, но зато купон значительно выше.

Ориентиру соответствует доходность к оферте в размере 17,10% годовых, купоны квартальные.

Сбор заявок прошел 15 февраля с 11:00 до 15:00 мск. Первоначально ориентир ставки 1-го купона составлял не выше 17,4% годовых, в ходе маркетинга он снижался трижды.

— Переподписка книги заявок доходила до трех раз, объем выпуска увеличен с не менее 4 млрд до 4,5 млрд рублей.Техразмещение запланировано на 20 февраля. Выпуск будет доступен для приобретения неквалифицированным инвесторам при прохождении теста, минимальная сумма заявки на покупку облигаций при размещении — 1,4 млн рублей. В общем эти облигации « для богатых»).

💦Мнение Газпромбанка по поводу компании «Боржоми».

Группа компаний «Боржоми» (далее Группа, компания) – один из крупнейших производителей бутилированной минеральной воды на территории СНГ. Группа занимает лидирующие позиции на рынках присутствия (~20% рынка в России и около 50% – в Грузии).

Основные производственные площадки компании расположены в России: четыре завода – в Московской области, Липецке, Костроме и Новосибирске (бренды – «Святой источник» «Эдельвейс»). Два завода находятся в Грузии («Боржоми»). Отметим, что у компании также есть активы на Украине (бренды «Моршинская» и «Миргородская»).

Ключевым для Группы рынком является Россия – ее доля в консолидированной выручке по итогам 1П23 достигла 55% по сравнению с 53% в 1П22. В то же время доля Украины составила 25%, Грузии и Казахстана – по 5%, Беларуси – 3%, прочих стран – около 7%. Головной компанией Группы является RISSA INVESTMENTS LIMITED, которая получила кредитные рейтинги локальных агентств, бенефициары Альфа-Групп имеют долю ниже контрольной – 49,99%, правительство Грузии владеет 7,73% (пакет был безвозмездно передан в 2022 г.), прочим акционерам принадлежит 42,28%.

Стоит отметить, что даже в кризисном 2022 г. Группа снизила выручку всего на 7% г/г до 38,2 млрд руб. благодаря росту цен на продукцию, который частично компенсировал сокращение продаж в натуральном выражении (-12% г/г до 1,6 млрд бутылок).

При этом уже по итогам 1П23 на фоне роста объема продаж (+15% г/г до 877 млн бутылок) выручка увеличилась на 19% г/г до 23,2 млрд руб. Около 50% продаж в натуральном выражении приносят продажи бренда «Святой источник», порядка 20% – «Боржоми», остальное – другие бренды. Группа демонстрирует стабильный уровень рентабельности по EBITDA – около 23% в 1П23 (19% – в кризисном 2022 г.). Отметим, что основной вклад в EBITDA вносят продажи бренда «Боржоми» (более 50%), «Святой источник» – более 30%, остальные бренды – существенно меньше. Группа генерирует положительный свободный денежный поток (3,8 млрд руб. в 1П23), что позволило существенно снизить долг и увеличить объем денежных средств. 👍

💡Чистый долг по итогам 1П23 сократился на 35% п/п до 7,3 млрд руб. в основном благодаря увеличению запаса денежных средств (+63% п/п до 7,5 млрд руб.).

Таким образом, соотношение «чистый долг/EBITDA» составило вполне комфортные 0,8х. Краткосрочные обязательства на конец 1П23 составили 57% от общего долга и были почти полностью представлены локальными облигациями (7 млрд руб.) с офертой в феврале 2024 г. Компания объявила о досрочном погашении этого выпуска 23 февраля.

Участники рынка прогнозируют, что спрос на минеральную воду в России в среднесрочной перспективе будет расти, поддерживаемый трендами на здоровый образ жизни. Как следствие Боржоми, как один из лидеров рынка, будет бенефициаром этого процесса. Кроме этого, Группа планирует развив

ать направление экспорта в страны СНГ. Из ключевых рисков для кредитоспособности Группы стоит отметить возможность потери активов на Украине. Однако оценка вероятности наступления этого сценария представляется невозможной. В случае его реализации и списания активов негативный эффект на финансовый профиль компании будет весьма умеренным, так как их доля в бизнесе невелика – около 10% в EBITDA по итогам 2022 г. Отметим, что рейтинговые агентства «АКРА» и «Эксперт РА» в 2023 г. подтвердили рейтинги головной компании Группы на уровне «А-» на фоне прохождения кризисного периода и снижения неопределенности.

ать направление экспорта в страны СНГ. Из ключевых рисков для кредитоспособности Группы стоит отметить возможность потери активов на Украине. Однако оценка вероятности наступления этого сценария представляется невозможной. В случае его реализации и списания активов негативный эффект на финансовый профиль компании будет весьма умеренным, так как их доля в бизнесе невелика – около 10% в EBITDA по итогам 2022 г. Отметим, что рейтинговые агентства «АКРА» и «Эксперт РА» в 2023 г. подтвердили рейтинги головной компании Группы на уровне «А-» на фоне прохождения кризисного периода и снижения неопределенности.💡Облигации компании мне кажутся интересными, но в связи с текущей ситуацией либо нас ждет погашение облигаций ( скорее всего так и будет), либо придется самому выходить. Возможно скоро появится новый (третий) выпуск, как раз для тех кто не может себе позволить потратить 1,4 млн на облигации. Тогда можно будет присмотреться к бумагам данной компании заново.

@pensioner30

теги блога 30-летний пенсионер

- итоги дня

- США

- finex etf

- headhunter

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- OZON

- QIWI

- Softline

- VK

- Whoosh

- X5

- акрон

- акции

- алроса

- Астра

- аэрофлот

- банк санкт-петербург

- банки

- Белуга Групп

- брокеры

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- диверсификация

- дивиденды

- доллар рубль

- заблокированные активы

- Займер

- инвестиции

- Индекс МБ

- Интер РАО

- Итоги года

- итоги месяца

- Итоги недели

- ключевая ставка ЦБ

- конкурс

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- МВ ФИНАНС

- ММК

- мобильный пост

- Московская Биржа

- МТС

- МТС-Банк

- НДФЛ

- нерезиденты

- нлмк

- Новатэк

- Новости

- Норильский Никель

- обзор рынка

- облигации

- обмен заблокированными активами

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- полиметалл

- Полюс Золото

- портфель инвестора

- прогноз 2024

- прогноз по акциям

- редомициляция

- рецензия на книгу

- роснефть

- Россети Центр

- русагро

- русал

- Русгидро

- Русская аквакультура

- Самолет

- санкции США

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб конкурс

- соллерс

- Софтлайн

- СПб Биржа

- сургут преф

- сургутнефтегаз

- татнефть

- Татнефть преф

- тинькофф банк

- тмк

- Транснефть

- трейдинг

- форекс

- Фосагро

- ФСК ЕЭС

- ЦБ РФ

- черкизово

- Яндекс

все что за кордоном — все враждебное

внешний мир полон угроз домашнему инвестору))

Слить и забыть.