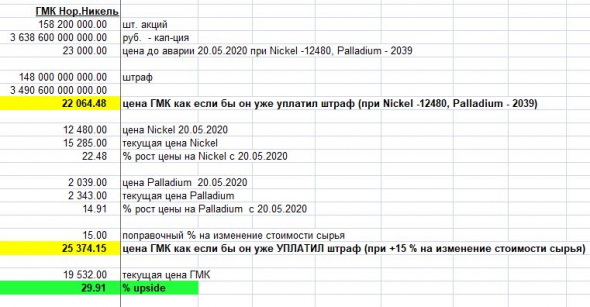

ГМК Нор Никель + 30 % upside (Перепроданность на Аварии с учетом как бы уже уплаченного штрафа)

Возьмем капитализацию ГМК до Аварии.

Вычтем из нее штраф.

И посмотрим сколько будет стоить 1 акция ГМК, как если бы ГМК уже выплатил наложенный на него штраф.

22064 руб. — цена ГМК как если бы он уже уплатил штраф (при Nickel -12480, Palladium — 2039)

Мы не учли изменение стоимости сырья. Грубо +15% (Реально больше. На 15% вырос наиболее отставший Palladium).

25374 руб. — цена ГМК, как если бы ГМК УЖЕ УПЛАТИЛ штраф (при +15 % на изменение стоимости сырья)

При текущей цене ГМК 19532р

29,91% upside

Таким образом Перепроданность ГМК Нор Никель на Аварии с учетом как бы уже уплаченного штрафа,

составляет КАК МИНИМУМ 30 %.

Так я ж и говорю, что у гамака и других экспортеров есть и валютные займы. А там ставки низкие. А сахипзадовна таки девалит рубль, ибо при существующей структуре экономики деваться е

Авто-репост. Читать в блоге >>>

nevil, Вы забыли еще про девальвацию рубля. Не влезая в дальний горизонт рискну предположить, что нефть до конца года останется на текущих, соответственно рубель укрепляться не будет. А если организуют «заливное» на рынках, то рупь еще больше ослабнет к баксу. Так что однозначно в фокусе имею экспортеров и гамак на первом месте. Резерв на покупку держу, чтобы прикупить у идиетов подешевле, если опять зальют под «экологическую мульку». Признаться, у меня были мысли, что будут потрошить компании для пополнения дефицитного бюджета, но последние аукционы по офз заставили изменить мнение. Там за один недельный аук разместили среди «крупных покупателей» (несложно догадаться, кто они) на сумму свыше 100 млрд. рублей. В октябре часть дырки заткнут дивами сберкассы. Ну а если про гамак — то -148 млрд уже в цене. И тут хватит еще и на приличные дивы при таких ценниках на цветмет и рублебаксе.

Пилат,

и тут тоже прямой намек — при таких масштабных заимствованиях куда пойдут ставки денежного рынка? будут снижаться? будут расти? ожидаемая же (с учетом рисков) дивдоха прямо зависит от безрисковых ставок денежного рынка.

Сулла, читаем последнюю инфу от цб.до конца этого года и весь следующий — «мягкая кредитно-денежная политика». Если совсем по-простому — на ш ЦБ идет в фарватере фрс. А что касается экспортеров — так у них долги и валютные, и рублевые.

Пилат,

писать и делать — не одно и то же.

главное отличие феди от сапхизадовны — федя НЕОГРАНИЧЕННО (=для своих нужд и в своем понимании) печатает бабло, и львиная часть этого бабла заходит в трежерес, оттого и доха по трежерис падает. сапхизадовна же — НЕ ПЕЧАТАЕТ, а наш минфин предполагает ЗАНИМАТЬ на рынке. посмотрел бы я на рынок пендосо-госбондов, если бы прав-во США просто занимало бы с рынка(!) все свои триллионы на поддержку, без поддержки эмиссией со стороны феди.

вот когда наибуллина начнет ПЕЧАТАТЬ как федя, вот тогда я поверю в низкие ставки.

но у нас в цб психологическая травма — боятся инфляции и девальвации.

первого не надо бояться,

а вот со вторым — все верно: свеженапечатанная эмиссия отправится прямиком на валютный рынок (в отличие от США), и мы скоро заимеем курс по 100. «Сто» для экспортеров хорошо конечно, но есть и импорт (и его много), и социальные обстановка — и вот в них курс по 100 плохо вписывается.

такшта сапхихадовна зажата намного сильнее, чем федя.

и со ставками у нас (!!) все совсем неочевидно

Сулла, в плане девала сахипзадовна весьма успешна. Да и деваться ей при существующей структуре экономики некуда. Да и до нее делалось все то же самое — график бакса к рублю с 1996 года весьма показателен. А применительно к гамаку — тут собрались люди у кого он уже есть и больше не надо, и кто хочет чтобы он стал дороже, также те, у кого еще нет и кто хочет, чтобы он стал дешевле, и еще те, у кого есть и кто хочет купить еще подешевле.

Пилат,

и это так. Однако если еще вспомнить — то ставку ЦБ ВСЕГДА (!) во время девала повышали, чтобы сделать валютные спекуляции менее выгодными и прервать самоиндуцирующийся процесс разгона курса (взял в кредит на 1 день рубли под 6% годовых, купил валюты, заработал на курсе 0,5% в день =180% годовых, вернул рублевый кредит; и этот цикл можно повторять до бесконечности)

это к вопросу о перспективах ставок денежного рынка, которые вроде не должны расти.

при НЕ-печатании бабла и (планируемых) госзаймах с рынка в 1 трлн (в квартал!)