В марте-апреле 18 г. были локальные максимумы. Теперь понятно, что сама Энел в этот период купила на внебирже у кого-то акций на 270 млн.руб. по курсу 1,69 руб. Кто-то близкий хорошо заработал, а Энел получила гарантированный убыток.

Tagtrader, специально открыл еще полугодовую отчетность за 6 мес 2018 года. Во-первых, смотрим отчет о движении капитала и видим, что остаток собственных выкупленных акций на сумму 411,060 тыс руб есть еще на 1 января 2017 года.Это самая ранняя дата, представленная в данной отчетности. Значит появился он еще раньше, надо смотреть отчетности за предыдущие года. Поэтому ничего Энел в марте-апреле ни у кого не покупал.

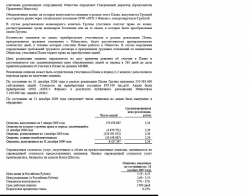

Во-вторых, смотрим примечание 8 полугодовой отчетности.

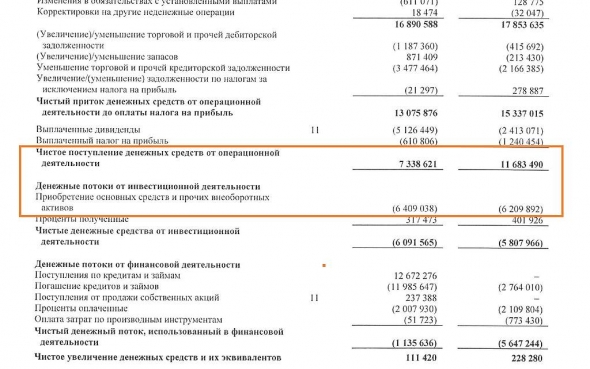

В апреле 2018 года Группа реализовала 156 222 914 акций и признала убыток в сумме 173,672 тыс руб. На балансе это 411,060 тыс руб или 2.63 руб за акцию. Убыток 173,672 тыс руб от сделки, значит реализация была на сумму (411,060 — 173,672) =237,388 тыс руб или 1.52 руб за акцию.

Теперь отрыл отчетность за 2017 год и вижу остаток казначейских акций был еще на 1 января 2015 года на сумму 411,060 тыс руб.

Открыл самую раннюю представленную отчетность на сайте и уже на 31 декабря 2009 года был остаток 420,394 тыс руб, который в 2010 году за счет продажи на 9 млн руб стал неизменным — 411,060 тыс руб., который и был полностью реализован в апреле 2018 года с убытком.

Смотрю примечание к отчетности 2009 года: в 2006 году Группа приобрела собственных акций для того, чтобы реализовать опционную программу. Так что акции были куплены аж в 2006 году для поощрения топов. И с тех пор сумасшедшая стоимость по которой они были на балансе — 2.63 руб.

Никогда не понимал, зачем писать и вводить людей в заблуждение, если не разобрался в вопросе.