Поднажмите чуток, еще немного осталось до нужных цен.

Марэк, и там закроешь свой лонг? Ну уж нет, это не сегодня.

Эскроу сами по себе не обеспечат рост цен.

Впервые за 20 лет импорт лома в Китай упал до нуля в сентябре

10 октября 2019 г.

В сентябре импорт лома в Китай упал до нуля, что впервые с начала этого столетия.Сообщалось, что в краткосрочной перспективе никакой импорт лома не обеспечит небольшую поддержку железной руде, которая в основном поступает из Австралии и Бразилии.

После 2020 года внутренние поставки лома в Китай, как ожидается, резко возрастут, поскольку они вернутся в цепочку поставок от лома до стали, содержащейся в строительстве.

В отчете о мировой торговле ломом консалтинговая фирма заявила, что импорт лома в конечном итоге столкнется с большими препятствиями, что приведет к росту внутренних поставок лома, и в долгосрочной перспективе Китай может стать чистым экспортером лома.

Авто-репост. Читать в блоге >>>

Завтра по АЛРОСЕ 69 руб гэп будет, а потом вероятнее всего и до 65 руб пойдет.

| Киев отказывается заключать годичный контракт с “Газпромом” на транзит газа по своей территории. Ср, 9 Октябрь 2019 | 17:02 | Украина отказывается заключать годичный контракт с “Газпромом” на транзит газа по своей территории. Об этом заявил на брифинге глава украинского правительства Алексей Гончарук. Несколько дней назад президент РФ Владимир Путин заявил, что Россия готова на год продлить контракт на прокачку газа, если не будет подписан новый договор в соответствии с европейскими правилами. Министр энергетики РФ Александр Новак позже пояснил, что в случае продления ряд технических параметров контракта может поменяться, так как ситуация на рынке теперь другая. “Мы ставим себе целью получения нового долгосрочного контракта, потому что продолжение на один год по старым правилам нам просто не подходит. Что мы будем делать с этой газотранспортной системой, если всего на год будет продолжено выполнение существующего контракта, который, к тому же, не соответствует европейским принципам? Поэтому это неприемлемая позиция”, — подчеркнул премьер. Гончарук предвидит, что переговоры по контракту на транзит газа будут длиться несколько месяцев, но надеется на их успешное завершение еще в этом году. Почти три недели назад Россия и Украина обсудили на трехсторонних консультациях с участием Еврокомиссии в Брюсселе вопрос об объемах транзита газа в рамках будущего контракта. И, как заявил на пресс-конференции украинский министр энергетики и защиты окружающей среды Алексей Оржель, Киев готов искать точки соприкосновения с Москвой в этом вопросе. “В Брюсселе обсуждались объемы транзита, обсуждались в зависимости от тарифа на транспортировку. В дальнейшем на консультациях мы будем искать точки соприкосновения с российской стороной, это вопрос экономической модели, цифр, тарифов и объемов”, – отметил глава Минэнерго Украины. “Если появятся факторы – политическая цена, давление со стороны, – в этом случае есть возможность неподписания”, – заявил Оржель. Он добавил, что в случае незаключения договора Украина справится с ситуацией: “Мы готовы, учитывая те объемы газа, которые у нас есть”. Кроме того, министр отметил, что Украина в рамках выполнения европейских условий завершит сертификацию своей ГТС к концу года: “Мы делаем один из сегментов заданий – подготовку к сертификации и саму сертификацию ГТС, и мы выходим на сертификацию, согласно с дорожной картой, до двадцатых чисел декабря”. Немногим ранее глава “Нафтогаза” Андрей Коболев заявил: “Мы считаем, что “Нафтогаз” уже прошел 90% всех вопросов, относящихся к созданию полноценной новой юридической структуры, которая станет новым оператором, выделенным и независимым от “Нафтогаза” |

Сбер конечно мощщщщщщА!

ШоLo,

Вкаком месте ты мощу увидел??? )))))))

Сбер уже сдуваться начал, начиная с отчетности за 2 мес 2019г, и все меньше и меньше прибыль.

Прибыль г/г упала с 23,6% (9 мес 2018г) до 8,6% (9 мес 2019г) — а это считай на 63% в абсолютном выражении.

Ученые создали материал, не уступающий по твердости алмазу

01 октября 2019

Ученые из России, Германии и Швеции сумели создать самый твердый материал после алмаза, сообщает агентство ТАСС со ссылкой на пресс-службу НИТУ «МИСиС». Согласно материаловедам, которые и создали этот материал, он не распадается при падении давления и температуры.

«Обычно материалы, модифицированные при сверхвысоких давлениях, не способны сохранять свои свойства после извлечения из алмазной наковальни, однако в данном случае коллег-экспериментаторов ждал успех, — привело агентство заявление одного из авторов работы, сотрудника НИТУ „МИСиС“ Игоря Абрикосова. — Мы промоделировали его на суперкомпьютере. Результаты расчетов совпали с экспериментальными данными и объяснили необычные свойства нового материала».

Ученые получили супертвердый материал, нагрев рений в алмазной наковальне до 1700 °C, затем сжав его до 900 тыс. атмосфер и пропустив через него азот. Проведя расчеты и вычислив структуру пернитрида рения, ученые нашли более простой способ его синтеза — вещество можно получить с помощью обычного пресса, заменив при этом чистый азот на азид аммония. В том случае достаточно сжать рений на 365 тысяч атмосфер.

В сообщении также говорится, что объемный модуль упругости нового вещества составляет 428 гигапаскаль, в то время как у алмаза этот показатель составляет 441 ГПа.

CNPC: В Синьцзяне обнаружено газовое месторождение с запасами свыше 100 млрд кубометров

2019-10-05

Урумчи, 5 октября /Синьхуа/ — Компания «Таримские нефтепромыслы», входящая в состав Китайской национальной нефтегазовой корпорации «Петрочайна» /CNPC/, заявила об обнаружении в Таримской впадине Синьцзян-Уйгурского автономного района /Северо-Западный Китай/ крупного газового месторождения, запасы которого оцениваются в 115,3 млрд кубометров природного газа и 21,66 млн тонн газоконденсата.

По сообщению заместителя гендиректора компании Тянь Цзюня, они добились успеха в пробной добыче на указанном месторождении, получив 418,2 тыс. кубометров природного газа и 115,15 кубометров газоконденсата в день.

Ожидается, что добыча на новом газовом месторождении начнется в ноябре этого года.

Авто-репост. Читать в блоге >>>

CNPC: В Синьцзяне обнаружено газовое месторождение с запасами свыше 100 млрд кубометров

2019-10-05

Урумчи, 5 октября /Синьхуа/ — Компания «Таримские нефтепромыслы», входящая в состав Китайской национальной нефтегазовой корпорации «Петрочайна» /CNPC/, заявила об обнаружении в Таримской впадине Синьцзян-Уйгурского автономного района /Северо-Западный Китай/ крупного газового месторождения, запасы которого оцениваются в 115,3 млрд кубометров природного газа и 21,66 млн тонн газоконденсата.

По сообщению заместителя гендиректора компании Тянь Цзюня, они добились успеха в пробной добыче на указанном месторождении, получив 418,2 тыс. кубометров природного газа и 115,15 кубометров газоконденсата в день.

Ожидается, что добыча на новом газовом месторождении начнется в ноябре этого года.

Авто-репост. Читать в блоге >>>

и при чем тут Норникель?

Валерий Иванович,

При том, что бывшая жена Потанина, отсудит у него акций ГМК на $1,5 млрд и это как минимум.

Если жена Безоса отсудила, то и эта пока не отсудит не успокоется.

Крупнейшая в мире Гонконгская ювелирная ярмарка, лишенная блеска из-за протестов, торговой войны между США и Китаем, сообщает о снижении посещаемости

07.10.2019

Гонконгская ярмарка ювелирных изделий и драгоценных камней (Hong Kong Jewellery & Gem Fair), крупнейшая в мире ювелирная ярмарка, привлекла, вероятно, половину своего обычного числа посетителей и покупателей бриллиантов, а также меньшее число участников выставки, которые привезли лишь половину от своего обычного объема предложения на эту ярмарку, проходящую в атмосфере, омраченной слабыми продажами, торговой войной между США и Китаем и протестами в Гонконге, судя по словам ее постоянного участника.

Ярмарка состоялась 16-22 сентября. «В этом году общая активность на выставке была ниже обычной. Некоторые из крупных игроков отрасли не участвовали. А те, кто приехал, привезли на 40%–50% меньше товара, чем обычно», — сказал в интервью Евгений Агуреев, директор по продажам компании с государственным участием АЛРОСА, базирующейся в г. Мирном в Восточной Сибири.

«По нашим наблюдениям, количество посетителей выставки и покупателей бриллиантов было вдвое меньше обычного», — сказал он, добавив, что посещаемость пострадала из-за неблагоприятных условий для алмазной отрасли, затянувшейся войны между США и Китаем и антиправительственных выступлений в Гонконге.

и при чем тут Норникель?

Валерий Иванович,

При том, что бывшая жена Потанина, отсудит у него акций ГМК на $1,5 млрд и это как минимум.

Если жена Безоса отсудила, то и эта пока не отсудит не успокоется.

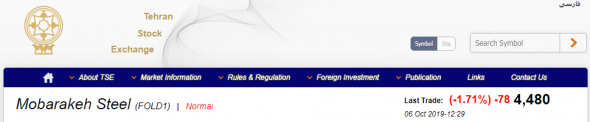

Да, отпадали уже металлурги. Тем боле, если Тимофей написал. Ещё б Вася б их шортанул)

Игорь Егоров,

подожди, не спеши — как начнут стальные компании отчитываться тогда сам увидишь отпадалиметаллурги или нет еще.