комментарии Марат Хмелёв на форуме

-

Марат Хмелёв, вы с чем котиры сравниваете? АО с убытками стоит 4,33р при номинале 0,1р.… :)

тут есть куда падать, убытки прошлых лет за год-два не закроют

Ремора, сразу хочу заметить что Вас я уважаю как инвестора… и Ваш подход оценки мне то же нравиться..

Но на Российском рынке нехватки ликвидности сейчас многие акции имеют недооценки. И дело не в том что у них балансы отчетов плохи, вожможно по тому что наш российский рынок сейчас идет по пути наименьшего сопративления- за государственными вливаниями. Я гляжу государственная программа поддержки судостроения положительно сказывается на Звезде.

А по поводу оценки баланса… это напоминает ситуацию… В маленьком провинциальном городке за бмв последней модели не всегда дадут равноценную оплату в деньгах… так как у населения просто денег не будет на это удовольствие… будут смотреть и завидывать… вот так я сравниваю сейчас компании с хорошим балансом. Они бы и рады вырасти до номинала да где ж денег инвестиционных столько взять для всего ммвб и еще с санкциями...

Это лично мое мнение Ремора. А я попытаюсь. Я сам с челябинска. Знакомые на заводе работают. Сам я принемал участие в стройке Высота 239. Цех новый с нуля… продукция единственная профильная в России. Постоянные приезды на завод Высшего руководства- Газпром, делегаций из китая...., президента… и т.д. склады заполнялись трубами и отправлялись на севера… новые станки и пресса… сам видел лично… это все происходило на фоне низких котировок… и аот стрельнуло..

А я попытаюсь. Я сам с челябинска. Знакомые на заводе работают. Сам я принемал участие в стройке Высота 239. Цех новый с нуля… продукция единственная профильная в России. Постоянные приезды на завод Высшего руководства- Газпром, делегаций из китая...., президента… и т.д. склады заполнялись трубами и отправлялись на севера… новые станки и пресса… сам видел лично… это все происходило на фоне низких котировок… и аот стрельнуло..

Я вот смотрю на Звезду… такой же правительственный заказ. Такая же смена руководства как на чтпз, такие же низкие котировки… да прибыли пока мало ( замечу, на чтпз прибыли не было и постоянная реструктуризация кредитов..), но как и у чтпз продукция ОРИГИНАЛЬНАЯ… и также основывается как ИМПОРТОЗАМЕЩЕНИЕ...

Когда будут солидные прибыли — брать уже будет поздно...)

Что ни день, то позитив для компании. Только рынок его никак не отыгрывает. Планов и намерений на годы вперед. Нужна прибыль и дивы — тогда будет рост.

Квантовая Акула, посмотрите Чтпз 2013-2014 года… как это объяснить.

Лента, Х5, Окей, Дикси — привлекательная долгосрочная история, но будьте готовы к турбулентности в краткосрочном периоде

Российский продуктовый ритейлер

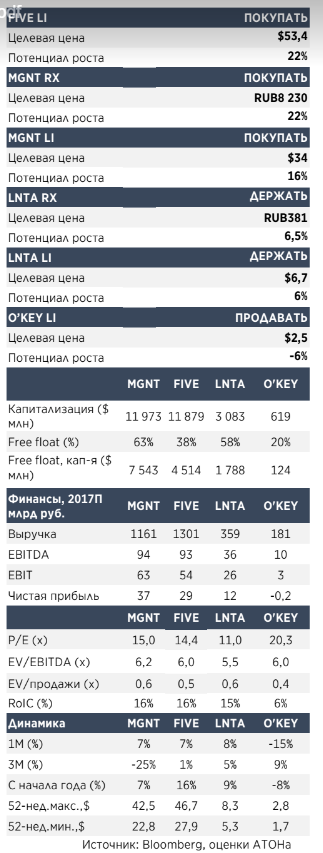

Мы начинаем аналитическое освещение четырех российских ритейлеров с двух рекомендаций ПОКУПАТЬ (FIVE LI, целевая цена – $53,4, потенциал роста − 22%, MGNT RX, целевая цена – 8230 руб., потенциал роста − 22%), одной рекомендации ДЕРЖАТЬ (LNTA LI, целевая цена – $6,7) и одной рекомендации ПРОДАВАТЬ (O’KEY LI, целевая цена − $2,5).

АТОН

Позитивный долгосрочный взгляд на продуктовый ритейл. Это объясняется возможностями структурного роста, обусловленными уровнями концентрации в отрасли, которые являются одними из самых низких в розничном секторе EM (общая доля 5 крупнейших ритейлеров на рынке составляет 27%). Это оставляет ритейлерам большой потенциал расширения присутствия в течение следующих трех-пяти лет (мы ожидаем, что торговые площади увеличится на 39-44% в 2017-20). Тем не менее, мы считаем, что операторы более мелких форматов занимают более выгодные позиции с точки зрения конкуренции в долгосрочной перспективе. Операционная рентабельность российских ритейлеров (EBIT и EBITDA) больше не является аномальной в глобальном розничном пространстве. Мы видим ограниченный риск дальнейшего снижения рентабельности EBITDA для X5 и Магнита с уровней, достигнутых в 2017 (7-8,5%), поскольку они достигли более нормализованных уровней как в контексте развивающихся, так и в контексте развитых рынков. В то же время мы прогнозируем значительный рост в FCF сектора в течение следующих пяти лет (доходности FCF к 2022 могут достигнуть 10-15%), т.к. основные игроки будут генерировать значительный операционный денежный поток − более 100 млрд руб. в год.

Краткосрочная динамика может быть нестабильной: мы ожидаем турбулентное 1П18, но перспективы сектора во 2П18 должны улучшиться. Сочетание (1) низкой инфляции, (2) активного использования промо-кампаний и (3) все еще осторожных потребителей увеличивает шансы на неприятный сюрприз по части прибыли в результате отрицательного эффекта операционного рычага. Тем не менее, слабые показатели 1К/2К18 могут предоставить возможность для покупки, так как отрасль приближается к завершению цикла снижения прогнозов прибыли, и мы ожидаем лучшей динамики во 2П18.

Рост специализированных и нишевых ритейлеров представляет еще одну угрозу для классических продуктовых ритейлеров. Продажи специализированных ритейлеров выросли на 28% г/г в 2016, превысив 400 млрд руб., что выше продаж таких ритейлеров как Лента за аналогичный период. Мы считаем, что условия на рынке благоприятствуют дальнейшему росту специализированных магазинов в обозримом будущем, тем самым отбирая трафик у классических ритейлеров.

В 2018 усилится фокус на дифференциацию и эффективность. Учитывая минимальную разницу в ценах и формате среди ключевых игроков мы считаем, что ритейлеры сосредоточатся на (1) эффективных программах лояльности, (2) растущей доле продукции собственных брендов и (3) вертикальной интеграции в производство продуктов питания. Более того, мы ожидаем возобновления внимания к сокращению затрат, поскольку медленная инфляция (и, следовательно, более низкий рост сопоставимой корзины) становится новой реальностью и оказывает давление на рентабельность. Мы приветствуем переход Магнита к вертикальной интеграции, поскольку это должно помочь обеспечить долгосрочное конкурентное преимущество в отрасли.

Оценка российских продуктовых ритейлеров остается привлекательной, несмотря на пересмотр оценки сектора в 2017 году; дальнейшая переоценка в 2018 году возможна, но не обязательна. Поскольку переоценка 2017 года является ключевым драйвером роста, мы считаем, что динамика сектора в 2018 году будет в основном обусловлена ростом прибыли. Мы ожидаем, что все ключевые ритейлеры продемонстрируют рост прибыли от 13% до 27% в 2018 году (против -32% и 28% в 2017). Российские ритейлеры торгуются с привлекательными коэффициентами PEG (между 0.6x and 1x, P/E между 11x и 20,3x) и предлагают достойный рост (EPS CAGR 17% в 2017-2019), что может способствовать переоценке сектора, как только видимость прибыли улучшится.

X5 − наш фаворит в секторе на 12-месячном горизонте, поскольку мы ожидаем, что он опубликует самый сильный рост EPS (+27% г/г в 2018 году); Магнит может опередить рынок в 2П18, поскольку положительные катализаторы начнут материализоваться. Выбор долгосрочных победителей проще, и у нас нет сильного предпочтения в отношении какого-либо из двух крупнейших ритейлеров. На наш взгляд, X5 и Магнит будут продолжать консолидировать свои лидирующие позиции на рынке, расширяя свои доли и опережая других игроков.

stanislava, а если в кратце — началась коррекция…

Сергей, я так понимаю, на следующей недели можем улететь до 6… Готовимся к этому…

Сергей, я так понимаю, на следующей недели можем улететь до 6… Готовимся к этому…

Marks & Spencer: Общие продажи в 3-м кв 2017-2018 фин.года снизились на 0,1%

Press Release

QUARTER 3 2017/18 TRADING STATEMENT

11 Jan 2018

MARKS AND SPENCER GROUP PLC

QUARTER 3 2017/18 TRADING STATEMENT

13 WEEKS TO 30 DECEMBER 2017

Выручка за третий квартал £м Общее изменение Like-for-like изменение

Общие продажи 3167 -0,1% --

Всего в Великобритании 2858 1,1% -1,4%

Продовольственные продажи 1666 3,6% -0,4%

Продажи одежды и товаров для дома 1192 -2,3% -2,8%

Международные продажи 309 -9,8% --

М & S.com 309 3,0% --

corporate.marksandspencer.com/media/press-releases/2018/quarter-3-201718-trading-statement

Общие продажи Marks & Spencer в 3-м кв снизились на 0,1%

Продажи одежды и товаров для дома в Marks & Spencer в 3-м кв снизились на 2,8%

Продовольственные продажи Marks & Spencer в 3-м кв снизились на 0,4%

Сопоставимые продовольственные продажи Marks & Spencer в 3-м кв выросли на 3,4%

Совокупные сопоставимые продажи Marks & Spencer в Великобритании в 3-м кв выросли на 1,9%

Международные продажи Marks & Spencer в 3-м кв упали на 9,8%

Marks & Spencer не изменила прогноз на финансовый год

Марэк, а при чем здесь Магнит?)

ну когда же уже Магнит по 4 800?

Зимин Александр, Предлагаю сперва до 7000 с хвостиком, а потом можете лететь.) Насколько я понимаю, не нашими суммами тут движения делаются...))

Насколько я понимаю, не нашими суммами тут движения делаются...))

Все напоминает диалоги и предсказания прогноза погоды..

По факту будет так как надо руководству ФСК и Россетей.

Это касается любой бумаги...)