www.moex.com/a2102

Соответственно и опционов на фьючерс нет

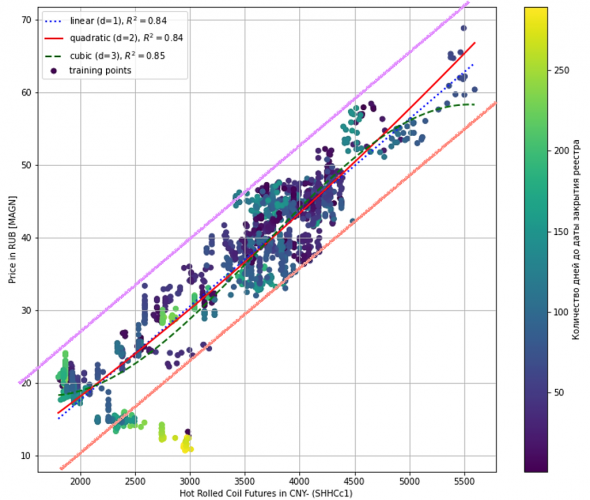

Не, это я по поводу Вашей фразы:

«При текущих ценах на сталь, акция может сходить еще до 72 руб, а затем обязательно ее свозят к

56 руб, там то мы ее и подберем»

Т.е. при дальнейшем росте цены на сталь акция может и выше 72 подняться? И я правильно понимаю, что ближайшие дивы в % отношении к текущей цене будут чисто символические типа 1-2% ?

Но цена на сталь вполне может продолжить рост…

skyw, это не важно опционы это торговля волотильность и тут не важно будет рости или падать, волотильность будет значит заработаешь, а она сильная и цекличная

Константин Лебедев,

skyw, слушай, ну если будут регулярные квартальные дивы в размере 2%, то в нынешнее время это уже не мало

Не, это я по поводу Вашей фразы:

«При текущих ценах на сталь, акция может сходить еще до 72 руб, а затем обязательно ее свозят к

56 руб, там то мы ее и подберем»

Т.е. при дальнейшем росте цены на сталь акция может и выше 72 подняться? И я правильно понимаю, что ближайшие дивы в % отношении к текущей цене будут чисто символические типа 1-2% ?

Но цена на сталь вполне может продолжить рост…

skyw, это не важно опционы это торговля волотильность и тут не важно будет рости или падать, волотильность будет значит заработаешь, а она сильная и цекличная

Константин Лебедев,

.

При текущих ценах на сталь, акция может сходить еще до 72 руб, а затем обязательно ее свозят к

56 руб, там то мы ее и подберем :)

Константин Лебедев, простите, но без временного промежутка вывод ерунда, вопрос кто ее свозит на 56 и когда? В следующем году к лету когда сталь подешевеет, окей свозят, но за это время сколько див отсечек пройдет, сколько можно заработать или не заработать на акции?

drumer, Тут все по ситуации, смотря как сильно смогут инвесторов напугать и при это в сейчас на хаях акцию пугливым толкнуть, которые тупы как пробка, смотрят в МСФО отчёт и видят фигу, вот куда ветер подует туда и они, идиальная мишень для манипуляций, вот таких много вот их и кукловодять.

Константин Лебедев, позицию понял. по 56 =) и сам доберу…

.

При текущих ценах на сталь, акция может сходить еще до 72 руб, а затем обязательно ее свозят к

56 руб, там то мы ее и подберем :)

Константин Лебедев, простите, но без временного промежутка вывод ерунда, вопрос кто ее свозит на 56 и когда? В следующем году к лету когда сталь подешевеет, окей свозят, но за это время сколько див отсечек пройдет, сколько можно заработать или не заработать на акции?

Уточню, интересует, как вообще считается volume?

sariato, А где такие данные раздают нахаляву? и нужно хоть одним глазком глянуть simple data есть?

Константин Лебедев, заказчик, видимо, заказывал у компании ICE Data. Насчет того, что халявные или нет не скажу, т.к не интересовался. Но видел у них онлайн доступ ICE Connect.

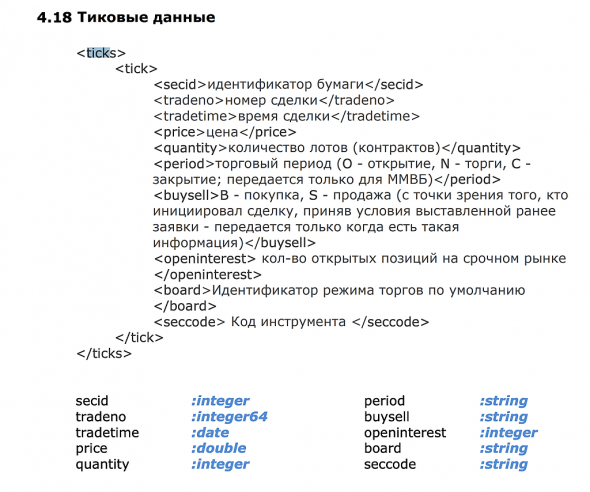

Вот пример таблицы. Вверху идет структура, строки начинаются с #, сами строки с данными начинаются на T|, Q|.

##TICKER.PLANT=8

##PRIMARY.FILE.SIGNATURE=841249294+325504988 (Internal Use)

#D=H|<ENUM.SRC.ID>|<SYMBOL.TICKER>|<CURRENCY.STRING>||||<DISPLAY.PRECISION>|<TRADE.OPEN>|<OPEN_INT>|<YEST.TRADE.CLOSE>|<YEST.TRADE.VOL>|<SETTLE.DATE>|<SETTLE.PRICE>|<EXPIRATION.DATE>|<FRONT.MONTH.CONTRACT>|<ENUM.INSTR.TYPE>|<LOT.SIZE>|<CONTRACT.SIZE>|<VARIABLE.TICK.SIZE>|<MKT.SEGMENT>

#D=T|<TAS.SEQ>|<RNR.END.EXCH.SEQ>|<ACTIVITY.DATETIME>|<TRADE.PRICE>|<TRADE.SIZE>|<TRADE.COND_1>|<PART.CODE>||<TRADE.DATETIME>|<EXCH.MESSAGE.TIMESTAMP>|<TRADE.COND_2>|<TRADE.COND_3>|<TRADE.OFFICIAL.TIME>|<TRADE.COND_4>|<TRADE.COND_5>|<EXTENDED.TRADE.COND>|<TRADE.OFFICIAL.DATE>|<RETRANSMISSION.FLAG>|<AGGRESSOR.SIDE>|<TRADE.UNIQUE.ID>

#D=Q|<TAS.SEQ>|<RNR.END.EXCH.SEQ>|<ACTIVITY.DATETIME>|<BID.PRICE>|<BID.SIZE>|<ASK.PRICE>|<ASK.SIZE>|<QUOTE.COND_1>|<PART.CODE>|<QUOTE.DATETIME>|<EXCH.MESSAGE.TIMESTAMP>

#D=S|<TAS.SEQ>|<ACTIVITY.DATETIME>|<INSTR.STATUS>|<EXCH.MESSAGE.TIMESTAMP>|<TRADABLE.STATUS>|<MARKET.PHASE>

H|817|F:AF\H21|RUB||||6|6967|69170|6968|24312|1615939200|6964|20210319||1024||100.0|1.00000|0

Q|1||1615952739.0391|0|5|7050|0|||1615952739.0391|

Q|9||1615953623.8241|7028|32|7056|48|||1615953623.8241|

Q|10||1615953745.7116|7028|32|7049|20|||1615953745.7116|

T|11||1615954022.1954|7046|1|0||7047.859122|1615954022.1954|40702165|||40702160308251||||20210317||2|307224898174321368

Q|12||1615954022.1954|7046|4|7049|20|||1615954022.1954|

Q|13||1615954327.3543|7046|4|7050|16|||1615954327.3543|

T|14||1615954582.2266|7046|1|0||7047.858264|1615954582.2266|41622195|||40702160308251||||20210317||2|307224898174321368

Добрый день! Подскажите, пожалуйста. Разрабатываем ПО для конвертации таблицы архива котировок level1 в формате ICE Data Services — тиковая таблица со строками T — trade, Q — quot (поля в этой таблице: trade.price, activity.datetime, bid.price, bid.size, ask.price, ask.size и тп). Конверторуем в 1-минутную таблицу ASCII с данными: open, close, high, low, volume, open volume bid, open volume ask, open quintity bit, open quintity ask и тп.

Я в финансовой терминологии не особо силен.

Как, например, на основе полей ICE Data мне получить объем — volume?

Благодарю кто откликнется

Уточню, интересует, как вообще считается volume?

Но цена на сталь вполне может продолжить рост…

Путин выступит с посланием Федеральному собранию в центральном выставочном зале «Манеж»

Немного подросли на фоне роста фьючерса

Константин Лебедев, спасибо за совет с северсталью еще не вечер конечно но +3%

Сергей Плотиников, Пора продавать, я свое скинул, тут не нужно жадничать, 6% должно хватить на хлеб с маслом

Константин Лебедев, У Вас же 40% прибыли))

Санкции подоспели! www.whitehouse.gov/briefing-room/statements-releases/2021/04/15/fact-sheet-imposing-costs-for-harmful-foreign-activities-by-the-russian-government/

Казначейство наложило санкции на 32 юридических и физических лиц, осуществляющих направленные правительством России попытки повлиять на президентские выборы в США в 2020 году, а также другие акты дезинформации и вмешательства. Эта акция направлена на то, чтобы сорвать скоординированные усилия российских официальных лиц, доверенных лиц и спецслужб по делегитимации нашего избирательного процесса. Правительство США продолжит преследование тех, кто занимается такой деятельностью.

Константин Лебедев, какие конторы попали? Список то у них где?