ЛУКОЙЛ отчитался за 2023 г. — рекорд по чистой прибыли. Подсчитываем финальные дивиденды, учитываем инвестиции и выкуп акций у нерезидентов

⛽️ ЛУКОЙЛ опубликовал финансовые результаты по МСФО за 2023 год (эмитент воздержался от раскрытия информации за 2022 г.). Несомненно II полугодие 2023 г. для нефтяной отрасли оказалось эффективным в плане маржинальности, этому помог слабеющий ₽ и цена сырья (сейчас цена бочки находится в районе 6700₽), плюсом к этому нефтяникам восстановили демпферные выплаты (вначале 2024 г. выплаты выше, чем годом ранее). Добавим сюда уже сформировавшийся логистический маршрут поставки сырья и получим рекордный год по ЧП:

🛢 Выручка: 7,9₽ трлн

🛢 Чистая прибыль: 1,16₽ трлн

🛢 Операционная прибыль: 1,4₽ трлн

Что же ещё интересного можно почерпнуть из отчёта:

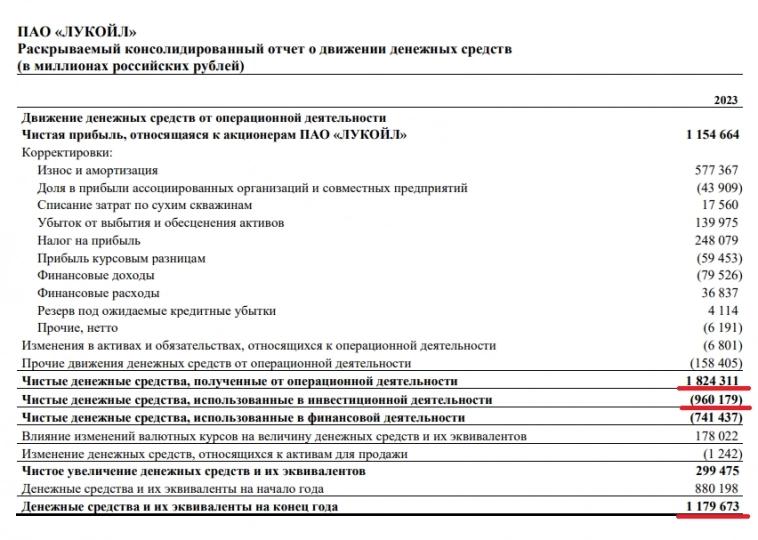

💬 Компания нарастила денежные средства в размере — 1,18₽ трлн, учитывая сегодняшние % по вкладам, то данная кубышка может генерировать неплохой доход для компании. Кстати данных средств может хватить на выкуп акций у нерезидентов и на покупку доли в Яндексе, так ещё, и останется. Отмечу, что в этом году кубышка пополнилась за счёт того, что в 2023 г. ЛУКОЙЛ закрыл сделку по продаже НПЗ ISAB в Италии. В 2024 г. ЛУКОЙЛ может продать НПЗ в Болгарии, ибо давление усиливается со стороны Евросоюза, а значит ещё дополнительный кэш осядет на счетах.

💬 У эмитента отрицательный чистый долг — 783,5₽ млрд. По сути компания может смело гасить свои платежи по кредитам за счёт денежной позиции, потому что по вкладам она получает более высокий %, чем платит по кредитам (кредитные позиции — 396₽ млрд). Вот такая финансовая стабильность.

💬 ЛУКОЙЛ не смог выплатить нерезидентам — 191,2₽ млрд дивидендов. Данные средства просто зависли и не проходят из-за санкций, самое интересное начнётся если состоится выкуп акций у нерезидентов, будет ли компания возвращать данные средства или оставит себе приятный бонус в 191,2₽ млрд.

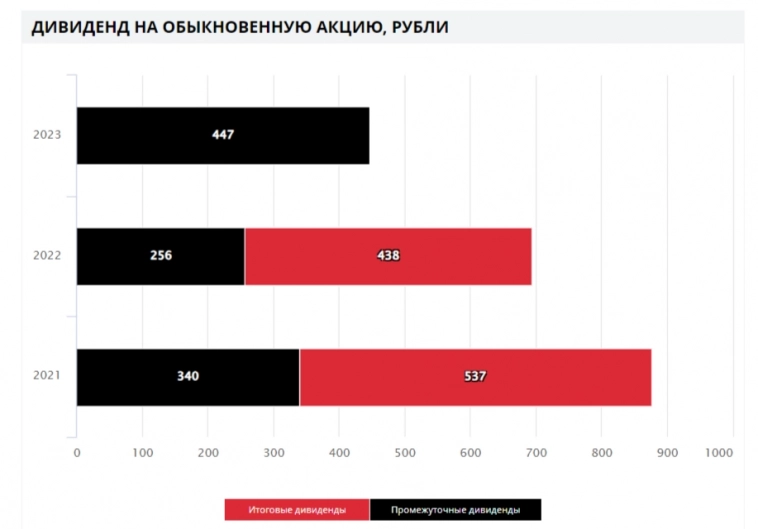

💬 Согласно дивидендной политике компании: «На дивиденды будут направлять не менее 100% FCF, скорректированного на уплаченные %, погашение обязательств по аренде и расходы на выкуп акций». Чистые денежные средства от операционной деятельности — 1,824₽ трлн, чистые денежные средства использованные в инвестиционной деятельности — 960₽ млрд (100₽ млрд аренда+% в прим. 15, 860₽ млрд CAPEX в прим. 10, выкупа акций не было), как итог FCF составляет — 864₽ млрд. Если СД направит 100% FCF, то получится 1247₽ на акцию, за 9 м. 2023 г. уже было выплачено 447₽, а значит финальный дивиденд за 2023 г. может составить — 800₽ на акцию (10,8% див. доходности).

Примечательно, что инвестдома не верят в такой щедрый дивиденд. Полагаю, что в этом замешана инвестиционная деятельность компании и выкуп акций у нерезидентов:

🔴 ЛУКОЙЛ примет участие в сделке по приобретению доли в Яндексе (доля составит ~10%).

🔴 В декабре ЛУКОЙЛ получил разрешение на приобретение принадлежащих UROC Limited 2,6 млрд акций ЭЛ5-Энерго. В январе на сайте ЭЛ5-Энерго уже было видно, как ЛУКОЙЛ увеличил свою долю до 63,84%.

🔴 ЛУКОЙЛ может выкупить до 25% всех акций у нерезидентов со счетов типа «С». Конечно, дисконт к рыночной стоимости должен составить не менее 50%. Если отталкиваться от появления новости, то тогда акция стоила 6400₽, получается, что на пакет из 173 млн акций (это как раз 25% от общего числа) необходимо будет потратить 560₽ млрд, плюс 56₽ млрд на выплату в бюджет РФ (перечисление 10% от итоговой суммы, потраченной на выкуп, в бюджет РФ).

📌 Конечно могут случаться неприятные ситуации, как с НПЗ в Нижегородской обл., но никто ещё не знает сроков восстановления установки, да и защита от пожара там весьма первоклассная. Что мы имеем: компанию которая может заплатить за 2023 г. более 1000₽ дивидендов, кубышку в 1,18₽ трлн, отрицательный чистый долг, перспективные инвестиции, возможный выкуп акций у нерезидентов и дальнейшие сверх заработки (с учётом выплаты демпфера и цены за бочку свыше 6500₽).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Sergey Babushkin18 марта 2024, 11:46«Перспективные инвестиции» это про что? про Яндекс?+1

Sergey Babushkin18 марта 2024, 11:46«Перспективные инвестиции» это про что? про Яндекс?+1