Как я собираю портфель дивидендных акций, на что ориентируюсь?

Мне часто пишут в комментариях просьбу показать состав моего портфеля. Я эту информацию не скрываю, почти через пост выкладывают структуру состава портфеля и его доходность на своём канале. Понимаю, что инвесторы-новички хотят иметь ориентир, подсказку-как правильно собирать портфель, какие акции покупать.

Как правильно собирать портфель?

Я считаю, что однозначного ответа на этот вопрос нет, потому что есть два нюанса:

- Существует множество стратегий подбора акций для инвестирования и рынок изменчив, если один подход работает сейчас, нет гарантии, что этот же подход будет работать и потом.

- Никто не знает, что будет с рынком завтра и какие акции стоит купить сегодня.

Так же нет смысла спрашивать кого-то: "Какие акции стоит покупать?". Потому что любые прогнозы — это просто мнение человека, которое может оказаться ошибочным.

По интернету до сих мор ходит этот мем, который подтверждает, что даже серьезные экономисты (директор центра макроэкономических исследований СБЕРа!) могут ошибаться так же, как и любой простой инвестор вроде меня.

Почему не стоит слепо верить аналитикам?

Нужно понять одну вещь-никто не знает, что будет с рынком или отдельными акциями в будущем.

Перед вами скрин с пророчествами известного финансиста и инвестора Роберта Кийосаки (того самого, который написал книгу «Богатый папа, бедный папа»). За последние 15 лет он более 10 раз заявлял, что фондовому рынку конец и скоро настанет его крах.

Но что мы видим в реальности — рынок (SnP500) спокойно продолжал расти не обращая внимания на призывы Кийосаки.

Кто то может сказать, что: «Тоже мне, привел в пример этого инфоцыгана. Давно все знают, что он мошенник!».

Тогда вот вам другой пример, который показывает, что в долгосрочной перспективе никто не знает, во что действительно нужно инвестировать:

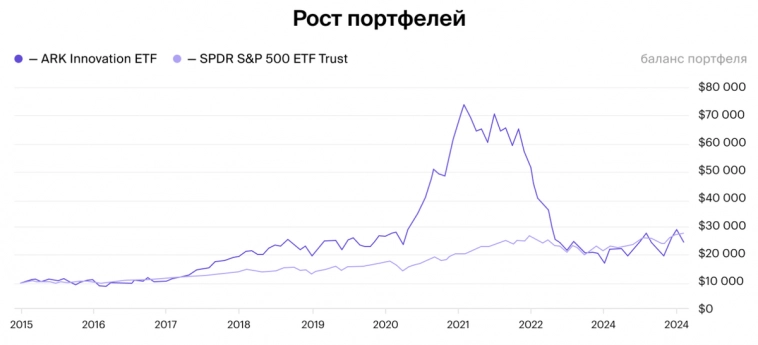

На скрине движения котировок фонда ARK и SnP500.

Фонд ARK Innovation основала известная женщина финансист Кэти Вуд (экономист, аналитик, портфельный менеджер, управляющий директор и главный инвестиционный директор глобальных тематических стратегий-вот её регалии).

И поначалу дела шли хорошо, фонд даже смог обогнать рынок и показал доходность более 150% за пару лет, а затем упал ниже своего старта. В итоге, за 10 лет среднегодовая доходность ARK Innovation составила 10.6% годовых, в то же время, индекс SnP500 рос за этот период по 11.8% в год.

И это не единичные случаи, есть статистика, которая показывает, что за последние 20 лет почти 99% из всех фондов, пифов, ETF так или иначе проигрывают рынку, показывая среднегодовую доходность ниже, чем если бы инвестор просто следовал на рынком не пытаясь его обогнать.

Так что делать в итоге?

Я для себя выбрал относительно простую стратегию формирования инвестиционного портфеля, гарантирующую, по крайней мере, что мой портфель не отстанет от рынка.

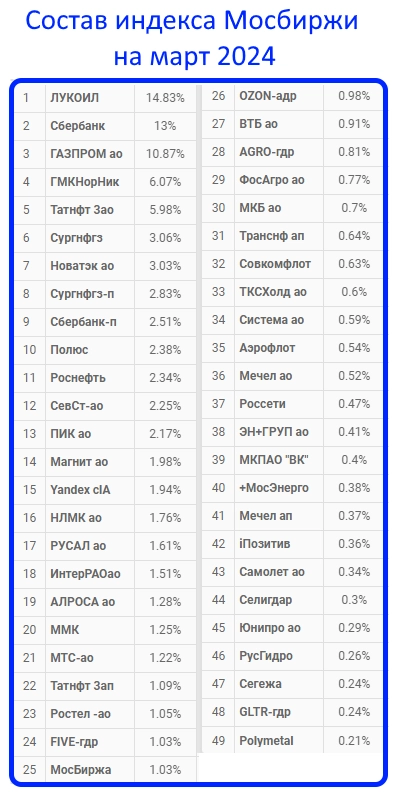

Я собираю свой портфель в соответствии со структурой состава индекса Мосбиржи, но покупаю только те акции, которые являются дивидендными.

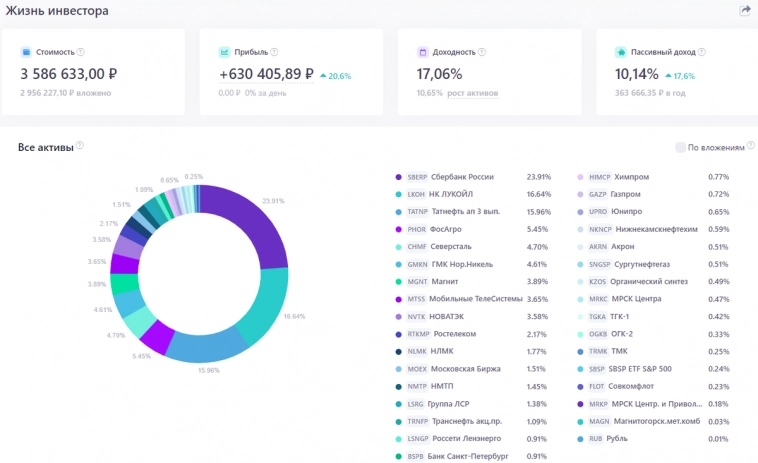

Для наглядности вот состав индекса Мосбиржи (в нём 49 эмитентов) и моего портфеля (у меня 31 эмитент):

Заключение

Я не пытаюсь найти какие то супер прибыльные идеи в отдельных акциях. Инвестирую в те бумаги, которые находятся в топе у большинства инвесторов, в топе структуры состава индекса Мосбиржи, при этом у меня есть одно условие-акция должна выплачивать дивиденды.

Пока мой подход приносит свои плоды, портфель у меня в плюсе и не отстаёт от рынка и мне этого достаточно!

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

почему вы думаете, что она ошиблась? может у нее была своя роль и цель загнать народ в рубли?)

У них там «другой мир»…