Интер РАО - опять 25 (%), дивиденды 0,3255 рублей летом?

Салют, мои маленькие любители инвестиций! Сегодня мы рассмотрим финансовые и производственные результаты деятельности Группы "Интер РАО" за 2023 год, а также посчитаем причитающиеся акционерам дивиденды.

Группа представляет из себя энергоходинг, в состав которого входят электростанции в России и за рубежом общей мощностью 31,1 ГВт. Компания также является оператором экспортно-импортных поставок.

Группа "Интер РАО" имеет следующие операционные сегменты:

- Сбытовой сегмент в РФ — продажа электрической энергии (мощности).

- Сегмент электрогенерации в РФ — производство и реализация на оптовом рынке электрической энергии и мощности.

- Сегмент теплогенерации в РФ — это ТГК-11 и Генерация Башкирии

- Сегмент «Трейдинг» — осуществляет международную торговлю электроэнергией.

- Сегмент «Зарубежные активы» — передача и сбыт электроэнергии за рубежом.

- Сегмент «Инжиниринг в РФ» — оказывает услуги в области реализации проектов энергетического строительства.

- Сегмент «Энергомашиностроение в РФ» — осуществляет производство и сервисное обслуживание энергетического оборудования.

- «Корпоративный центр»

Основная часть выручки ПАО «Интер РАО» приходится на сбыт в Российской Федерации (905 млрд руб.), на втором месте — электрогенерация в РФ (214,6 млрд руб.), на третьем — теплогенерация в РФ (122,5 млрд руб.) за 2023 год.

Компания уже в мае 2022 году на фоне санкционных ограничений прекратила поставки электроэнергии по направлениям «недружественных стран».

А в 2023 году объем экспортно-импортных операций снизился на 27,5%, с 15,3 до 12 ТВт*ч. Экспорт составил 10,4 ТВт*ч (снизился на 3,2 ТВт*ч г/г), основные страны-потребители — Казахстан с долей в 46%, Китай 30%, Монголия 9% и прочие страны. Импорт составил 1,7 ТВт*ч (снизился на 0,1 ТВт*ч г/г) — доля в импорте Казахстана 82%.

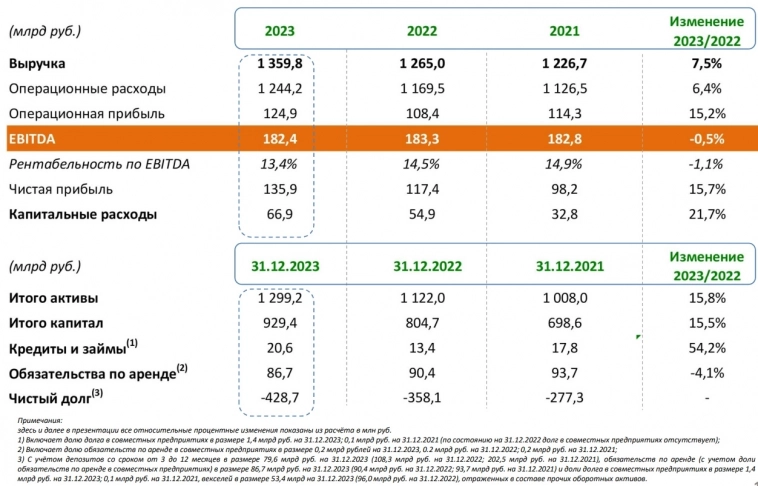

Ключевые финансовые показатели по МСФО:

Интер РАО — финпоказатели

Выручка компании за 2023 год составила 1359,8 млрд рублей (рост на 7,49% г/г)

Чистая прибыль — 135,9 млрд рублей (рост на 15,76% г/г)

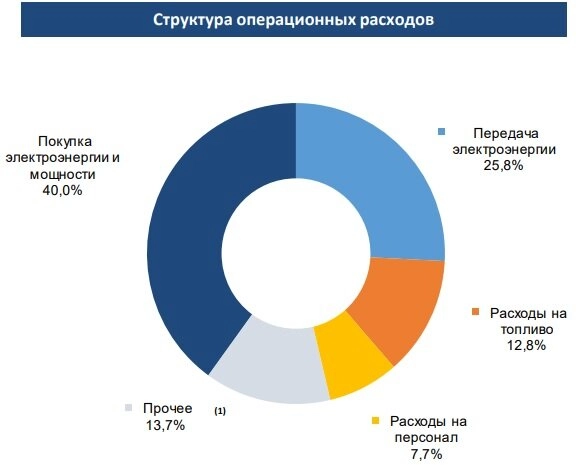

Операционные расходы — 1244,2 млрд рублей (рост на 6,4%), их структура:

Интер РАО — структура операционных расходов

Выручка г/г показала рост на 7,5%, операционные расходы выросли меньше — на 6,4%, EBITDA практически стоит на месте уже 3 года около 183 млрд — не очень, рентабельность по EBITDA г/г снизилась на 1,1 п.п. до 13,4%. Капрасходы растут каждый год, г/г выросли на 21,86%, ЧП выросла на 15,8% и составила 135,927 млрд рублей или 1,30 руб. на акцию.

Итак, дивполитика Интер РАО предполагает выплату 25% от прибыли по МСФО, значит получаем возможный дивиденд летом в размере 0,3255 руб. на акцию, при текущей цене акции = 4,0515 руб. потенциальная доходность составляет ровно 8%. В выплату 50% от ЧП, то есть 0,651 рубля на акцию — доха 16%, — я лично не верю от слова совсем, капитальные расходы в этом году только вырастут, компания, в соответствии с решением Правительства РФ, строит крупный проект - Новоленскую ТЭС на территории Республики Саха (в Якутии, мощностью 550 МВт), а прогнозные инвестиции до 2028 года составляют 257 млрд рублей! Поставлять энергию, кстати, она должна включительно на месторождение Сухой Лог (28% российских запасов золота) — флагманский проект Полюс золото. Показатели этого золотодобытчика и возможные дивиденды разбирали на днях: smart-lab.ru/blog/992725.php

Макет и схема проекта Новоленской ТЭС

Группа Интер РАО прилично увеличила г/г размер денежных средств — с 257,57 млрд руб. в 2022 г. до 403 млрд рублей по итогам 2023 года — рост на 56,46%. Процентами за 2023 год накапало 42,8 млрд рублей.

ИТОГ

В итоге, Интер РАО сейчас стоит 3,1 P/E — исторически дешево по данному показателю, что обосновано низкой годовой дивдоходностью в 8% на фоне текущей высокой ключевой ставки, по дивполитике на выплаты направляется 25% от прибыли по МСФО, в поднятие до 50% я не верю, компания реализует в ближайшие годы крупный проект в Якутии. Чистая рентабельность составляет 10%, ROE — 14,9%, ROA — 10,5%. Для меня компания, ввиду низкой отдачи прибыли акционерам при текущем высоком ключе, представляется мало привлекательной на данный момент, темпы роста выручки исторически не высокие — в среднем около 8% (за 2023 было 7,5%).

Не является индивидуальной инвестиционной рекомендацией

Друзья, приглашаю Вас в свой телеграм канал: https://t.me/ipeinvest

Канал на дзене (больше статей): dzen.ru/enotcapital

Буду рад Вашим лайкам и подпискам.

Хорошего настроения и зеленых портфелей, и да прибудет с Вами сила сложного процента.

Dan Priwalow06 марта 2024, 10:41Придёт Ремора и проклянёт автора)))0

Dan Priwalow06 марта 2024, 10:41Придёт Ремора и проклянёт автора)))0