Ренессанс страхование — без страха и упрека, а кто не рискует…

В последние несколько лет ГК Ренессанс страхование показывала разнонаправленные финансовые результаты. В 2022 году был получен убыток, но компания до сих пор не раскрыла причин произошедшего в своей отчетности. Прошлый год стал рекордным по прибыли для страховщика. О перспективах развития и инвестиционной привлекательности группы рассказали в статье.

Ренессанс страхование – одна из ведущих страховых компаний России. На рынке с 1993 года. В активах группы собственная цифровая платформа для ключевых сегментов страхования. В ГК входят «Ренессанс страхование», «Ренессанс Жизнь», УК «Спутник – Управление Капиталом», а также медтехсервис (телемедицина) Budu. Услугами ГК пользуются свыше 5 млн клиентов.

Финансовые результаты за 9 месяцев по МСФО

Отчетность компания публикует в сокращенном формате. За 2022 год данных нет.

- Выручка: ₽112.5 млрд

- Операционные расходы: ₽4.2 млрд

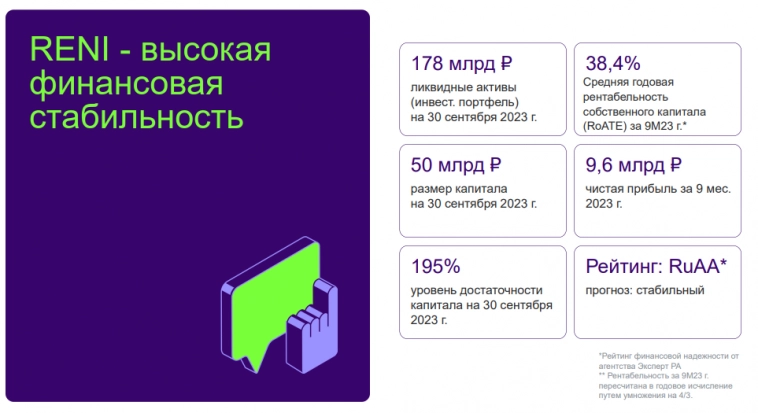

- Чистая прибыль: ₽9.6 млрд

- Суммарные премии: ₽85.2 млрд, +9,2%(г/г)

- Рентабельность собственного капитала (RoATE): 38.4%

Основу выручки составляют премии по автострахованию с долей 33% и накопительному страхованию жизни с долей 23%. При оценке страховщика важен коэффициент достаточности капитала, который говорит о финансовой устойчивости бизнеса. У Ренессанса этот показатель достиг 195% (при норме в 105%).

Кроме этого, важным индикатором является размер инвестиционного портфеля. За 9 месяцев он вырос до ₽178 млрд. Портфель состоит из облигаций (63%), акций (6%), депозитов и денежных средств (27%), прочих активов (4%), это позволяет компании получать дополнительный доход от инвестиций даже в условиях высокой ключевой ставки.

Дивиденды

Рекордная прибыль, скорее всего, поможет компании выплачивать дивиденды два раза в год. Менеджмент заявил о рассмотрении этого вопроса уже в апреле. По словам гендира Юлии Гадлиба: «Группа перейдет на практику более частых, полугодовых дивидендных выплат из ориентира не менее 50% от чистой прибыли по МСФО, при соблюдении ряда условий, включая регуляторные требования к достаточности капитала и планов по развитию бизнеса».

В октябре Ренессанс выплатил свои первые дивиденды в сумме 7.7 руб/акцию, дивдоходность составила 7.21%.

Акции

Компания провела IPO в октябре 2021 года. Сейчас бумаги включены в котировальный список первого уровня Мосбиржи, free float превышает 27%.

В 2023 году акции Ренессанса выросли на 88%, количество инвесторов увеличилось в три раза, до 45 тысяч человек. Компания ожидает дальнейший рост операционных и финансовых показателей за IV квартал, это окажет поддержку котировкам.

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

- P/E: 5.74 / 18.04 / 14.31

- P/S: 0.49 / 2.04 / 2.53

- EV/EBITDA: — / 12.65 / 6.15

По мультипликаторам компания недооценена.

Аргументы за

1. По оценкам экспертов в ближайшие пять лет темпы роста рынка страховых услуг могут ускориться до 10% в год. Ставку аналитики делают на изменения в законодательстве, улучшение услуг страховщиков и повышение финансовой грамотности населения (среднегодовой темп роста с 2017 по 2022 г.г. был на уровне 7%).

2. Менеджмент Ренессанса прогнозирует рост страховых премий до конца десятилетия в среднем на 14% от года к году благодаря использованию высоких технологий, диверсифицированной линейке продуктов и достаточности капитала.

3. Развитие цифровых технологий может помочь компании сохранить конкурентные преимущества в секторе. Внедрение передовых IT-разработок улучшает клиентский опыт и привлекает новых покупателей и партнеров.

4. Высокая рентабельность собственного капитала (ROATE~38.4%) позволит компании выплачивать дивиденды в размере 50% от чистой прибыли. Ожидаемая дивдоходность в этом году может превысить 10%, и, вероятно, будет расти в дальнейшем.

5. У группы есть опыт по слиянию и поглощению (компания объединила под своим брендом активы нескольких страховых компаний и пенсионного фонда Благосостояние). В прошлом году Ренессансом был подписан договор о приобретении Raiffeisen Life с дисконтом. Сделку должна одобрить правкомиссия в 2024 году.

Риски

1. Конкуренция. В секторе много представителей финтеха: Сбер, Тинькофф, Альфа Банк, Совкомбанк и т.д. Банки продают клиентам свои страховые продукты, поэтому независимые страховщики со временем либо будут вытеснены из ниши, либо их бизнес поглотят крупные финансовые структуры с развитыми экосистемами.

2. Стоимость страховых премий. Ренессанс страхование работает через партнерские сети, их доля на рынке превышает 80%. Маржинальность продуктов группы зависит от условий и тарифов партнеров, это влияет на стоимость привлеченных клиентов. В настоящее время Ренессанс пытается диверсифицировать структуру партнерских каналов и повысить долю прямых продаж.

3. Рост страховых выплат по несчастным случаям. Увеличение выплат по страховым случаям негативно влияет на прибыльность группы. В условиях санкционных ограничений и закрытия доступа к международным сервисам перестрахования нужно учитывать риски концентрации страховых убытков в отрасли.

4. Законодательное регулирование. Ряд запретов со стороны ЦБ снижает эффективность работы страховых компаний. Меры регулятора направлены на защиту прав потребителей, поскольку страховые продукты – сложные финансовые инструменты. Кроме этого, ЦБ устанавливает требования к качеству активов и достаточности капитала компаний, что ведет к дополнительным издержкам.

5. Снижение доходности инвестпортфеля. Инвестиционные доходы Ренессанса будут уменьшаться по мере снижения ключевой ставки ЦБ.

Спекулятивный план

Здесь есть две идеи на лонг.

Первая идея – после пробоя зоны 98, на плавном ретесте к промежуточному уровню 95 входили (я и те кто читает мой канал в Telegram) в лонг, со стопом чуть больше 4%. Цель движения – обновления зоны 123 т.е. потенциал около 30%.

– Зачем об этом писать если уже поздно входить?

Если вы посмотрите на график, то увидите наглядный пример того, как работает моя система, а значит его можно повторить. Как следствие, вторая идея входов в сделку.

Вторая идея – под уровнем 104 образовался небольшой боковичок. Поэтому, если будет такой же импульсный выход наверх, то на плавном ретесте можно будет искать точку входа от этого боковика. Как только это произойдёт – обозначу уровень ретеста и уровень стопа.

Это не прогноз движения цены, это мой план действий.

Резюме

Компания может быть интересна для диверсификации портфеля. Несмотря на большую конкуренции со стороны крупных страховых игроков, у Ренессанса есть потенциал роста.

Стратегия развития ГК Ренессанс страхование предусматривает инвестиции в цифровые платформы, прямые онлайн-продажи, диверсификацию партнерских каналов, использование возможностей перекрестных продаж между сегментами.

По мультипликаторам компания не выглядит чрезмерно недооцененной, это обусловлено высокими темпами роста бизнеса и рентабельности.

Возврат к дивидендным выплатам стал драйвером роста акций. В целом, на долгосрочном горизонте взгляд на Ренессанс позитивный, но всегда стоит помнить о рисках.

*не ИИР

👍 Если было полезно, поставьте, пожалуйста, лайк)

_______

🟢 Мой метод торговли ТрейдКод4

🔴 Смотрите идеи по рынку в нашем telegram-канале

👍 Если было полезно, поставьте, пожалуйста, лайк)