Макро-сентимент в графиках | ChartPack #85 (09.02.2024)

Макро

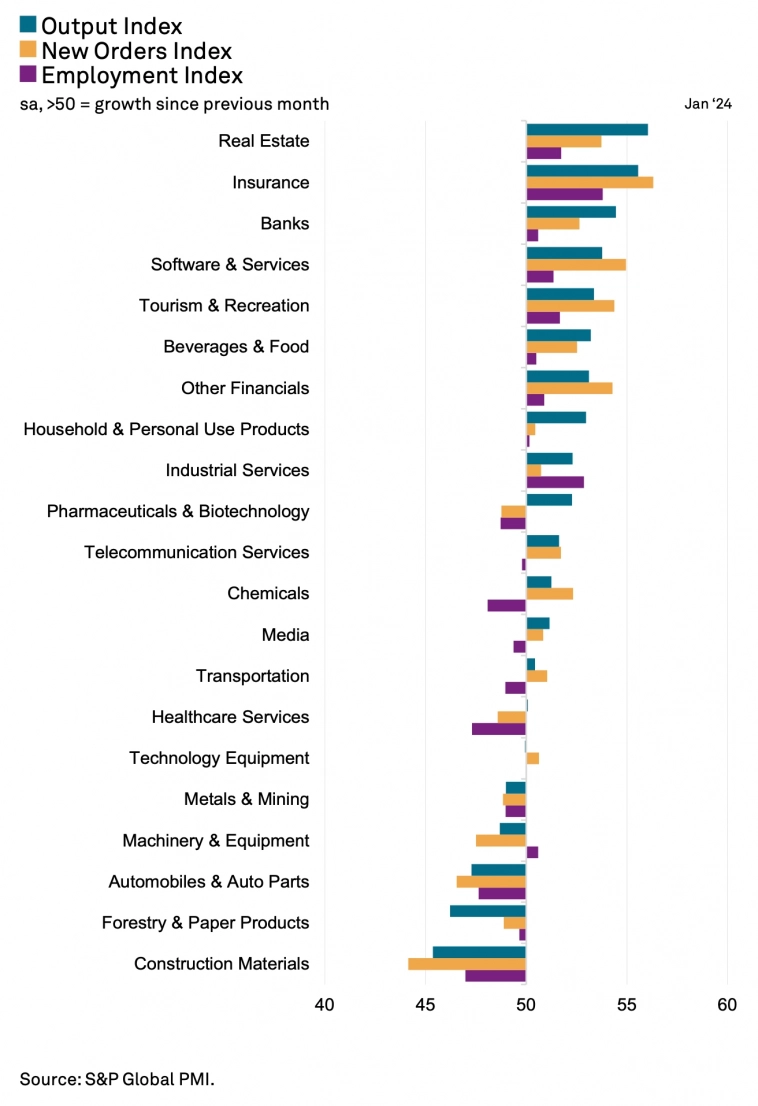

Последний индекс деловой активности от S&P Global показал некоторые признаки улучшения в мировой экономике в течение первого месяца 2024 года, при этом в 15 из 21 отслеживаемого сектора был зафиксирован рост активности, максимальный с июня прошлого года:

В январе, впервые с февраля 2019 года, все показатели индекса менеджеров по логистике (LMI) — уровни запасов и затраты, складские мощности, загрузка и цены, а также транспортные мощности, загрузка и цены — расширились:

Индикатор заработной платы ФРС Атланты упал с +5,2% до +5,0% в январе (самый низкий показатель за +2 года). Рост заработной платы также замедлился у тех, кто остается на работе (до +4,7% с +4,9%), и у тех, кто меняет работу (до +5,6% с +5,7%):

В январе число заявлений о банкротстве корпораций в США замедлилось по сравнению с предыдущим месяцем:

Уверенность генеральных директоров компаний повысилась с 46 до 53 на первый квартал, что стало первым оптимистичным показателем (выше 50) с 1 квартала 2022 года. При этом, руководители считают политическую неопределенность самой большой проблемой для бизнеса в США в этом году:

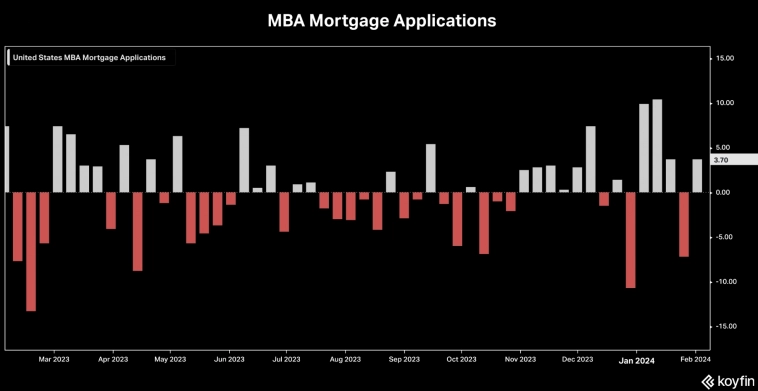

Рынок жилья

Количество заявок на ипотеку увеличивалось в 11 из последних 14 недель:

Рынок труда

Первоначальные заявки на пособие по безработице снизились на 9 тыс. до 218 тыс. по сравнению с пересмотренным в сторону повышения значением предыдущей недели (консенсус 220 тыс.), в то время как продолжающиеся заявки также сократились до 1871 тыс. (консенсус 1878 тыс. ,1894 тыс. ранее):

Что делают другие?

Чистый отток средств из ETF на золото составил -$2,8 млрд (~51 тонна) в январе, что стало 8-м месяцем оттока подряд. В результате общий объем AUM снизился до 210 млрд долларов США (-2% м/м):

AUM по всем ETF сырьевых товаров падают, поскольку оттоки средств преобладают для этого класса активов:

Институциональные инвесторы

Аппетит институциональных инвесторов к риску снизился с 0,18 до -0,09, что свидетельствует о небольшом снижении риска в январе, поскольку институциональные инвесторы пересматривают темпы снижения ставок в течение 2024 года:

Доля позиций хедж-фондов в региональных банках растет с середины 2023 года (после банковского кризиса):

Ритейл

Бычьи настроения ритейл инвесторов в основном остались на прежнем уровне, но медвежьи настроения снизились за последнюю неделю с 24,5% до 22,6%:

В последние месяцы объемы торговли ритейл трейдеров сильно сместились в сторону акций малой и средней капитализации:

Индексы

Доля американских акций в индексе акций всего мира MSCI World ещё никогда не была выше:

За последние 5 лет акции сектора информационных технологий выросли более чем на 200%, что в 2 раза превышает доходность индекса S&P 500. Доминирование сектора технологий было настолько сильным, что все остальные секторы отстали от индекса S&P 500. 10 из 11 секторов находятся ниже ‘среднего’ уровня:

Несмотря на то, что за последние недели Nasdaq Composite достиг нескольких новых максимумов, больше акций падало до новых минимумов, чем росло до новых максимумов. Это весьма необычный спад, который обычно предшествует слабой доходности:

Показатели S&P 500 не изменились после переоценки снижения ставки ФРС на 2024 год:

В среднем, фондовый рынок прекрасно держался в предыдущие периоды, когда опережающие показатели акций с большой капитализацией начали снижаться:

Ожидаемая волатильность для акций малой капитализации выше, чем для акций большой капитализации, поскольку рынки не уверены в политике ФРС на пике цикла повышения ставок, как это было в 2006 году:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

Александр Булавин09 февраля 2024, 18:26В IT секторе есть какой-то предел вообще? Когда график из космоса спутится?0

Александр Булавин09 февраля 2024, 18:26В IT секторе есть какой-то предел вообще? Когда график из космоса спутится?0