Юаневые облигации. Стоит ли брать?

Доля юаня на рынках России растет и уже превысила долю доллара и евро. Лишившись возможности привлекать валюту недружественных стран, российские компании стали выпускать облигации в юанях.

С 2022 года, когда начался этот процесс, взяли в долг в китайской валюте: Роснефть, Русал, Полюс, Металлоинвест, Норникель, ФосАгро, Совкомфлот, Сегежа, ЮГК, Альфа-Банк и др.

Стоит ли брать юаневые облигации?

Я беру по двум причинам:

- В рамках диверсификация по валютам на случай девальвации рубля: часть средств отведена под юани.

- А чтобы эти средства еще приносили доход, беру юаневые облигации российских компаний.

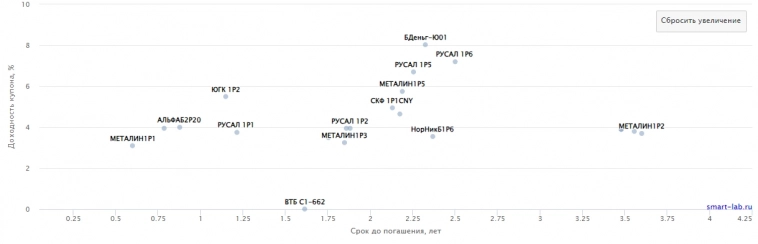

Благо доходности этих ценных бумаг растут. Поначалу размещения были под 3,5-5%, потом выросли до 7% и более годовых.

Доходность можно получить как от купона, так и от валютной переоценки, если рубль ослабнет. Может быть и обратный эффект в случае укрепления рубля, но на то она и диверсификация.

Правда, конкуренцию создают замещающие облигации, привязанные к валютам недружественных стран в валюте ($,€,£,₣), которые сейчас приносят 6-7% годовых. Но я беру и то, и другое, чтобы диверсифицироваться.

По прогнозам, рынок юаневых облигаций будет только расширяться.

👉 Как инвестировать в юаневые облигации?

Купить уже обращающиеся бумаги на рынке.

Участвовать в первичных размещениях. Заявку можно подать через брокера.

Источник: Райффайзенбанк.

❓ Держите облигации?

—

Валерий Крылов08 февраля 2024, 13:31IMHO перспективы у Китая не очень сейчас. Народ активно выходит из активов и покупает валюту. За год юань упал с 6.8 до 7.1 за бакс. Т.е. юаневые облиги в реальном минусе.+1

Валерий Крылов08 февраля 2024, 13:31IMHO перспективы у Китая не очень сейчас. Народ активно выходит из активов и покупает валюту. За год юань упал с 6.8 до 7.1 за бакс. Т.е. юаневые облиги в реальном минусе.+1 Максим08 февраля 2024, 18:13Зачем эти валютные риски (Риски Юаня, депозитариев и клиринговых центров) когда есть GLDRUB_TOM и золотые облигации ??+1

Максим08 февраля 2024, 18:13Зачем эти валютные риски (Риски Юаня, депозитариев и клиринговых центров) когда есть GLDRUB_TOM и золотые облигации ??+1