Какая доходность на рынке акций считается хорошей?

Как известно ориентир для доходности по портфелю акций – это доходность индекса IMOEX в базовом варианте, а также его версия полной доходности с учетом полученных и реинвестированных дивидендов «брутто», т.е. без налогообложения (MCFTR) или «нетто» — с учетом налогообложения по налоговым ставкам для российских организаций (MCFTRR). Считается, что портфель, который превысил доходность индекса полной доходности сработал эффективно, не превысил – не эффективно, но в обоих случаях результат оценивается с учетом риска по портфелю.

Вывод о том, какую доходность по портфелю получил инвестор — низкую, среднюю или высокую — будет определяться относительно доходности рынка, которая варьируется от года к году: если рынок вырос на 15% за год, то высокой доходностью будет считаться доходность по портфелю 25% и более, а, если рынок вырос на 100%, то 25% по портфелю — это уже слабый результат.

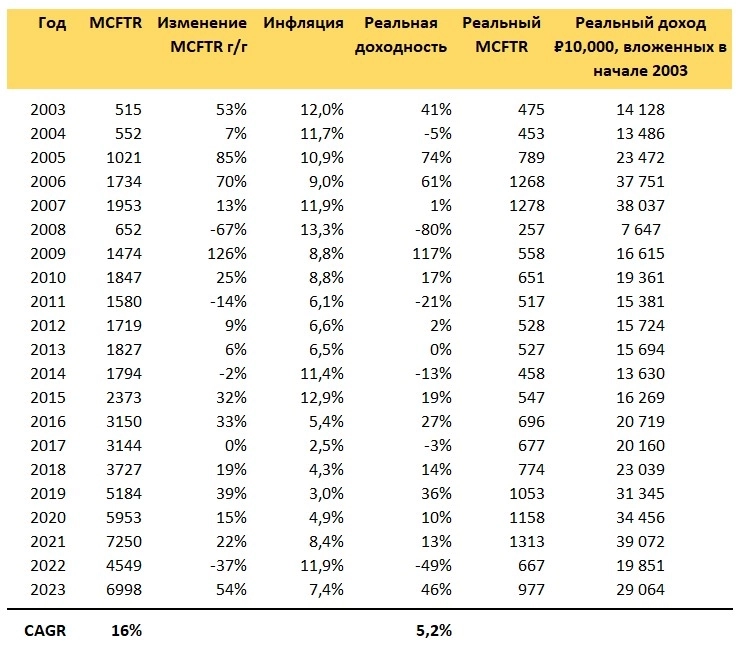

Посмотрим какую среднюю доходность можно было получить на российском фондовом рынке с учетом дивидендов за период с 2003 года по 2024 на примере индекса полной доходности MCFTR.

Доходность индекса акций MCFTR и инфляция

Источник: tradingview.com, расчеты автора

Как видно из таблицы, номинальная доходность индекса акций полной доходности MCFTR за 21 год с 2003 по 2023 год составила 16% по методу сложного процента (CAGR). Реальная доходность (номинальная минус инфляция) составила всего 5,2% в год, т.е. ₽10 000, вложенные в начале 2003 года в акции из индекса IMOEX выросли в 2,9 раза и принесли инвестору ₽19 000 дохода. С учетом реальной инфляции реальная доходность инвестиций в индекс акций будет стремится к нулю. Поэтому на пассивных инвестициях не разбогатеешь, можно лишь сохранить капитал от обесценения.

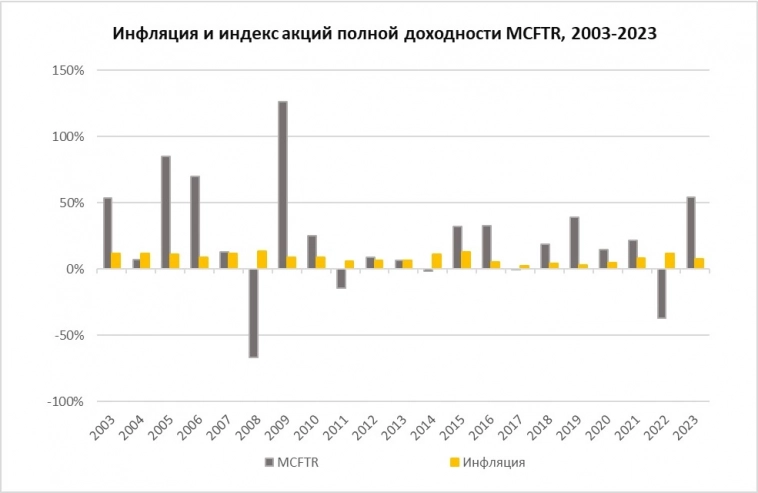

Не очень заметная на гистограмме инфляция уничтожает доходность акций в периоды падения рынка и бокового тренда.

Источник: tradingview.com, Росстат, расчеты автора

Таким образом средней номинальной доходностью для российского фондового рынка за продолжительный период можно считать 16% годовых, а реальной доходностью — 5% годовых.

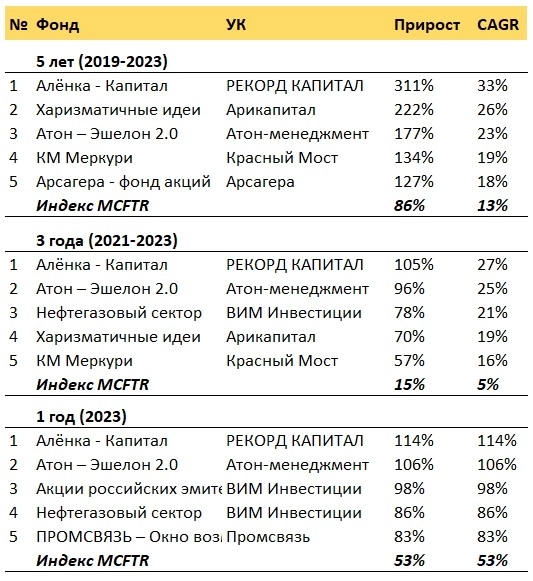

Теперь определим доходность, которую можно считать высокой. Для этого проанализируем результаты паевых инвестиционных фондов и посмотрим какие фонды смогли обойти индекс акций полной доходности за кратко-, средне- и долгосрочный периоды. Параметры для выборки фондов: биржевые и открытые, объект инвестиций – акции, география – Россия, СЧА > ₽10 млн.

Топ-5 фондов акций по доходности

Источник: investfunds.ru, расчеты автора

Чем продолжительнее период анализа, тем меньшему количеству фондов удается обогнать индекс: за 1 год (2023) 36 фондам из 70 удалось превзойти доходность индекса полной доходности MCFTR, за 3 года (2021-2023) — 29 из 60, за 5 лет (2019-2023) — 16 из 53. Лидером по доходности в каждом периоде является ПИФ «Аленка – Капитал», управляемый известным трейдером Элвисом Марламовым.

Отклонение доходности топ-5 фондов от индекса значительно варьируется между рассматриваемыми периодами. За 5 лет доходность топ-5 фондов превысила доходность индекса в 1,5-3,6 раза, за 3 года – в 3,7-6,8 раза, за 1 год – в 1,6-2,2 раза. Поэтому долгосрочные инвестиции в активно управляемый фонд повышают шансы на более высокую доходность, чем доходность индекса.

Высокой доходностью можно считать доходность портфеля, которая в 2 раза превышает доходность индекса, а когда более чем в 2 раза, то можно считать очень высокой доходностью.

Важно! Вышеуказанный рэнкинг ПИФов не учитывает их риски, т.е. отклонение от средней доходности, просадку, волатильность и другие риск-параметры, что является отдельной темой. Поэтому инвестиции в ПИФ с наибольшей доходностью не всегда лучшая идея.

Тем не менее фонды «Аленка – Капитал» (УК «РЕКОРД КАПИТАЛ»), «Атон – Эшелон 2.0» (УК «Атон – менеджмент») и «Харизматичные идеи» (УК «Арикапитал) заслуживают более пристального внимания, если доходность ваших инвестиций уступает доходности этих фондов.

Валерий Иванович31 января 2024, 09:40вывод то какой?+1

Валерий Иванович31 января 2024, 09:40вывод то какой?+1