Топ-7 акций на 2024 год от аналитиков БКС

Смотреть БПН:

Текстовая версия:

Всем привет! Это первый в 2024 году выпуск шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Кирилл Чуйко.

Сегодня мы решили подробно рассказать вам о том, чего мы, то есть команда аналитиков БКС, ждем от российского рынка в этом году. И, конечно, назовем топ акций, в которые особенно верим. Поехали!

Стратегия на 2024 год

Главный вопрос инвестора в начале года — что будет с российским рынком? Если коротко, мы ожидаем роста. По нашим оценкам, через год индекс Мосбиржи может достичь 4000 пунктов. И это с учетом дивидендов. Без учета дивидендов — 3650 пунктов.

Но! Такой приличный рост (почти на 30% от текущих уровней) мы ожидаем во второй половине года. В первом и во втором квартале рынок, вероятнее всего, будет стоять на месте. Сейчас ключевая ставка высокая — 16%, и в ближайшее время она явно не снизится. А это большой сдерживающий фактор для рынка. Потому что инвесторы могут продолжить перекладываться из акций в облигации или депозиты. Мы даже проводили опрос на эту тему, который подтвердил эту мысль. Больше 40% опрошенных инвесторов готовы перевести 20 и более процентов своих вложений из акций в другие активы.

Мы считаем, что российский рынок начнет расти примерно с июня. Его поддержат два основных фактора. Первый — это ставка. Которая будет снижаться. По нашим оценкам, к концу года она составит 10%. Второй катализатор — дивиденды. Дивидендный сезон у компаний, как правило, приходится на второй квартал. Доходность годовых дивидендов — примерно 11%. Существенная часть выплат должна быть реинвестирована обратно в рынок. Кстати, рост самой российской экономики — это еще один фактор поддержки рынка.

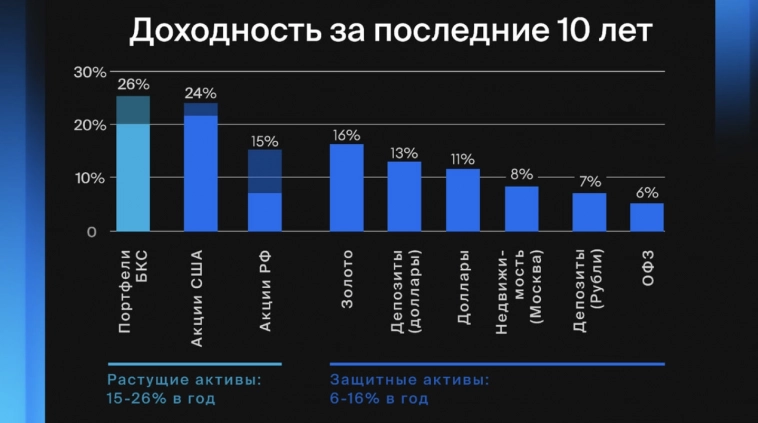

Отдельно хочу отметить, что российский рынок сейчас дешевый. И заработать на нем можно больше, чем на депозитах. Что значит «дешевый»? Если посмотреть на мультипликатор P/E (отношение капитализации к прогнозной прибыли на следующие 12 месяцев), то он торгуется на уровне 4.4х. Это на 28% ниже средних исторических значений за последние 10 лет.

Еще важный момент — профиль «среднего инвестора». Раньше на рынке было 70% инвесторов-институционалов. То есть крупных инвестиционных домов со своей командой аналитиков, опытом работы от 10 лет и прямым доступом к топ-менеджменту компаний-эмитентов. Сейчас же на рынке 80% розничных инвесторов с опытом до трех лет. Свои инвестрешения они принимают на основе открытой аналитики и мнений из телеграм-каналов. Это говорит о том, что сейчас рынок гораздо хуже понимает компании. А преимущество у тех, у кого есть и свои аналитики, и опыт, и доступ к компаниям.

Это подтверждает и статистика. Мы подсчитали доходность разных классов активов за последние 10 лет. Получилось, что самую высокую доходность показали как раз портфели, которые составляют профессионалы. Причем доходность выше на 10–11 п.п.

Поэтому, даже несмотря на то, что в ближайшие полтора квартала роста рынка мы не ждем, мы все равно советуем оставаться в рынке. Но с фокусом на наш портфель фаворитов.

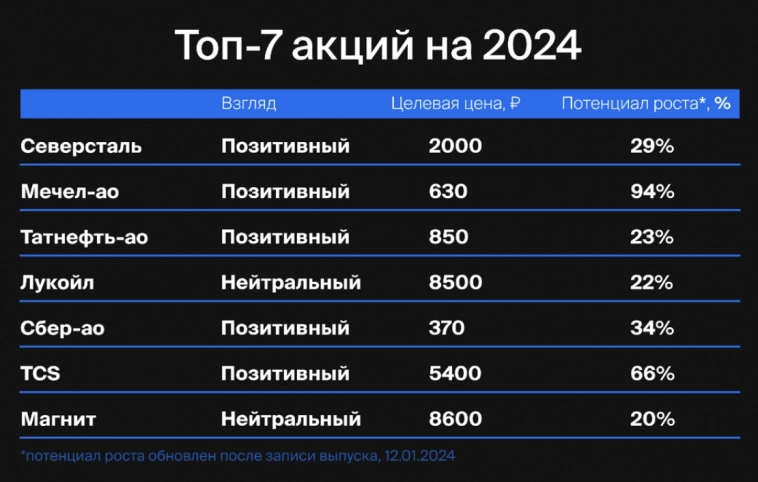

Топ-7 акций от аналитиков БКС

Теперь к самому интересному. Наши топ-7 идей на год.

Первый фаворит — Северсталь. Спрос на сталь в России остается высоким, и в этом году может вырасти еще на 4–5%. А Северсталь как раз ориентирована на внутренний рынок — 90% ее продукции поставляется внутри страны. Котировки компании могут поддержать два фактора — рост цен на сталь в России и возврат к дивидендам. Внутренние цены на сталь могут прибавить 17%, вслед за китайскими. А дивидендная доходность в самом базовом сценарии может быть 13%.

Из ключевых рисков — высокая ставка. Она может снизить спрос со стороны секторов, потребляющих сталь. Например, строительство и машиностроение. Другой риск — медленный рост экономики Китая и кризис недвижимости.

Наша целевая цена по Северстали на год — 2000 рублей.

На этой неделе акции уже обновили максимум с февраля 2022 года — почти 1500 рублей за бумагу.

Следующий фаворит — Мечел, обыкновенные акции. История с долгом — главная в инвестиционном кейсе компании. За 7 лет Мечел сократил чистый долг больше чем в два раза. Соотношение Чистый долг/EBITDA упало с 11х до 3.4х в первом полугодии прошлого года. А в этом году может упасть до исторического минимума — 1.5х. Про Мечел вы традиционно задаете много вопросов и можете мне возразить: в 2023 году долг у компании не уменьшался, а рос. На это я вам отвечу: у Мечела 40% долга в валюте. А в прошлом году рубль был слабый. Поэтому произошла так называемая валютная переоценка, и мы действительно увидели номинальный рост долга.

В целом Мечел продолжает планомерно снижать долг, и к 2026–2027 году компания может выйти на отрицательный чистый долг. А это мощный драйвер для роста акций. Еще из потенциальных катализаторов — рост мировых цен на коксующийся уголь и рост внутренних цен на сталь.

Риски такие же, как у Северстали — рост ключевой ставки, стагнация деловой активности в России и проблемы в Китае.

Наша целевая цена по акциям Мечела — 630 рублей.

Дальше — обыкновенные акции Татнефти. Дорогая нефть и слабый рубль привели к тому, что EBITDA и чистая прибыль российских нефтяников обогнали докризисные уровни. Сейчас акции Татнефти могут поддержать дивиденды за 2023 год, если компания решит их выплатить, что весьма вероятно (выплаты могут превысить 50% прибыли). И еще один позитивный фактор — стратегия компании до 2030 года. Татнефть готова добывать 810 тысяч баррелей в сутки. Это очень много. Для сравнения — уровень нефтедобычи в 2019 году составил 585 тысяч баррелей в день. Пока наращивание ограничивают квоты на добычу со стороны ОПЕК+. Но если мировой спрос на нефть оживится, бумаги Татнефти могут сильно подорожать.

Сдержать рост котировок может укрепление рубля, потенциальный рост дисконта Urals и непредсказуемая налоговая политика.

Наша целевая цена на год по обыкновенным акциям — 850 рублей.

Наш четвертый фаворит — ЛУКОЙЛ. Главный катализатор роста акций — возможный выкуп акций. Если правительство одобрит выкуп до 25% акций у инвесторов из «недружественных» стран с дисконтом не менее 50% к текущим ценам, то акции могут увеличиться в цене на 15–34%. Это будет зависеть от параметров сделки. Еще один драйвер роста — дивиденды. Дивдоходность за 2023 год может составить 14% и даже больше.

Риски для ЛУКОЙЛа, как и для остальных нефтяников — укрепление рубля и падение (и сохранение) мировых цен на нефть ниже $80 за баррель.

Целевая цена по бумагам ЛУКОЙЛ — 8500 рублей.

Следующая топ-идея — обыкновенные акции Сбера. Сбер — это лидер сектора с крупнейшей клиентской базой, разумным управлением и фокусом на инновации. Из основных драйверов — технологическое развитие и дивиденды, которые могут побить рекорд 2022 года.

Из возможных рисков — повышение ключевой ставки, способное в перспективе сократить кредитование.

Целевая цена — 370 рублей за акцию.

Еще один фаворит из финансового сектора — TCS. Тинькофф — это сильный финтех-игрок, количество его клиентов активно растет. Бизнес-модель компании достаточно диверсифицирована — больше 50% выручки приходится на бизнесы, которые не связаны с кредитованием. Драйверы роста — увеличение числа клиентов и редомициляция с Кипра.

Потенциальный риск — ухудшение качества активов и ужесточение регулирования.

Целевая цена — 5400 рублей за акцию.

И седьмая идея — Магнит. Компания выплатит дивиденды за 2022 год, и мы ожидаем, что тенденция продолжится. Кроме того, бумаги могут вернуться с третьего в первый уровень листинга. И еще. Проблемы с логистикой усложняют работу мелких и неэффективных конкурентов. А такие крупные и эффективные игроки, как Магнит, в этих условиях, наоборот, наращивают долю рынка.

Из рисков — помимо общей макронеопределенности, непонятно, как Магнит будет догонять по росту выручки своего конкурента X5 Group. И неясно, насколько активно он будет инвестировать в недавно купленный маркетплейс KazanExpress.

Наша целевая цена на 12 месяцев — 8600 рублей за акцию.

Итого 7 идей на 2024 год. Готовый долгосрочный портфель с потенциалом роста в процентах на экране. Сохраняйте и не теряйте.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Вопросы #БПН

Мы выпустили стратегию по российскому рынку в декабре. И те из вас, кто уже успел ее изучить, прислали свои вопросы. Ответили вместе с коллегами на некоторые из них.

— Раньше БКС всегда писали «покупать», сейчас позитивный взгляд.

— Да, мы изменили подход. Сейчас помимо целевой цены мы присваиваем акциям Негативный, Нейтральный или Позитивный взгляд. Как это интерпретировать?

Инвестиции в акции — это в любом случае риск. А риск должен быть оправданным. Чтобы присвоить бумаге Позитивный взгляд, у нее не просто должен быть потенциал роста — то есть она не просто должна сегодня стоить меньше прогнозной целевой цены. Потенциал роста этой бумаги должен быть достаточным, чтобы оправдать стоимость капитала для инвестирования.

Сейчас стоимость капитала составляет 20,5%. Это сумма безрисковой ставки (12%) и премии за риск (8,5%). Например, если у какой-то акции потенциал роста 25%, то ее избыточная доходность составляет всего 4,5%. 25-20,5%.

Позитивный взгляд на бумагу по нашей методологии подразумевает избыточную доходность 10% и выше. Негативный взгляд, соответственно, -10% и ниже. Нейтральный взгляд — в промежутке от -10 до 10%.

— Яндекс не добавили, а зря — он-то и вырастет больше всех в 2024-ом.

— Мы позитивно смотрим на компанию с точки зрения бизнеса. Фундаментальный апсайд порядка 90%. Но мы не можем игнорировать риски, связанные с разделением бизнеса на российский и международный. Поэтому в топ-7 идей компания не вошла. Но стратегия обновляется ежеквартально, не исключено, что наш топ не изменится.

— Несколько комментариев было про наш «гипероптимизм».

— БКС полны оптимизма, происходящее их не пугает.

— Очень самонадеянно делать прогнозы на рост в условиях политической неопределенности, СВО, санкций и.д.

— Частные инвесторы, не имеющие полной информации о рынке — это благо! Парадоксальное заявление.

— Доверять нам или нет, выбор ваш. Но отмечу, что в конце 2022 года настрой инвесторов был негативный. А наша команда одна из первых выпустила стратегию со ставкой на рост рынка и позитив. Время показало, что мы оказались правы.

— Неадекватно высокий таргет по Мосэнерго — 4,80 за бумагу.

— Оценка Мосэнерго базируется на дисконтировании будущих денежных потоков, которые у компании положительные. Высокий денежный поток связан с окончанием действия договоров о предоставлении мощности (ДПМ-проектов) — то есть обязательств генерирующих компаний вводить новые мощности. Плюс снизились капзатраты.

Еще стоит отметить, что компания работает в крупнейшей агломерации России с устойчивым потреблением электроэнергии и тепла — Москве и Московской области. Это позволяет Мосэнерго зарабатывать и иметь постоянный сбыт.

Риски мы тоже учитываем — прежде всего, они связаны с корпоративным управлением. Как пример — гипотетический вывод средств из компании, минуя дивиденды.

— Из странного: оптимизм по Полиметаллу и FixPrice.

— Сначала про Полиметалл. Компания торгуется очень дешево. За 2024 год она стоит 3.6 прибылей, а исторически в среднем стоила ближе к 10 прибылям. Мы понимаем, что есть два опасения. Первое — возможность получить дивиденды. Второй — риск продажи активов в России с большим дисконтом. Но пункт 1 (про дивиденды) решается покупкой акций на Мосбирже и конвертацией в казахские акции (либо покупкой акций в Астане напрямую, это еще дешевле). По пункту 2 считаем, что дисконт будет несущественным, а компания, продающая 60% своих прибылей, в любом случае получит огромное количество денежных средств и останется с отрицательным чистым долгом. Вероятность спецдивидендов для держателей казахских акций после этого резко вырастет, а доходность, вероятно, будет двузначной.

По итогу: текущие риски и текущий долг компании после продажи активов уйдут, при этом на горизонте 12 месяцев вернутся дивиденды. Сейчас (в отсутствие новостей) кажется, что это произойдет не скоро. Но мы ожидаем, что уже через полгода оценка рынком этой компании будет другой с точки зрения фундаментальной стоимости ее активов.

На FixPrice мы смотрим позитивно. На днях компания выпустила пресс-релиз, в котором говорится о том, что российские власти разрешили Fix Price вывести 9,8 млрд руб. в качестве дивидендов-2022 в кипрское юрлицо, и компания думает о выплатах акционерам. Отметим, что это разрешение на перевод средств внутри Fix Price, не разрешение на дивиденды ее акционерам. Но мы оцениваем эту новость позитивно — дивиденды могут возобновиться — ждем их после редомициляции в Казахстан. По нашей оценке, выплата 50–100% чистой прибыли за 2023 год предполагает доходность 5–11%.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Полную версию стратегии мы опубликовали на сайте БКС Экспресс. Если у вас все равно останутся вопросы по ней, пишите их в комментариях под этим видео. Отмечайте их хештегом БПН — Без плохих новостей. Постараемся помочь вам разобраться.

Компании

2024 год российский рынок начал позитивно. Индекс Мосбиржи обновил месячные максимумы и вырос на 2%. Одновременно с этим интерес к облигациям снижается. Индекс гособлигаций RGBI достиг минимума с начала года.

Пока торговые объемы по индексу Мосбиржи невысокие. Среди тяжеловесов лидирует ЛУКОЙЛ. С начала года котировки растут. Акции закрыли дивидендный гэп меньше чем за месяц.

Активность в третьем эшелоне при этом повышенная. Без корпоративных новостей в начале недели подскочили акции, недавно вышедшие на IPO: Мосгорломбарда на 20%, а Евротранса — на 80%.

В прошлом году мы буквально наблюдали бум IPO. И в этом году тенденция очевидно продолжится. С одной стороны, это говорит о большей зрелости рынка. Но с другой, такой поток желающих продать акции может вызывать подозрение в некоторой локальной перегретости рынка. Сейчас разброс доходности от участия в размещениях относительно высокий. Продолжим наблюдать.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Правительство вывело уголь из-под действия курсовых экспортных пошлин. Изменения касаются как энергетического, так и коксующегося угля, и антрацитов. Положительный эффект для всей отрасли оценивается от $1 до $1,5 млрд. По нашим расчетам, Мечел может увеличить прибыль на 6%, а Распадская — на 12%.

После выхода новостей акции Мечела подскочили на 2%, Распадской — на 5%.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Акции ВК выросли на 6% на новостях о том, что компания все еще сохраняет лидерство по аудитории среди соцсетей в России. Telegram догоняет, но пока все же на втором месте. Если вы еще не подписаны на наш телеграм-канал, самое время это сделать.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Бумаги Fix Price подскочили на 3% после корпоративных новостей. Дочерняя «Бэст Прайс» получила разрешение Правительственной комиссии на выплату материнской компании дивидендов за 2022 г. Выплата составляет почти 10 млрд руб.

Напомню, Fix Price сейчас переезжает в Казахстан, и после окончания редомициляции возможны дивиденды. По нашей оценке, выплата 50–100% чистой прибыли за 2023 даст доходность 5–11%.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Акции Татнефти в первый рабочий день года упали на 5% после дивидендной отсечки. Дивидендная доходность составила около 5%, размер выплаты — более 100% от чистой прибыли по российским стандартам. Раньше Татнефть платила 50%. Высокий процент выплат дивидендов может сохраниться.

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

Евросоюз внес Алросу и ее генерального директора в санкционный список. После новостей акции потеряли около процента. Однако к концу недели выросли почти на 6%

• • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • • •

TCS Group перенесла собрание по редомициляции с Кипра в Россию c 8 на 15 января. А 31 января компания проведет делистинг бумаг с Лондонской биржи. Ждем позитивных новостей. TCS входит в наши топ-пики.

Макро

За прошедшие праздники рубль слабел, но с началом рабочей недели окреп — курс вновь опустился ниже 90 рублей за доллар. Причина простая. Экспортеры возобновили продажу валютной выручки, которая у них накопилась за новогодние праздники. А спрос на импорт в этот период традиционно сокращается. Также Центробанк начал операции на валютном рынке, в том числе он начал продавать валюту почти на 12 млрд рублей каждый рабочий день.

Мы ожидаем, что в 2024 году рубль немного укрепится, и средний курс будет на уровне 86,6 рублей за доллар.

Рынки

Нефть дешевеет. Brent торговалась ниже 78 долларов за баррель. Все дело в том, что Саудовская Аравия объявила о снижении цены для покупателей из Азии на $1,5–2 за баррель. Снижение оказалось сильнее, чем прогнозировал рынок. Конкуренция между ведущими производителями растет.

На фоне контроля за соблюдением потолка цен на российскую нефть, дисконт российского сорта Urals к Brent снова начал расти. В декабре он составил $13,7. Еще в октябре он был равен $9,6.

Санкционное давление на российский газ продолжается. Финляндия с 2025 г. планирует полностью отказаться от импорта сжиженного природного газа из России.

Инструменты

И новости про парные идеи. Мы закрыли идею «Лонг Магнит / Шорт МТС». Она была открыта в конце ноября на ожиданиях дивидендов Магнита. Идея сработала, доходность составила 18% (16% за вычетом стоимости фондирования).

Календарь

В заключение анонс важных для инвестора событий.

• На следующей неделе Сбер может опубликовать результаты за декабрь по российским стандартам отчетности.

• ОПЕК и Международное энергетическое агентство представят отчеты по рынку нефти за месяц.

• В США неделя будет короткой — 15 января выходной в честь дня Мартина Лютера Кинга.

А на БКС Live возвращаемся в привычный режим. Готовим несколько прямых эфиров. Подписывайтесь на канал, чтобы не пропустить анонсы.

Это было шоу Без плохих новостей, с вами был Кирилл Чуйко. Подписывайтесь на наш канал, ставьте лайки, звоните в колокольчик, пишите комментарии. До новых встреч!

*Не является индивидуальной инвестиционной рекомендацией

Механик Рынка13 января 2024, 16:06Да может к Вам аналитиком наняться… Мечел АО на 600… на 165… вот куда не шло…0

Механик Рынка13 января 2024, 16:06Да может к Вам аналитиком наняться… Мечел АО на 600… на 165… вот куда не шло…0 Земляк13 января 2024, 16:25Вопрос. Квик11 отсутствует цветовая настройка таблицы обезличенных сделок, в поддержке говорят что разработчики не включили эту функцию. Чо то мало в это верится, хотелось бы услышать от вас в чем может быть дело раз вы уж назвались бкс.0

Земляк13 января 2024, 16:25Вопрос. Квик11 отсутствует цветовая настройка таблицы обезличенных сделок, в поддержке говорят что разработчики не включили эту функцию. Чо то мало в это верится, хотелось бы услышать от вас в чем может быть дело раз вы уж назвались бкс.0 Не тинькофф13 января 2024, 16:49БКС красавчики — strong buy.+1

Не тинькофф13 января 2024, 16:49БКС красавчики — strong buy.+1 Толстый Джек13 января 2024, 16:57АкцииVK подскочили на фоне информации о покупки доли в Ozon+1

Толстый Джек13 января 2024, 16:57АкцииVK подскочили на фоне информации о покупки доли в Ozon+1