Макро-сентимент в графиках | ChartPack #72 (10.01.2024)

Разное

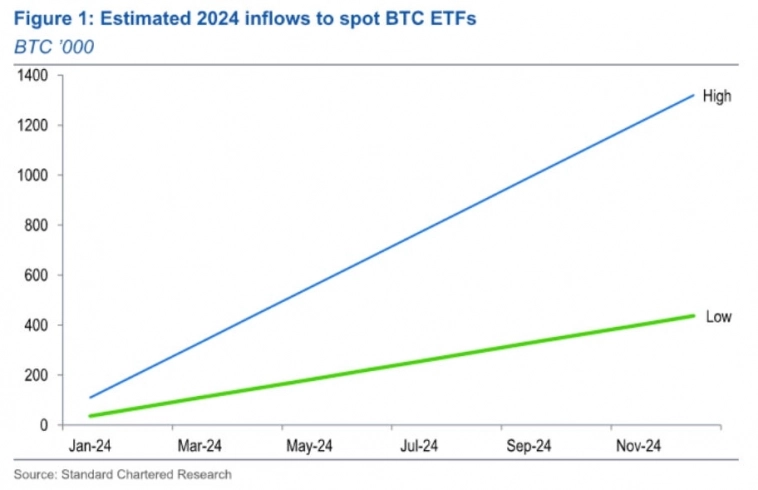

Если приток средств, связанный со спотовыми биткоин-ETF, реализуется так, как ожидают аналитики Standard Chartered, к концу 2025 года по биткоину возможен уровень, близкий к $200 000 долларов США. Этот прогноз предполагает, что к концу 2024 года в спотовых американских ETF будет размещено от 437 000 до 1,32 млн новых биткоинов. В долларовом эквиваленте этот приток должен составить примерно 50-100 млрд долларов:

Крипто-фирмы резко стали занимать очень значительную долю среди компаний, которые были оштрафованы за финансовые преступления:

Макро

Глобальный экономический рост, как ожидается, ещё больше замедлится в этом году на фоне запаздывающих и сохраняющихся последствий жесткой денежно-кредитной политики, ограничительных финансовых условий и слабой мировой торговли и инвестиций:

Инфляционные ожидания потребителей снизились на всех временных периодах. Инфляционные ожидания на 1 и 3 года вперед упали до самого низкого уровня с января 2021 года и июня 2020 года соответственно:

Индекс менеджеров по логистике (показатель, который объединяет восемь компонентов, относящихся к отрасли грузовых перевозок) вернулся на территорию роста в декабре, увеличившись с 49,4 до 50,6:

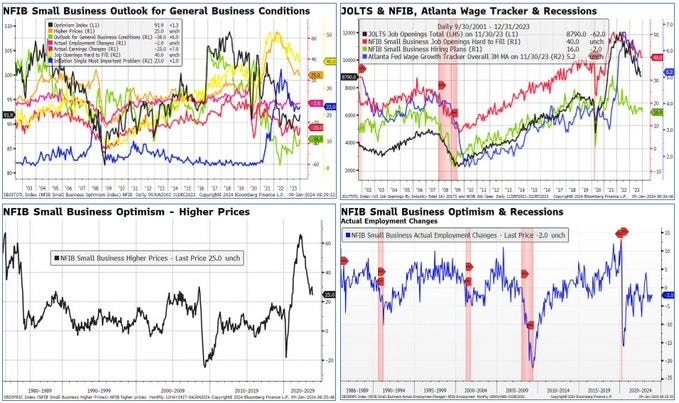

Индекс оптимизма малого бизнеса, по опросу NFIB, вырос больше, чем ожидалось, до самого высокого уровня с июля. Инфляция заменила квалифицированную рабочую силу в качестве главной проблемы среди владельцев бизнеса:

Что делают другие?

За первую неделю 2024 года приток инвестиций в криптовалюты составил +$151 млн:

В декабре из ETF на золото наблюдался чистый отток (-$1 млрд) — седьмой ежемесячный отток подряд, в то время как суммарные запасы на конец 2023 года составили 3225 тонн, что на 10 тонн меньше, чем в начале декабря:

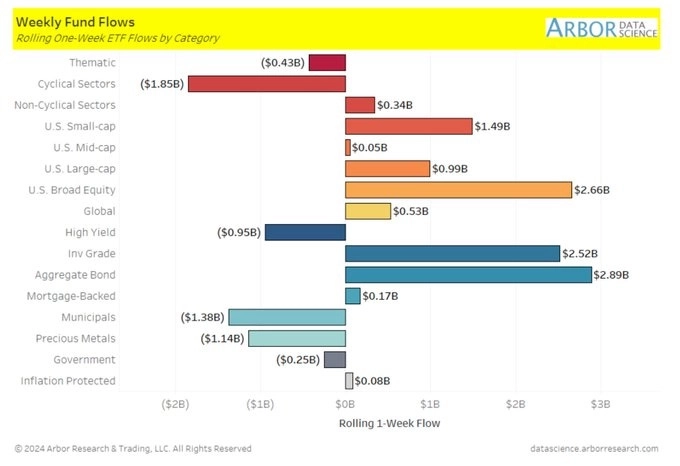

На прошлой неделе в ETF американских акций крупной капитализации наблюдался приток размером почти +$1 млрд (8-й еженедельный приток подряд), в то время как в фонды акций малой капитализации приток оказался в 1,5 раза больше. Совокупный приток средств в фонды облигаций составил чуть более $2,5 млрд:

Институциональные инвесторы

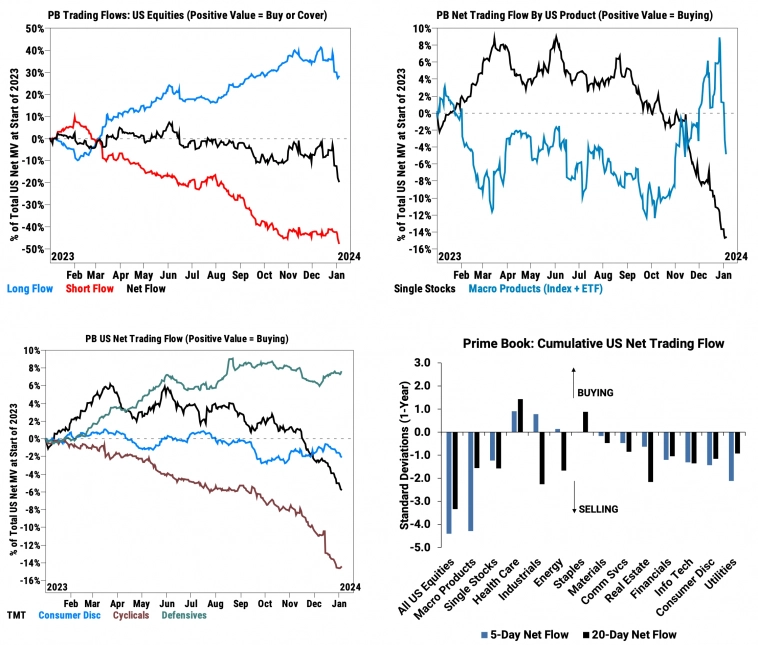

Американские акции были в значительной степени проданы хедж-фондами на прошлой неделе:

Сектор товаров длительного пользования продемонстрировал самую крупную продажу хедж-фондами с сентября:

CTA сейчас имеют короткие позиции по нефти:

Ритейл

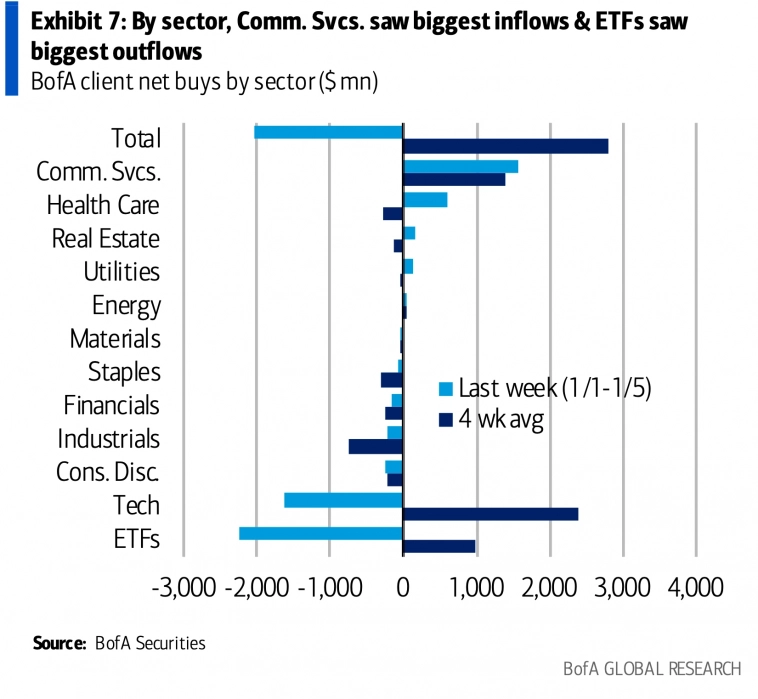

На прошлой неделе клиенты Bank of America впервые за три недели стали продавцами акций США (-$2,1 млрд, самый большой отток с июля), при этом акции сектора услуг связи продемонстрировали наибольший приток:

Индексы

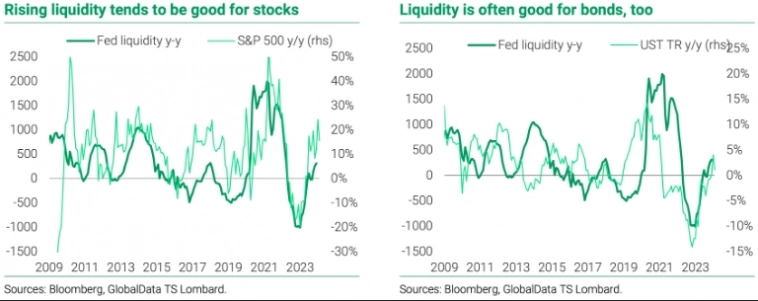

Финансовые рынки чувствительны к ликвидности, поэтому увеличение резервов должно быть положительным как для акций с облигациями, так и для криптовалют:

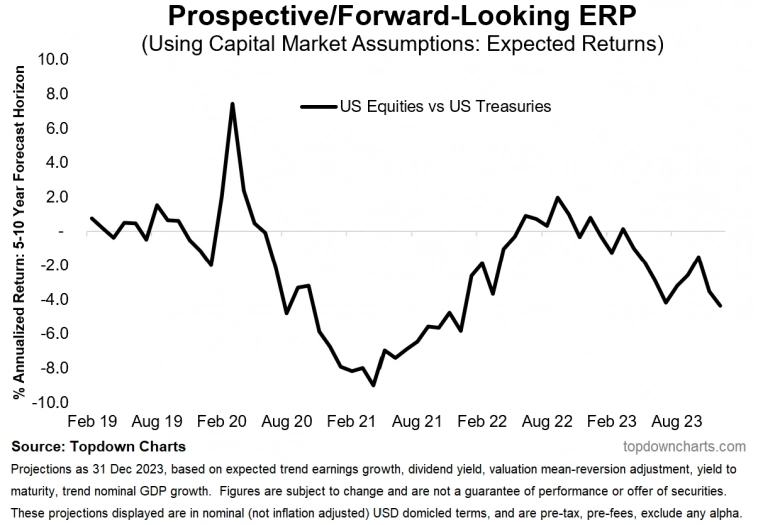

Значения ожидаемой риск-премии акций выше 0% — это когда прогнозируемая доходность (окно прогноза на 5-10 лет) для акций США выше, чем для казначейских облигаций США. Сегодня это значение находится на отметке -5%:

Тройной импульс, представляющий собой сочетание динамики показателей доходов, цен и новостей, в настоящее время благоприятствует акциям секторов программного обеспечения, инфраструктуры и банков:

<img title=«Показатели „тройного импульса“ для различных секторов акций» src="/uploads/2024/images/21/06/19/2024/01/10/03e70d.webp" alt=«Показатели „тройного импульса“ для различных секторов акций» />Рыночная капитализация «Великолепной семерки» сейчас в четыре раза превышает рыночную капитализацию всего индекса Russell 2000:

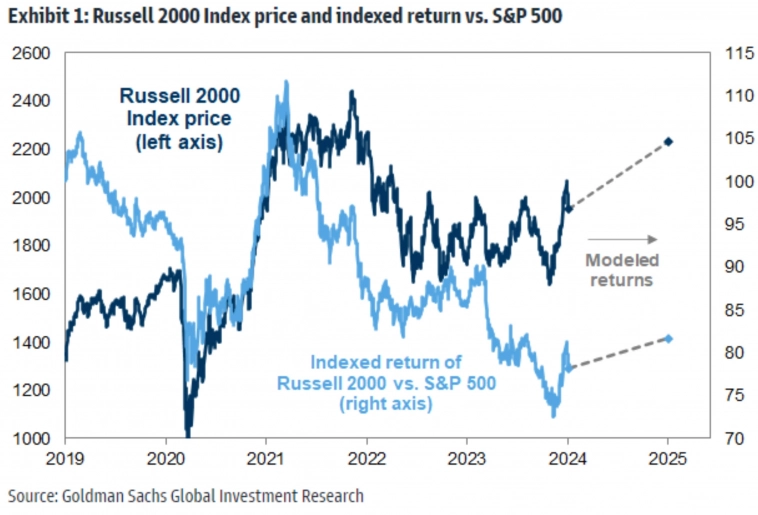

<img title=«Соотношение рыночной капитализации акций „Великолепной семерки“ к индексу Russell 2000» src="/uploads/2024/images/21/06/19/2024/01/10/2107b1.webp" alt=«Соотношение рыночной капитализации акций „Великолепной семерки“ к индексу Russell 2000» />Сочетание низких текущих оценок и благоприятных экономических перспектив указывает на то, что индекс малой капитализации Russell 2000 должен принести доходность примерно 9% в ближайшие 6 месяцев и 15% в ближайшие 12 месяцев, по оценкам аналитиков Goldman Sachs:

EPS

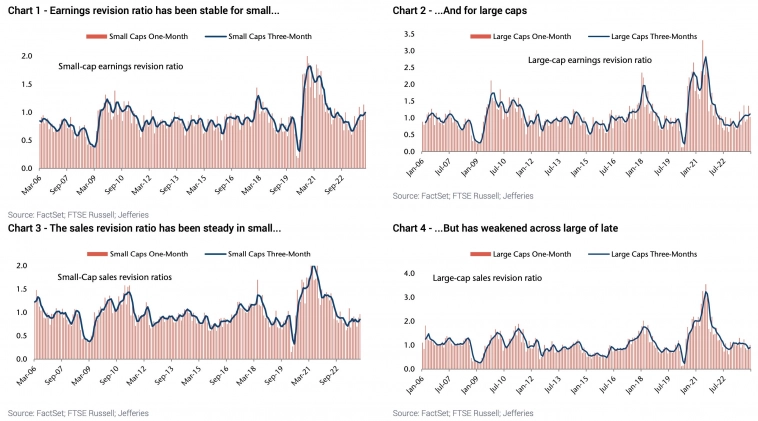

Коэффициенты пересмотра прибыли и выручки (изменения в ожидаемых фин. показателях на акцию компании) были стабильными для компаний малой капитализации, но для компаний с большой капитализацией в последнее время наблюдалось снижение коэффициента пересмотра продаж (правый нижний график):

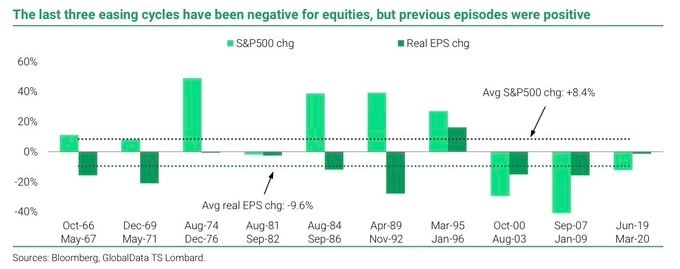

6 из последних 10 циклов смягчения ФРС были положительными для акций США, в то время как прибыль на акцию упала в 9 из 10 случаев. Последние 3 цикла смягчения были отрицательными как для акций, так и для EPS индекса S&P 500:

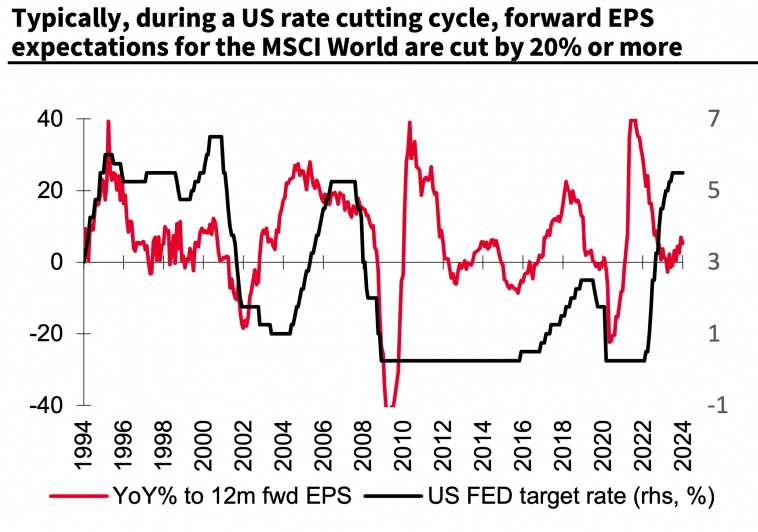

Учитывая, что рынок ожидает снижения процентных ставок в США, аналитики, если руководствоваться историей, должны довольно агрессивно начать снижать прогнозы по прибыли на акцию:

Сырьевые товары

Сезонно, в начале года на рынке нефти формируется восходящий тренд, который усиливается во втором квартале, а затем снижается к четвертому кварталу:

Прогноз EIA по добыче сырой нефти в США на следующие 12 месяцев:

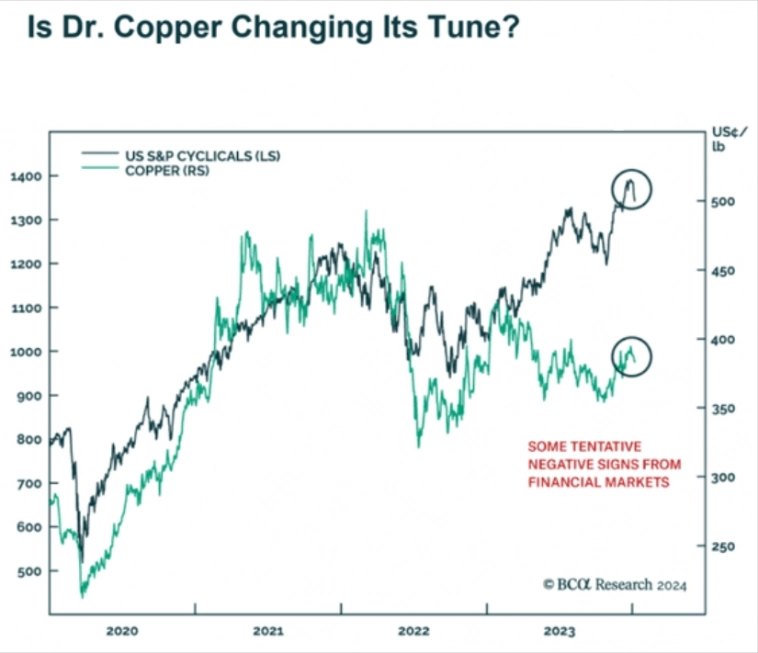

Показатели меди отстают от циклических акций:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers