RAZB0RKA отчета СОВКОМБАНК по МСФО 3кв'23. Серийный поглотитель

15 Декабря на нашем фондовом рынке стало на 1 банк больше — вышел на IPO СОВКОМБАНК

Размещение прошло по 11.5 руб на общую сумму 10 млрд руб

IPO привлекло огромный рыночный интерес, суммарный объем заявок составил более 100 млрд руб!

Переподписка составила более 10 раз!

Компания была вынуждена удовлетворять заявки частично

Чем больше была заявка, тем меньше была фактическая аллокация и наоборот

Благодаря такому подходу, акционерами компании стали более 120 тысяч частных инвесторов

Торги открылись с отметки 14.6 руб (+27% к цене IPO) и в первый час выросли до 14.9 руб (+30% к цене IPO)

Но к закрытию 1-го дня торгов котировки снизились до 12.5 руб

А 1-ую неделю акции завершили на уровне 13.7 руб (+19% к IPO)

Удивительно, но это в точности равно капиталу банка на конец 3-го квартала!

Еще более удивительно, что с 2014 года капитал банка вырос в 22 РАЗА с 12 до 269 млрд руб!

Для сравнения, капитал СБЕР вырос за этот период всего в 3-и раза

Как СОВКОМБАНКУ удавалось расти в 7 раз быстрее СБЕРа?

На мой взгляд, причин несколько

1-ая причина это агрессивное поглощение других банков и финансовых учреждений

За 10 лет СОВКОМБАНК поглотил 25 крупных финансовых компаний

Интересно, что большая их часть это дочки зарубежных банков и страховых компаний, которые уходили с российского рынка

И что еще более важно, их удалось не только выгодно купить, но и успешно интегрировать в единый механизм

Этот слайд взять из комикса подготовленного компанией к IPO

https://ipo.sovcombank.ru/#benefits

И он отлично показывает, что благодаря сделанным поглощениям СОВКОМБАНК не только банк, но и Страховая компания, Брокер, Лизинговая компания, Электронная площадка госзакупок и многое другое

Такая структура бизнеса серьезно усложняет анализ отчетности, но позволяет компании зарабатывать на всем спектре финансовых услуг и привлекать всё больше новых клиентов

С 2018 года количество клиентов СОВКОМБАНК выросло в 5 раз с 3 до 15 млн человек

2-ая причина того, что капитал компании вырос в 22 раза это его очень высокая доходность!

Средний уровень ROE за последние 10 лет составил 36%

А в 1 полугодии ROE был на уровне фантастических 55%!

С каждого 1 рубля капитала банк заработал 55 копеек чистой прибыли

Как вообще такое может быть и почему были такие сильные скачки ROE в прошлом?

Помните красивый слайд с часиками из комикса?

Дело в том, что на нем не хватает очень важной части

Пометил маркером в отчете, что можно отнести к инвестиционной деятельности

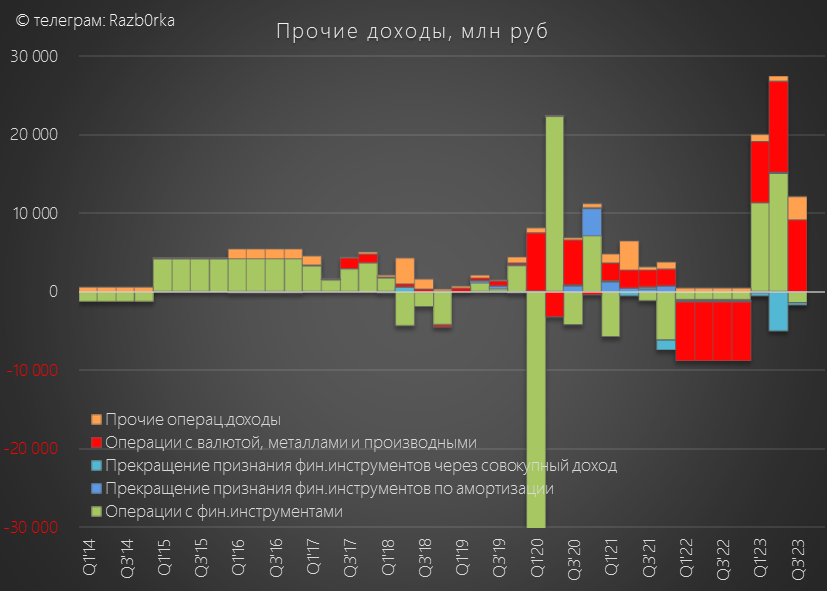

Суммарно эти операции принесли за 9 месяцев около 49 млрд руб прибыли

Из которых 28.5 млрд руб дали операции с валютой, драгоценными металлами и производными инструментами

Для сравнения, в прошлом году по этой статье было получено 30 млрд руб убытка

По графику видно, что такой большой прибыли, как в этом году, инвестиции еще ни разу не приносили

Без учета этих доходов чистая прибыль была бы не 76 млрд, а всего 27 млрд руб!

Можно ли повторить большую прибыль от инвестиций в 2024 году?

Наверное при определенном стечении обстоятельств можно, но как и в этом году это опять будет разовая прибыль

Эту особенность нужно понимать при оценке банка

С разовыми доходами разобрались, а как обстоят дела с постоянными?

Начну с того, что банк выделяет их в 3 группы:

Процентные доходы в 3-ем квартале выросли до 37 млрд руб

У нас нет квартальных данных за 2022 год, поэтому сравнивать можно только с усредненным результатом целого года

Виден значительный рост процентных доходов

В свою очередь процентный доход делиться на 5 подгрупп

Большая часть % формируется доходами от кредитов, выданных физлицам и юрлицам

Если посмотреть подробнее на процентные доходы от кредитов физлиц, то мы увидим что они достаточно хорошо распределены

Очень быстро растут автокредиты и ипотеки, но основной доход банку пока дают карты рассрочки

Это карта ХАЛВА — флагманский и уникальный продукт СОВКОМБАНКа

По этой карте можно получить рассрочку в 270 000 магазинов по всей стране

Это самый прибыльный сегмент кредитного портфеля физлиц

Но этот сегмент почти не растет в размерах, в отличие от других направлений кредитования

Еще быстрее растут кредиты крупнейшим российским корпорациями

Такой преимущественный рост кредитования юрлиц абсолютно понятен и логичен

Ставки по кредитам физлиц фиксированы, а у юрлиц привязаны к ставке ЦБ

Тем самым кредиты юрлицам несут меньший процентный риск для банка

Так же это связанно с структурой фондирования банка, в которой так же доминируют деньги юрлиц

Из 104 млрд руб процентных доходов в резервы за 9 месяцев отправили около 29 млрд руб

Чистый процентный доход после резервов составил 74 млрд руб

Переходим к комиссионным доходам

А они в отличие от процентных сильно упали

Для того чтобы понять причины нам опять придется посмотреть структуру этих доходов

Комиссионных доход состоит из почти 10 сегментов

Как Вы видите, до 2022 года основной доход давали сегмент Программа финансовой защиты и сегмент Банковских карт, а начиная с 2023 лидером стал сегмент выдачи Банковских гарантий

Что произошло и почему доходы этих 2-ух сегментов так упали?

Комментарий есть в отчете за 2022 год

Раньше компания очень много зарабатывала на добровольном страховании владельцев банковских карт (11.3 млрд в 2022 и 7.8 млрд в 2021)

Начиная с 2020 года компания начала показывать результаты Страхового бизнеса отдельно в Небанковской деятельности

Как Вы видите страховой бизнес бурно растет

В результате, если мы сложим Прочие доходы, %, комиссии и небанковские доходы, то получим что Операционная прибыль составила 53 млрд руб за 3-ий квартал и 160 млрд руб за 9 месяцев

В пересчете на количество акций это 2.7 руб/акция и 8.1 руб/акция соответственно

Это почти в 3 раза больше чем за весь кризисный 2022 год и больше чем за 2021 год

Напомню, что акция стоила в пятницу 13.7 руб

Почему СОВКОМБАНК стоит менее 2-ух годовых операционных прибылей?

Возможно потому что банк традиционно тратит очень много на персонал и административные расходы

В этом году расходы выросли до 22 млрд руб в квартал

Это очень много!

Даже на фоне рекордной прибыли, расходы составляют более 40% от доходов банка!

Подумайте что будет с доходом акционеров, если прибыль вдруг снизится по каким-то причинам, а расходы продолжат свой рост или останутся на текущем уровне?

Так уже было в 2022 году когда расходы были больше чем доходы

Почему доля расходов банка так высока?

Возможно причина в том, что у банка огромная сеть из 1851 офисов, 1001 точек продаж и 28 тыс человек персонала

Если поделить 12.6 млрд руб расходов на персонал на количество сотрудников, то получается что средняя зарплата в 3 квартале составляла более 150 тыс руб

Почему так высок уровень зарплат?

Возможно, это связано с тем, что акционерами банка с долей 40% являются 12 менеджеров-лидеров

Думаю, что они себя не обижают с точки зрения зарплат и бонусов

Справедливости ради отмечу, что около 10% акций принадлежат зарубежным фондам и еще 50% другим акционерам, что возможно купирует риски завышенных бонусов

Так или иначе, после расходов банка и уплаты налога на прибыль, в чистой прибыли акционеров в 3-ем квартале осталось 24.6 млрд руб или 1.24 руб/акция

За 9 месяцев прибыль акционеров составила 3.85 руб/акция

Обратите внимание, я как и банк использую показатель Прибыль акционеров за вычетом % по субординированным облигациям

Дело в том, что эти субординированные облигации включены в капитал банка и на конец 3-го квартала составляли 37.6 млрд руб

Можно расценивать эти облигации, как аналог привилегированных акций, которые получают свою фиксированную часть прибыли в первую очередь

Без учета суборда на 1 акцию приходится 231 млрд руб или 11.7 руб капитала

Для любого банка размер капитала это самый главный фактор надежности и возможного роста

К сожалению, компания перестала раскрывать показатели достаточности капитала в отчетах МСФО с 2021 года

Есть только месячные данные о выполнении нормативов на сайте ЦБ, согласно которым показатель достаточности Н1.0 на 1 Ноября снизился до 11.574%

В динамике показатели достаточности банка выглядят так

На самом деле, при минимальном требуемом уровне Н1.0 в 8%, даже 11.6% это достаточно небольшой запас прочности

Показатель достаточности важен не только для выполнения нормативов ЦБ, но он влияет и на выплату дивидендов банка

Компания в дивидендной политике зафиксировала выплату 25-50% прибыли МСФО на дивиденды при сохранении уровня достаточности Н1.0 не ниже 11.5% (после выплаты)

Получается что на начало Ноября достаточность Н1.0 превышала минимальный уровень всего на 0.074пп

Одной из причин снижения капитала послужила выплата дивидендов перед IPO в размере 5 млрд руб или 0.25 руб/акция

Инвесторы купившие акции на IPO не получат эти дивиденды, так как отсечка была еще 13 Ноября

У банка достаточно богатая дивидендная история, и хочется верить что и 120 тыс новых акционеров что-то получат по итогам 2023 года

Сергей Хотимский в своих интервью во время Roadshow IPO ориентировал инвесторов на выплату 30% прибыли

Текущая динамика прибыли позволяет говорить о том, что выплата может составить 1.2-1.4 руб/акция

Дивидендная доходность по текущей цене около 10%

- + Банк быстро растет как органически, так и за счет сделок M&A

- + Высокая рентабельность капитала на уровне 30+%

- ! Значительную часть прибыли формируют разовые доходы

- — Высокий уровень расходов банка

- — Низкая достаточность капитала

Выглядит интересно, но смущает низкая достаточность капитала

Кроме того, надо учитывать что скорее всего банк заработает в 2024 году меньше чем в 2023

В базовом сценарии, при ROE 30% прибыль составит около 70 млрд руб

Я пока наблюдаю за этой историей со стороны

Телеграм t.me/razb0rka

© RAZB0RKA 2022-2023. Все материалы данного канала/сайта/блога являются объектами авторского права (в том числе дизайн). Запрещается копирование, распространение (в том числе путем копирования на другие сайты и ресурсы в Интернете) или любое иное использование информации и объектов без предварительного письменного согласия правообладателя. Вся информация предназначена исключительно для информационных целей. Автор RAZB0RKA не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником

Это рсбу?

А то МСФО у меня максимум с 2018 удалось найти

Как вы считаете какие сделки M&A банк проведет в 2024 году?

Сейчас в залоге у банка находится 100% акций СК Согласие, как считаете погладят эту СК?